De acuerdo a datos del informe titulado “Ahora o nunca” (1), un tributo a las riquezas podría recaudar un mínimo de US$26.504 millones al año entre una veintena de países de la región, suficientes para combatir el hambre en personas de extrema pobreza o garantizar la cobertura universal y gratuita a la vacuna contra el COVID-19. América Latina y el Caribe no pueden esperar más.

La pandemia se ha llevado más de 1 millón de vidas a nivel mundial y las medidas tomadas para controlar su expansión han provocado una crisis sincrónica global. En América Latina y el Caribe se estima que, desde su inicio, hemos retrocedido 15 años en la lucha contra la pobreza (2).

Según la CEPAL al final de este año, 45 millones de personas que no eran pobres antes de la pandemia, lo serán. Se estima que 2.7 millones de empresas formales han cerrado y la caída del PIB regional será de -9.1% a fin de 2020 (3).

Se ha hecho evidente el rol del Estado para la garantía de los derechos y la protección de la población. No solo para los más vulnerables sino para la sociedad en su conjunto. Es

impostergable revalorizar lo público, lo colectivo frente a las respuestas individuales.

La inversión de recursos para disminuir los efectos de la crisis ha sido clave. Todos los Estados han puesto en marcha programas de mitigación que han significado un esfuerzo fiscal que representa el 4,1% del PIB a nivel regiona (4).

Simultáneamente, la caída de la actividad económica y el empleo han reducido las recaudaciones de forma dramática. La proyección actual de los gobiernos para el cierre de 2020 indica que disminuirá del 18,5% el PIB regional en 2019 al 17 % del PIB este año.

Esta baja, genera Estados nacionales con poca capacidad de incidir en la distribución del ingreso, en la garantía de derechos económicos, sociales y culturales y, por lo tanto, también en la respuesta a la crisis.

La experiencia nos confirma que la austeridad no es una buena respuesta a las crisis. El aumento de la pobreza y la desigualdad que ocasionaron las políticas de ajuste del Consenso de Washington en los años 90 evidencian que se requieren medidas fiscales expansivas para impulsar el crecimiento inclusivo y sostenible.

Sería un craso error que el costo de las políticas necesarias para enfrentar la pandemia del Coronavirus se pague con austeridad.

Es importante reconstruir el contrato social y ganar la confianza ciudadana mejorando la calidad del gasto, eliminando la corrupción público privada, haciendo que el costo de la

crisis recaiga en quienes pueden afrontarlo, reduciendo ganancias y no derechos.

Desigualdad extrema en América Latina y el Caribe: tributación y privilegios

La desigualdad se agudizará. Hay personas y empresas que han aumentado sus ganancias durante la pandemia. Según datos de Forbes publicados por Oxfam, los milmillonarios de la región aumentaron su riqueza en 48.200 millones de dólares del 18 de marzo al 12 de julio (5), es decir, durante el periodo más estricto de confinamiento y por tanto beneficiándose de la pandemia.

La riqueza en América Latina y el Caribe está hiper concentrada en pocas manos y tributa muy por debajo de las rentas del trabajo o las empresariales. Si el total de la población latinoamericana y caribeña fuera 10 personas, 1 de ellas acumularía el 41% de la riqueza y el resto se repartiría entre las 9 restantes. Además, la tributación de la riqueza solo aporta el 3.8% de la recaudación total.

Gravar las grandes fortunas es una importante opción a la hora de financiar los costos y la recuperación de la pandemia sin afectar la actividad económica.

La extrema desigualdad en América Latina y el Caribe ha sido uno de los principales obstáculos para el avance de un sistema democrático que dé garantía de derechos a todos.

La riqueza concentrada en grupos minoritarios les ha dado mucho poder para influir en las decisiones públicas. La política tributaria, tal y como está diseñada en la mayoría de los países de la región, no solo es limitada para enfrentar la desigualdad, sino que en algunos casos aumenta la pobreza (6).

Las élites empresariales han jugado un rol activo para impedir o derogar los impuestos a las rentas del capital, a las herencias o a las riquezas. Ejemplos, como la reforma de Bachelet que encontró importantes obstáculos para gravar las rentas financieras en Chile en 2014 (7) o la suspensión del impuesto a las ganancias en Perú en 2015 (8) o a las herencias en Ecuador en 2015 (9), son claros.

El resultado es un sistema tributario feudal ya que los propietarios, ricos y dueños del capital, son privilegiados frente a los asalariados.

Privilegios para los dueños del capital, la riqueza y la tierra frente a los y las trabajadores/as y la inversión

El informe de Latindadd «Ahora o nunca, impuestos a la riqueza ya» es una exhaustiva sistematización de la forma en que tributan las ganancias de capital, el patrimonio y herencias en la región. El análisis prueba su escasísima imposición frente a la de los trabajadores/as o las empresas que invierten y producen.

Su revisión indica que de los 24 países para los que se cuenta con información:

Solo se aplica un impuesto a la riqueza o patrimonio neto en 4 de 24 países de América Latina: Argentina, Colombia, Uruguay y Guyana.

Solo 8 países de 24 en América Latina tienen impuestos a las herencias: Brasil, Chile, Colombia, Ecuador, Guyana, Jamaica, Nicaragua y República Dominicana.

Las rentas del capital de las personas físicas no tributan o tributan menos que las del trabajo en 16 de los 24 países de la región.

Las rentas del capital de las empresas no tributan o tributan menos que las de su inversión en 10 de los 24 países de la región.

Las élites han conseguido su objetivo y esto no solo afecta a la suficiencia y equidad de la tributación sino a la propia democracia ya que rompe reglas básicas como garantizar la igualdad derechos y deberes y la importancia de los valores e intereses de cada persona.

La política tributaria claramente privilegia a unos pocos frente a las grandes mayorías. Por ejemplo, según Forbes, el 60% de los milmillonarios/as latinoamericanos/as heredaron su fortuna (10).

Estas herencias que aseguran el traspaso de generación en generación de grandes patrimonios y que profundizan la desigualdad, no son objeto de impuestos en muchos países.

Lo que no se mide no existe: falta de información y transparencia

Una de las principales limitaciones para gravar la riqueza es que es muy opaca. Los Estados enfrentan enormes vacíos en sus instrumentos de información. Economistas, organismos internacionales, organizaciones y movimientos sociales reclaman la necesidad de contar con datos precisos sobre las grandes fortunas.

Es increíble que, mientras los gobiernos han desarrollado impresionantes sistemas para conocer cada detalle de la población pobre que recibe transferencias de fondos públicos, muy pocos Estados tengan registro sobre los grandes patrimonios y el que tienen sea oculto, alegando el derecho a la privacidad.

Aproximadamente, «8% del patrimonio financiero de todos los hogares, alrededor de 10% del PIB mundial, se encuentra en jurisdicciones de baja o nula tributación (paraísos fiscales) y tres cuartas partes de esa suma no está declarada. Además, se estima que 22% del total de la riqueza financiera latinoamericana está fuera de la región y en África ese porcentaje trepa a 30% (11).

Vientos de cambio

Están cambiando los vientos tributarios. Los efectos económicos de la pandemia y los reclamos sociales de mayor equidad ponen en evidencia sistemas tributarios que necesitan fortalecer, entre otros aspectos, la imposición patrimonial, en particular, sobre las personas.

Dentro de las propuestas extraordinarias que están en discusión en América Latina tenemos las de impuestos a las randes fortunas en que tienen respaldo político y/o de organizaciones de la sociedad civil, lo que hace pensar que pueden implementarse en plazos razonables. De hecho, en la Argentina ya el Parlamento la hizo ley.

Si se grava la riqueza se podría recaudar más y de forma más justa.

Latindadd realiza propuestas para mejorar el sistema tributario de manera que aporten más quienes más tienen y doten de recursos a los Estados para enfrentar las desigualdades históricas en la garantía de derechos.

Impuestos sobre las ganancias de capital de las personas

Los dueños del capital son privilegiados frente a los/as trabajadores/as asalariados/ as. Las personas más ricas suelen tener importantes ganancias de capital, resultado de sus inversiones financieras.

Estas rentas no tributan o lo hacen menos que las del trabajo, como ya hemos visto en la sección anterior.

La recaudación del gravamen sobre la renta personal y su capacidad para enfrentar la desigualdad se ven disminuidas.

Para aumentar la recaudación de las rentas del capital las opciones pasarán, en muchos casos, por proponer el gravamen donde no existe (aun proponiendo regímenes duales, en general más aceptados y simples, en los que se liquidan por separado las rentas de trabajo de las rentas de capital), aumentar tasas, equipararlas con las rentas del trabajo o eliminar exoneraciones.

Impuestos a las herencias, donaciones o sucesiones

Pese a que los impuestos a las herencias son un claro instrumento para romper la transmisión intergeneracional de la desigualdad, a lo largo del siglo XX muchos países han eliminado sus impuestos específicos sobre herencias y sucesiones, permaneciendo vigentes tan sólo en 8 países de 24 en América Latina para los que se tienen datos: Brasil, Chile, Colombia, Ecuador, Guyana, Jamaica, Nicaragua y República Dominicana.

Su recaudación es muy baja y el promedio simple de América Latina América Latinaanza apenas el 0,01% del PIB.

Frente a este panorama y regional, resulta imprescindible una revisión que permita analizar debidamente y en conjunto con los organismos internacionales nuevos diseños de impuestos a las herencias, sucesiones y donaciones.

El objetivo es lograr niveles de consenso mínimo para un eventual estándar internacional, que evite la planificación fiscal agresiva que favorece a las grandes fortunas, pues nos enfrentamos a desafíos tributarios de plena vigencia y actualidad, ante los niveles históricos de falta de equidad.

Se busca que contribuyan a evitar desigualdades inaceptables en el punto de partida de la vida adulta y que apunten a la igualdad de oportunidades, tan manida y citada por los agentes políticos, pero con muy pocos niveles de éxito en la región.

Análisis y estimaciones en la imposición sobre la propiedad inmueble

Dentro de la gama de impuestos que recaen sobre los activos o el patrimonio, el impuesto predial (a la propiedad inmueble) es la herramienta más explotada y tal vez la más aceptada, como fuente de recursos fiscales, en general como ingreso de los gobiernos subnacionales. Pese a su larga trayectoria, a su aplicación generalizada y su aceptación, su peso relativo es bajo y en general se ubica por debajo del 0,7% del PIB, para la mayoria de los países de América Latina.

Las causas principales de su baja recaudación son las dificultades en las formas de valuación, por cuestiones administrativas de valoración de los catastros o similares, desactualizados (o no actualizados periódicamente) y muy por debajo de los valores de mercado, además de la gran cantidad de situaciones de exclusión o exoneraciones, adicionadas a temas de gestión de las administraciones tributarias.

¿Cuál es potencial recaudador de un impuesto a la propiedad inmobiliaria o predial?

En un estudio de Ahmad et al (2019) para la CEPAL, se cuantifica la base imponible para varios países de América Latina y el Caribe excluyendo el 50% de la tierra rural y las viviendas sin acceso a servicios básicos. A partir del análisis que realizan, la brecha entre los ingresos reales e ingresos potenciales, se acerca al 1% del PIB para Uruguay y se encuentra cercano al 2% del PIB para la mayoría de los otros países de América Latina.

Dado que las causas de la baja recaudación del impuesto inmobiliario tienen que ver con problemas de registro y valuación, en este estudio entendemos que en el corto plazo es demasiado optimista pensar en aumentar recaudación al nivel potencial que plantea CEPAL.

Es decir, aun admitiendo que los impuestos a la propiedad inmueble tienen un potencial de ingresos en gran parte sin explotar, en el corto plazo no existirían condiciones de economía política para recaudar por encima del 2% del PIB. Por esta razón, proponemos estimar al menos el 20% de la brecha de recaudación que plantea CEPAL (potencial versus real).

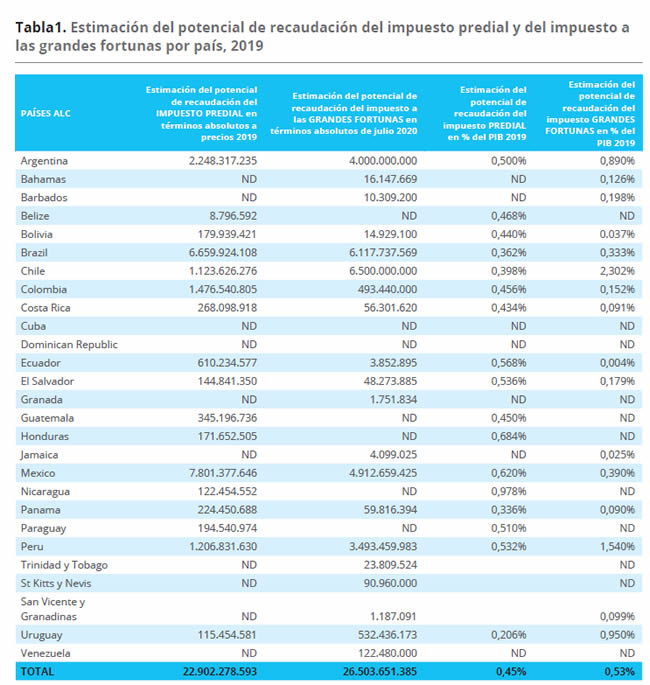

En la Tabla 1 se arrojan los resultados del cálculo del ingreso potencial adicional por país, estimado en un 20% de la brecha del potencial de recaudación para un PIB 2019 y los porcentajes de recaudación con respecto al PIB recaudados en el año 2018, para una lista de países de la región.

El total estimado de incremento del ingreso del impuesto predial, calculado bajo estos supuestos, alcanza un total de US$ 22.906 millones equivalente a 0.45% del PIB regiional .

Los impuestos al patrimonio o la riqueza, el impuesto a las grandes fortunas

Los impuestos a la riqueza o el patrimonio escasean en América Latina y el Caribe. Solo se aplica un gravamen a la riqueza o patrimonio neto en 4 de 24 países de América Latina. Su tasa es también muy baja, llegando tan solo a recaudar en promedio en estos países un 0,05% del PIB.

Esta escasa recaudación se debe, entre otras causas, a los problemas que tienen los propios gobiernos para tener información sobre el volumen de riqueza que poseen sus contribuyentes.

Adicionalmente, desde el punto de vista del diseño de estas herramientas tributarias, se pueden observar algunas características que han contribuido históricamente a su debilitamiento y baja recaudación como son la gran cantidad de exoneraciones o exclusiones y la existencia de mínimos no imponibles y tasas o alícuotas que en general se consideran moderadas, pero las máximas siempre están por debajo del 1,5% para personas físicas en América Latina.

¿Cuánto podría recaudar un impuesto a las grandes fortunas?

Latindadd estima que un impuesto a las grandes fortunas tendría un potencial de recaudación en varios países de la región por un total de US$26.504 millones al año. Es importante anotar que ésta sigue siendo una estimación extremadamente conservadora.

Si el conjunto de la región lograra aplicar un impuesto al patrimonio neto con los niveles de eficiencia de Uruguay (en torno al 1% del PIB en términos recaudatorios), se podría incluso pensar en un resultado que duplicara esta estimación. Según OXFAM, con el diseño actual de impuesto al patrimonio neto, existente en tan solo tres países, Argentina, Colombia y Uruguay en el mejor de los casos, se recaudaría en total un máximo de USD 281 millones al año.

Si se aplicara en 20 países de América Latina un impuesto extraordinario a las grandes fortunas con carácter progresivo, se podrían recaudar, según Latindadd, hasta US$ 26.504 millones, 94 veces más.

Latindadd ha utilizado para realizar su estimación de recaudación potencial del impuesto a las grandes fortunas una adaptación de la metodología usada por Oxfam en su informe ¿Quién paga la cuenta? (12).

En el Anexo 1 del Informe, se presentan, por Latindadd sobre los cálculos de Oxfam de recaudación potencial del impuesto a las grandes fortunas para intentar robustecer los datos por país en aquellos lugares donde existen estimaciones nacionales como Argentina, Chile, Perú y Bolivia cada uno con un diseño tributario diferente.

La propuesta de impuesto extraordinario a las grandes fortunas presentada y estimada por OXFAM se utiliza para el resto de los países con datos posibles en América Latina y consiste en aplicar un impuesto al patrimonio neto al 0,01% más rico a partir de un mínimo no imponible de US$ 1 millón y con la primera vivienda exenta hasta US$ 300 mil.

Sobre el patrimonio neto, con carácter progresivo, se aplican los siguientes tipos marginales:

2% para los patrimonios netos entre US$ 1 y 50 millones

3% para los patrimonios netos entre US$ 50 y 100 millones

3,5% para los patrimonios netos por encima de los US$ 100 millones

La propuesta de Latindadd, es que estos impuestos sean parte de una reforma tributaria integral que incorpore un impuesto a las grandes fortunas permanente (especialmente en países sin esta herramienta tributaria, como se estaría planteando en Perú).

En la Tabla 1 se estiman ingresos totales por un impuesto anual a las grandes fortunas, considerando 20 países, del orden de los USD 26.504 millones anuales en total. La fuente de

datos utilizada para estimar la recaudación potencial del impuesto a las grandes fortunas en cada país se ha hecho en base al criterio de mejor data disponible en la fecha de realización de este estudio (ver Anexo 1 en el informe).

Al utilizar diferentes fuentes, es importante anotar que los cálculos aproximados por país no son comparables. Se debe entender el monto de cada uno como la mejor estimación

posible de recaudación. El volumen del cálculo potencial de recaudación depende en gran medida de la calidad de los datos que se manejen sobre el volumen de riqueza y debe

ser visto como un mínimo.

Es imperativo mejorar y transparentar la información sobre la riqueza para poder tener sistemas tributarios más suficientes y justos que permitan en el tiempo hacer más

efectiva la recaudación.

Este informe reitera la necesidad de coordinación multilateral para transparentar el gigantesco volumen de riqueza aún oculta. Se necesitan decisiones políticas férreas de los gobiernos centrales e inversión tecnológica en las administraciones tributarias y los organismos de control de los países de la región.

¿Por qué es importante recaudar más de la riqueza?

Si bien estos cálculos son una aproximación, sirven para cuantificar el impacto que podrían tener en el bienestar de la población. Los resultados indican que hay como mínimo un potencial de recaudación de 0.98% del PIB de la suma de los promedios por país con solo revisar los impuestos a la propiedad inmobiliaria y la puesta en marcha de impuestos a las gran-des fortunas, ambos de gran capacidad redistributiva.

El citado informe propone aumentar la recaudación pública de una forma justa. A continuación, algunos posibles usos de este dinero:

Con la recaudación potencial del impuesto a las grandes fortunas se podría financiar por com-pleto un bono contra el hambre destinado a personas en situación de extrema pobreza durante 6 meses que asciende a nivel regional, según la CEPAL, a USD 16.124. Con el potencial de recau-dación del impuesto a la propiedad inmueble se podría también financiar completamente, pues América Latinaanza un porcentaje del entorno del 142%.

Con los fondos adicionales potenciales del impuesto predial o del impuesto a las grandes fortunas en todos los países de LAC se podría financiar con creces la cobertura universal de vacunas que, según la Organización Mundial de la Salud, evitan más de 2,5 millones de muertes de niños al año.

Otra alternativa podría ser financiar la vacuna contra la COVID-19, para asegurar el acceso gratuito a toda la población de América Latina y el Caribe. La recaudación del impuesto predial o bien la del impuesto a las grandes fortunas permitiría financiar totalmente la vacunación a toda la población de la región.

Otra opción sería destinarlo al gasto público en salud y si se focaliza en menores de cinco años, se podría incrementar en promedio un 177,2% por país en el caso del impuesto a las grandes fortunas, o un 133,3% en el caso del impuesto predial.

El descontento social frente a la desigualdad tomó mucha fuerza en la región a finales del año 2019 y recrudecerá si los gobiernos no frenan el aumento de la pobreza provocado por la crisis. El tiempo para reformar los sistemas tributarios hacia esquemas más justos y suficientes es ahora o nunca.

Conozca el sitio Impuestos a la riqueza ¡YA!

Notas:

1. Informe elaborado por Rosa Cañete Alonso con base en la investigación realizada por Gustavo Viñales, Carlos Grau y Cecilia Alonso. Centro de Investigaciones Económicas (CINVE), Uruguay.

2. La tasa de pobreza estimada para 2020 supera las tasas América Latinaanzadas por la región de todos los años hasta 2005, según CEPALSTAT.

3. CEPAL (2020: 10): Enfrentar los efectos cada vez mayores del COVID-19 para una reactivación con igualdad: nuevas proyecciones. Disponible en:

https://repositorio.cepal.org/bitstream/handle/11362/45782/4/S2000471_es.pdf

4. CEPAL (2020): Estudio Económico de América Latina y el Caribe. Principales condicionantes de las políticas fiscal y monetaria en la era pospandemia de COVID-19. Disponible en: https://repositorio.cepal.org/bitstream/handle/11362/46070/89/S2000371_es.pdf

5. Ruiz, Susana (2020): ¿Quién paga la cuenta? Gravar la riqueza para enfrentar la crisis de la COVID-19 en América Latina y el Caribe. Oxfam Internacional. Disponible en: https://oxfamilibrary.openrepository.com/bitstream/handle/10546/621033/bp-quien-paga-la-cuenta-covid-19-270720-es.pdf

6. Lustig, Nora (2018): El Impacto Del Sistema Tributario y el Gasto Social en la Distribución del Ingreso y la Pobreza en América Latina. Una Aplicación del Marco Metodológico del Proyecto Compromiso con la Equidad (CEQ). New Orleans: CEQ Institute, Tulane University. & Cañete Alonso, Rosa (2018): “Democracias Capturadas: el gobierno de unos pocos. Mecanismos de captura de la política fiscal por parte de las élites y su impacto en la desigualdad” en América Latina y el Caribe (1990-2017). Reino Unido; Oxfam/CLACSO. Disponible en: https://www.oxfam.org/es/informes/democracias-capturadas-el-gobierno-de-unos-pocos

7. Cañete Alonso, Rosa (2018): “Democracias Capturadas: el gobierno de unos pocos. Mecanismos de captura de la política fiscal por parte de las élites y su impacto en la desigualdad” en América Latina y el Caribe (1990- 2017). Reino Unido; Oxfam/CLACSO. Disponible en:

https://www.oxfam.org/es/informes/democracias-capturadas-el-gobierno-de-unos-pocos

8. Durand, Francisco (2017): Juegos de Poder. Política Tributaria y Lobby en el Perú, 2011-2017. Lima: Oxfam

9. Cañete Alonso, Rosa (2018): “Democracias Capturadas: el gobierno de unos pocos. Mecanismos de captura de la política fiscal por parte de las élites y su impacto en la desigualdad” en América Latina y el Caribe (1990- 2017). Reino Unido; Oxfam/CLACSO. Disponible en:

https://www.oxfam.org/es/informes/democracias-capturadas-el-gobierno-de-unos-pocos

10. Base de Datos de Forbes 2019

11. Alstadsæter, Annette; Johannesen, Niels y Zucman, Gabriel (2017): Who Owns the Wealth in Tax Havens? Macro Evidence and Implications for Global Inequality. Cambridge: National Bureau Of Economic Research. Disponible en: http://gabriel-zucman.eu/files/AJZ2017b.pdf

12. Ruiz, Susana (2020): ¿Quién paga la cuenta? Gravar la riqueza para enfrentar la crisis de la COVID-19 en América Latina y el Caribe. Oxfam Internacional. Disponible en: https://oxfamilibrary.openrepository.com/ bitstream/handle/10546/621033/bp-quien-paga-la-cuenta-covid-19-270720-es.pdf