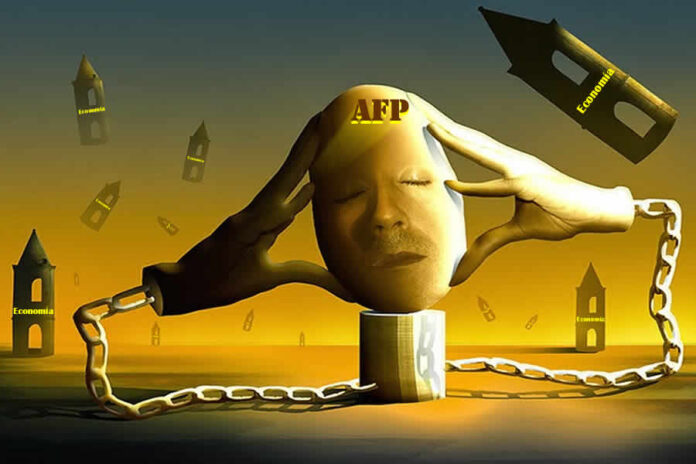

Por cuarenta años las AFP han forzado a millones de trabajadores a ahorrar casi el 12% de sus ingresos brutos y el 17% de sus ingresos netos después de impuestos (IVA y otros).

Trabajadores que tienen sueldos bajísimos, con una mediana de $401.000 mensuales y sueldo promedio de menos de $620.000 para el año 2019 (Durán, 2020).

Trabajadores que forman parte de una distribución del ingreso en Chile donde el 50% de menores ingresos concentra un 10% del ingreso nacional (pre-tax), mientras que el 1% más rico se apropia de un 28% de este ingreso.

Al mismo tiempo, este ahorro forzoso es un flujo muy grande de recursos que se inyecta al sector más rico de la población, los grandes grupos económicos cuyos miembros tienen ingresos mensuales cientos e incluso miles de veces superiores al ingreso medio de los trabajadores asalariados.

Se estima que el flujo anual de cotizaciones llega a US$12.000 millones, equivalentes a 4,5% del PIB (CENDA, 2021), que salen de los sueldos de los trabajadores.

Los ahorros acumulados en el sistema de AFP a febrero de 2020 alcanzaban el monto de US$195.000 millones de dólares, lo que equivale a cerca de un 81% del PIB chileno. Un 52% de este total se invertía en instituciones operando en el territorio nacional y, particularmente, US$43.000 millones en 30 grandes grupos económicos de Matriz Nacional, siendo el grupo Luksic el que recibe la mayor cantidad de recursos (Gálvez y Kremerman, 2020).

Esto significa que se fuerza a los trabajadores que ganan bajos sueldos y que, por consiguiente, tienen una propensión a ahorrar muy reducida, a destinar una alta proporción de sus ingresos a contribuir con el grueso de los ahorros en el país.

Por otro lado, una parte importante de esos ahorros forzosos son inyectados a un sector de altísimas rentas que de por sí tiene una muy alta propensión a ahorrar. Es decir, a un sector que es poco probable que tenga un déficit de ahorros para financiar sus inversiones, las cuales dependen de la rentabilidad de las inversiones, y no de la disponibilidad de ahorros de este sector.

Así, se trata de un ahorro forzoso impuesto a una población empobrecida para inyectar recursos a un grupo empresarial de gran riqueza, cuya inversión no depende del acceso a estos recursos.

Más aún, si consideramos que muchos trabajadores necesitan invertir en otros activos, como educación y salud para sus familias, y que tienen un acceso muy restringido al mercado de capitales como consecuencia de las clásicas imperfecciones de este, el menor ahorro disponible se transforma en una limitante a dichas inversiones.

Trabajadores que enfrentan restricciones en acceso al mercado de capital (crédito racionado) tienen restricciones de liquidez y, por tanto, su inversión depende de manera importante de sus propios ahorros. Esto significa que, cuando el trabajador es forzado a un tipo de ahorro (en particular en las AFP), sus recursos propios disponibles para invertir en otros activos se reducen causando una caída de su inversión en tales activos.

Esto refleja claramente la profunda paradoja que causa este sistema: retira recursos de un sector empobrecido que tiene serias restricciones de acceso al crédito y, por tanto, para invertir, y se los traspasa a un sector enriquecido que no tiene restricciones de acceso al crédito para financiar su inversión.

Intuitivamente, esto es una aberración, ya que fuerza un flujo de recursos exactamente en el sentido contrario con respecto a un sistema que promueva la eficiencia económica y la inversión, el que debiera trasladar recursos desde los sectores ricos a los empobrecidos.

Por otra parte, el sector más rico que recibe los flujos de recursos no está sujeto a restricciones de liquidez. Las fallas en los mercados de capital no tienen efectos negativos sobre la inversión de quienes tienen gran riqueza.

De hecho, este sector hace uso de su riqueza como garantía (colateral) para acceder a las mejores condiciones crediticias. Así, al tener un acceso amplio al mercado de capitales, sus niveles de inversión están limitados por la rentabilidad de esta y no por sus ahorros.

Por otro lado, dadas las condiciones de una economía abierta, el costo marginal por el crédito ofrecido debe corresponder al costo internacional y, si las AFP cobran menos que la tasa internacional, entonces la disponibilidad de estos recursos simplemente tiene un efecto de subsidio, reduciendo el costo medio del capital, pero no el marginal, sin, por tanto, afectar la asignación de recursos, en particular la inversión de este sector.

Esto significa que los grandes empresarios, que reciben una significativa parte de los ahorros forzosos, no van a afectar mayormente sus decisiones de inversión por el hecho de acceder a estos ahorros. Es decir, el sistema de ahorro forzoso no genera mayor inversión por la sencilla razón de que los flujos de recursos están dirigidos mayoritariamente a los empresarios más ricos, que no tienen restricción alguna de acceso al mercado de capitales internacional.

Sin embargo, esto no significa que este traspaso forzado de ahorros no tenga efectos en las decisiones económicas de los empresarios superricos. Al contar con una masa adicional de ahorros van a reducir sus propios ahorros (en el país), sin afectar mayormente el volumen de sus inversiones, van a contar con excedentes que los pueden dedicar a mayor consumo suntuario (yates, mansiones, tierras, jets ejecutivos, etc.) o a mayor ahorro en paraísos fiscales, cuestiones que no causan precisamente mayor eficiencia económica.

Las consecuencias de esto son un enorme “deadweight loss” o perdida de eficiencia, fenómeno que los economistas conocemos muy bien, y al cual a menudo los economistas canónicos apelan para rechazar cualquier política que tenga siquiera un atisbo de causar este tipo de “imperfecciones”.

Los trabajadores pierden porque se les causa una distorsión inter-temporal entre consumo presente y futuro. Más aún, su pérdida es agravada porque el sistema les genera la distorsión adicional que causa una caída de su inversión en otros activos, particularmente capital humano.

En suma, los trabajadores pierden porque se violan sus preferencias inte-rtemporales de ahorro/consumo y porque se les obliga a aceptar una composición de sus inversiones diferente a la que maximizaría su bienestar.

Dada la enormidad del ahorro forzoso, uno puede esperar que la consecuente pérdida social causada por estas distorsiones sea de gran magnitud.

En resumen, el sistema AFP causa importantes distorsiones en la estructura de activos usados como vehículos para los ahorros, causando menor inversión por parte de los trabajadores, sin causar mayor inversión entre los grandes empresarios, pero sí su mayor consumo y/o mayor movimiento de capital hacia el exterior, incluyendo paraísos fiscales.

Todo esto significa que la inversión total, contando todos los activos –incluyendo capital humano y otros activos, no solo maquinaria, equipos e infraestructura–, posiblemente disminuye a consecuencia de que el sistema de ahorro forzoso causa una reducción de la inversión en capital humano.

Epílogo

Este análisis ha sido desarrollado usando rigurosamente los principios de economía neoclásica. Las conclusiones que surgen usando ese instrumental son claras, el sistema induce una pérdida de eficiencia y menor inversión agregada en los principales activos de la economía, capital físico y capital humano.

Ahora bien: ¿por qué los economistas criollos, tan adeptos a los principios neoclásicos, lejos de reparar en estas conclusiones que son bastante negativas para la eficiencia económica, han apoyado entusiastamente un sistema de ahorro forzoso como el de AFP?

¿Por qué ningún economista siquiera puso de relieve las numerosas distorsiones que el sistema puede causar?

Es cierto que en un mundo de “second best” plagado de distorsiones, nuevas distorsiones no necesariamente bajan el bienestar social. Pero al menos estas consideraciones deberían haberlos inducido a revaluar el sistema, usando una aproximación más crítica hacia él.

Ciertamente, esta carta blanca como la que ha existido no se justifica.

(*) Profesor Titular de Economía, Universidad de Chile. Full Professor, University of Maryland, USA.

Reading your article has greatly helped me, and I agree with you. But I still have some questions. Can you help me? I will pay attention to your answer. thank you.

Thanks for sharing. I read many of your blog posts, cool, your blog is very good.