Las crisis suelen poner de pie lo que en tiempos normales aparece patas arriba. La que está en pleno curso ha desentrañado, por ejemplo, el «súper ciclo» de precios de materias primas. También permite comprender mejor el rol del oro en la economía mundial. Su valor de largo plazo es singularmente estable y se comporta parecido al cobre, por ejemplo. Ello no es raro, puesto que se extraen con tecnologías parecidas, que aumentan la productividad del trabajo en ambos de manera similar.

Ello compensa, más o menos, la agudización de su escasez relativa en yacimientos conocidos, por una parte, y el incremento del consumo mundial que sólo puede ser satisfecho explotando yacimientos aún más difíciles, por otra.

Tanto por los llamados «fundamentos» de su oferta y demanda productiva, materia con que los especuladores llenan páginas en los diarios para supuestamente «explicar» las constantes fluctuaciones de precios y cazar incautos.

Asimismo, los precios del oro son afectados por el denominado «súper ciclo» de las materias primas, que se mueve a contracorriente de las economías desarrolladas, determinado por la segunda componente de la demanda de materias primas: la especulación.

Es decir, sus años de «vacas gordas» coinciden con las décadas de turbulencias y crecimiento lento en las economías centrales y las «vacas flacas», en cambio, sobrevienen en las décadas de recuperación y auge secular de aquellas.

Ello sólo puede significar que, al igual que en el resto de las materias primas, la componente especulativa de la demanda de estos materiales –que aumenta durante los períodos de crisis debido a la plétora de capitales que por esos años no encuentran oportunidades productivas para rentabilizarse—, predomina sobre la componente productiva de la misma; que es la única relevante, en cambio, en los bienes industriales normales.

Pero aún hay más: si bien el precio del oro acompaña el «súper ciclo» del resto de las materias primas, usualmente se mueve de manera mucho más estable que éstas y en ocasiones incluso al revés, en sus constantes oscilaciones. Ello se debe a que el oro mantiene su rol de dinero que dilucidó la economía clásica, al menos en cuanto a medida de valor.

El precio del oro a lo largo del último medio siglo presenta un comportamiento similar al resto de las materias primas, conocido como «súper ciclo»: dos grandes «montañas» de precios elevados en las décadas extremas del período, con un valle de precios bajos que se extiende a lo largo de las décadas intermedias. Sin embargo, en una mirada más fina, el oro muestra un comportamiento diferente y hasta opuesto, por ejemplo, al precio del cobre.

El precio del metal precioso se mantuvo fijo en 35 dólares por onza desde 1934 hasta 1971, por decisión del gobierno estadounidense. Ello impidió que reflejase plenamente las presiones especulativas que provocaron el «súper ciclo» de precios elevados de materias primas de la década de 1970.

Sin embargo, fueron precisamente dichas presiones las que forzaron al gobierno estadounidense a abandonar esta política; cabe recordar que Francia, por ejemplo, venía convirtiendo sus reservas de dólares en oro desde mediados de la década de 1960.

Terminada la convertibilidad, el precio del oro se disparó alcanzando en 1980 un precio de 1.382 dólares por onza (expresado en moneda del año 2012, como todos los precios que siguen, es decir, son «precios reales», corregidos por el índice de precios al por mayor de los EE.UU.). En los dos años siguientes se desplomó por debajo de su promedio de largo plazo, que alcanza a 755 dólares por onza, y continuó bajando hasta alcanzar el año 2001 un mínimo de 408 dólares por onza.

Coincidiendo con la crisis secular que se inicia con el siglo en las economías desarrolladas, y al igual que el resto de las materias primas, el precio del oro inicia una nueva carrera alcista el año 2001. Se eleva casi sin interrupciones hasta alcanzar un máximo histórico de 1.668 dólares por onza el año 2012. A partir de ese momento el precio del oro inicia una nueva caída secular, cayendo a 1.400 por onza dólares el año 2013 y a 1.300 dólares por onza a fines de enero del año 2015.

La evolución del precio del oro a partir de 1971 evidencia casi exactamente la misma forma que el precio del cobre, que a su vez es similar al resto de las materias primas. Sus precios oscilan casi exactamente al unísono, aunque con amplitudes diferentes, siguiendo un curso descendente desde el año 1980 hasta el 2001, para luego iniciar un nuevo curso ascendente hasta el año 2007.

Dicho paralelismo se interrumpe bruscamente, sin embargo, en el momento en que se desata la crisis, el año 2007. En los dos años siguientes el cobre pierde un cuarto de su valor y algo similar sucede con las otras materias primas, mientras el oro aumenta el suyo en un 40 por ciento, en medio de la fase más aguda de la crisis.

En los dos años siguientes, el precio del cobre se recupera hasta alcanzar un máximo el año 2011, antes de iniciar su nueva caída secular, junto con el resto de las materias primas. La prolongada racha alcista del precio del oro, en cambio, se extiende todavía un año más hasta alcanzar el año 2012 su máximo histórico de 1.668 dólares por onza.

Luego, el oro inicia asimismo su caída secular. El capital especulativo ha encontrado mejores horizontes y se repatria hacia las economías desarrolladas que, a tumbos, empiezan a salir de la crisis secular iniciada con el siglo.

Toda la evolución arriba descrita se puede apreciar en el gráfico 1.

Llama la atención que, en el trasfondo del «súper ciclo», los precios reales tanto del oro como del cobre muestran una extraordinaria estabilidad en el largo plazo. Es decir, en el caso de las materias primas no se aprecia la natural tendencia a la baja de precios que afecta a los productos industriales normales, a medida que la innovación tecnológica va aumentando la productividad del trabajo.

Tampoco presentan una tendencia al alza (*), por lo cual un inversionista que guarda su dinero en oro o cobre a lo más puede esperar que mantenga su valor en el largo plazo.

El motivo de ello es que el extraordinario incremento de la productividad del trabajo en las faenas de exploración, extracción y refinación, de estos minerales —al respecto, baste considerar el enorme impacto de la prospección satelital, el creciente gigantismo y automatización de las maquinarias de extracción, y los avances en los procesos de refinación—, se compensa aproximadamente con la agudización de la escasez relativa de depósitos de alta calidad, por un lado, y el incremento de la demanda que sólo puede ser satisfecha mediante la incorporación de yacimientos de mayor complejidad, como los depósitos submarinos, o de esquisto, en el caso del petróleo.

Como se sabe, el rasgo esencial de los mercados de recursos naturales es que el precio no es determinado por el costo promedio de la oferta, que incluye la ganancia empresarial media, como sucede en los productos industriales normales, sino por los costos de los productores que operan en el margen, con recursos de peor calidad relativa.

La expansión de la producción para atender aumentos de la demanda sólo es posible incorporando recursos de calidad aún menor y adicionalmente, ello normalmente toma bastante tiempo, lo cual usualmente mantiene los precios muy por encima de los costos de todos los productores; la diferencia entre precios y costos es lo que se denomina renta.

De este modo, los precios de las materias primas son determinado exclusivamente por la demanda, a diferencia de los productos industriales cuyos precios son determinados por la oferta. Éstos cambian poco y nada y con tendencia a la baja impulsados por la innovación, mientras aquellos cambian a cada instante, lo que introduce una segunda componente de la demanda de materias primas: la especulación.

Ésta resulta determinante, por ejemplo, en los denominados «súper ciclos», puesto que se mueven a contracorriente de la actividad en las economías desarrolladas: cuando éstas atraviesan períodos de crisis secular, los precios de las materias primas suben; al revés, cuando aquellas se recuperan o tienen auge, los precios de las materias primas bajan.

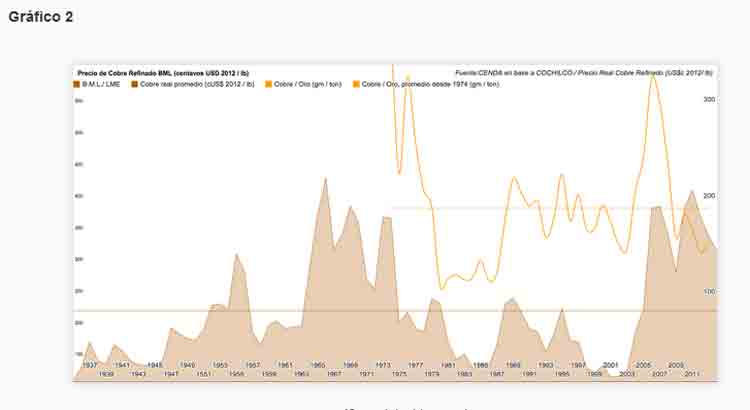

Si bien siguen una trayectoria similar, el comportamiento del precio del oro es muchísimo más estable que el del resto de las materias primas. Si se expresa el precio del cobre en gramos de oro, se aprecia que en el largo plazo ambos mantienen una relación muy estable: el cobre vale en promedio 181 gramos de oro por tonelada; relación que coincide con los precios relativos de ambos en las décadas de recuperación económica de las economías centrales.

Sin embargo, dicha relación cambia todo el tiempo, en la medida que las fluctuaciones del precio del cobre son mucho más acentuadas que las del oro. En las cimas del «súper ciclo», el cobre alcanza hasta 318 gramos de oro por tonelada, mientras en las simas, dicho precio relativo baja hasta 101 gramos de oro por tonelada de cobre.

Estas fluctuaciones amplificadas del precio del cobre respecto del precio del cobre se verifican sistemáticamente, es decir, cuando los precios de ambos suben siempre el cobre sube más y lo contrario sucede cuando ambos bajan. En muchas ocasiones, se mueven incluso en direcciones opuestas, como sucedió en los períodos 2007-2009 y 2010-2012, antes señalados, cuando el oro continuó subiendo mientras el cobre y el resto de materias primas caían violentamente, en medio de crisis económicas agudas. La evolución arriba descrita se puede apreciar en el gráfico 2.

Ello se debe a que, a diferencia del resto de las materias primas, es principalmente el oro el que sigue cumpliendo el rol de dinero que esclareció la economía clásica, al menos en cuanto a su función de medida de valores.

Como se sabe, la economía clásica explicó de modo magistral el rol de dinero que cumple el oro, así como otros materiales preciosos que usualmente se mueven junto con éste, como la plata, o en la antigüedad la sal o las vacas: para expresar el valor del resto de las mercancías, el dinero tiene que ser a su vez una mercancía, es decir, un producto del trabajo humano que, por lo mismo, posee valor en si mismo.

Las distintas monedas son tan solo denominaciones nacionales de determinadas cantidades del material dinero, como indican sus nombres tradicionales: peso, libra o dólar, palabra derivada del alemán thaler. La cotización de cada una de ellas debe leerse al revés, dicen los clásicos: no es que el oro «valga» tantos dólares, euros o pesos, sino que dichas monedas son simples nombres de tantas o cuantas fracciones de peso del metal dinero.

Dicha explicación resulta aparentemente muy distante del funcionamiento normal de las economías modernas, donde las monedas y su manejo por parte de los bancos centrales parece jugar un rol omnipotente. Su curso forzoso impuesto por los Estados permite que las monedas reemplacen con enorme ventaja al oro en las funciones del dinero como medio de circulación y pago de deudas. Incluso la función de dinero mundial, es decir, saldar las transacciones entre los distintos países con diferentes monedas, es asumida con ventaja por aquellas de las economías dominantes.

Por añadidura, el rol de dinero del oro ha dado origen a toda suerte de fetichismos, supercherías, mitos y tonterías. Como aquella que dice que los Estados tienen que mantener una relación fija de sus monedas con el oro o, peor aún, que no pueden emitir más moneda que sus reservas físicas del metal.

Estas concepciones equivocadas han conducido a todo tipo de aberraciones, que usualmente terminan agravando las crisis, por ejemplo, al impedir que los Estados inunden de moneda los mercados para compensar el aumento explosivo de la demanda de dinero como medio de pago al contraerse violentamente el crédito durante las mismas.

No obstante lo anterior, la función más esencial del dinero —servir de medida de valores de todas las demás mercancías— no puede ser asumida por moneda alguna. A diferencia del oro, éstas no valen nada en sí mismas. Como sucede en cualquier trueque, el valor de las mercancías solo se puede representarse en cantidades de otra mercancía —es decir, productos del trabajo humano que se venden— con la cual se encuentran en el mercado. Las monedas no sirven para eso, puesto que son solo pedazos de papel, simples registros contables por partida doble, hoy representados por una cuelga infinita de interruptores eléctricos que representan ceros y unos, actualizados a la velocidad del rayo.

No tienen carne, son sólo signos. Por cierto, para cumplir la función de medida de valores no se requiere disponer de un sólo gramo de oro. Basta con saber cuanto vale un gramo de oro, el que luego se representa en los nombres de las diferentes monedas.

Así con la función pedagógica de las crisis ¡no hay mal que por bien no venga!

(*) El precio real tendencial del cobre muestra un levísimo incremento de 0,12 por ciento anual promedio, entre 1935 y 2014. Ello se debe a que todavía no termina de desinflarse el «súper ciclo» de precios altos de los años 2000, tras completarse lo cual en los próximos años, la tendencia de largo plazo del precio del cobre probablemente será absolutamente plana.