por Michael Roberts (*).

En mayo pasado, en la Conferencia Marx ist Muss en Berlín, debatí con el profesor Michael Heinrich sobre si Marx tenía una teoría coherente de las crisis en el capitalismo que pudiese ser probada empíricamente.

La posición de Heinrich esta recogida en un artículo que escribió para Monthly Review Press en 2014, defendiendo que Marx no tenía una teoría coherente de las crisis y que, de todos modos, no puede probarse ya que sólo tenemos estadísticas oficiales capitalistas.

En la primera parte de este artículo lidio con el hecho de si Marx tenía o no una teoría coherente de las crisis. Defiendo que la teoría de Marx se basa en su ley de la tendencia decreciente de la tasa de ganancias y que esta ley es realista y coherente.

También sostengo que Marx no abandonó esta ley en sus obras posteriores, como algunos han afirmado y que sigue siendo la mejor y más convincente teoría de las crisis económicas periódicas y recurrentes en el capitalismo.

En la segunda parte del artículo, voy a proporcionar algunas evidencias empírica de las economías capitalistas modernas para apoyar esta posición. Con ello llego al final de lo que en realidad sólo es un corto ensayo sobre la teoría marxista de las crisis económicas – como yo la entiendo – y quedan sin tratar muchos aspectos.

¿Por qué nos preocupamos por la teoría de las crisis?

Quienes participan en las luchas de los trabajadores contra el capital internacionalmente pueden preguntarse por qué algunos dedicamos tanto tiempo a reflexionar sobre las ideas de Marx y otros sobre por qué el capitalismo tiene crisis regulares y recurrentes y crisis financieras. Sabemos que es así, por lo tanto luchemos por acabar con el capitalismo y dejemos a un lado las sutilezas de la teoría.

Pero hay buenas razones para entender la teoría, porque una buena teoría conduce a una mejor práctica. Sí, sabemos que el capitalismo tiene crisis económicas regulares y a menudo profundas. Crisis que causan enormes daños a los medios de vida de la gente y frenan la organización social humana en su avance hacia un mundo de abundancia, sin escasez ni sufrimiento. Y las crisis son indicios de la naturaleza contradictoria y derrochadora del modo de producción capitalista.

Antes del capitalismo, las crisis eran producto de la escasez, el hambre y los desastres naturales. Ahora son la consecuencia de una economía monetaria con fines de lucro; que son causadas por el hombre y, sin embargo, parecen escapar a su control; un fetichismo. Por encima de todo, las crisis demuestran que el capitalismo es un sistema con fallos, a pesar de los grandes avances en la productividad del trabajo que este modo de producción ha generado en los últimos 200 años aproximadamente.

Si la Humanidad quiere progresar o incluso sobrevivir como especie, tendrá que ser sustituido. Así que es importante.

¿Tenía Marx una teoría coherente de las crisis?

¿Cual es? Se trata de un intenso debate entre los marxistas. Hay varias interpretaciones. Las crisis de producción capitalista se deben al “subconsumo”, a la falta de gasto de los trabajadores que no tienen suficiente para gastar; o al “desequilibrio”, a la anarquía de la producción capitalista que implica que la producción en varios sectores puede no estar en línea con los demás y la producción apenas puede superar a la demanda; o es la falta de rentabilidad en un sistema económico que depende del beneficio de los propietarios privados para que la inversión y la producción tengan lugar.

En mi opinión, esta última interpretación es la que mejor se ajusta a la teoría de Marx, es lógica y se ajusta a los hechos.

Algunos argumentan que Marx no tenía una teoría coherente de las crisis económicas, y sobre todo en el caso de la ley de la rentabilidad de Marx. El argumento es que la lectura de las obras de Marx: El Capital, Teorías de la plusvalía y los Grundrisse, muestran que la ley de la tendencia decreciente de la tasa de ganancias de Marx es incoherente e ilógica.

Por ejemplo, la ley sostiene que el valor de los medios de producción (maquinaria, oficinas y otros equipos), con el tiempo, aumenta en relación con el valor de la fuerza de trabajo (el coste de emplear una fuerza de trabajo determinada). Marx lo llamó la composición orgánica creciente del capital. Como el valor (y las ganancias), sólo son creadas por el poder de la fuerza de trabajo, el valor producido por la fuerza de trabajo, con el tiempo, disminuye en relación con el coste de la inversión en medios de producción y fuerza de trabajo. La tasa de ganancias tiende a caer.

Pero algunos críticos marxistas piensan que esto supone asumir que la tasa de plusvalía (la ganancia en relación con el coste de la fuerza de trabajo) será estática o crecerá menos que la composición orgánica del capital. Y no hay ninguna razón lógica para asumir esto – de hecho, el aumento de la composición orgánica implica un aumento de la tasa de plusvalía (para aumentar la productividad), por lo que la ley es muy imprecisa. No sabemos si conducirá a una caída o a un aumento de la tasa de ganancias.

Pero esto es no entender la ley y cómo Marx la planteó. La ley “como tal” es que un aumento de la composición orgánica del capital, suponiendo que la tasa de plusvalía es estática, hará caer la tasa de ganancias. Pero esto es sólo una “tendencia”, porque hay “contratendencias”, incluyendo una tasa de plusvalía que aumenta, el abaratamiento del valor de los medios de producción, salarios que caen por debajo del valor de la fuerza de trabajo, el comercio exterior y las ganancias ficticias de la especulación financiera. Pero estas son ‘contratendencias”, no forman parte de la “ley como tal”, precisamente porque no pueden cambiar (la tendencia de) la ley a la larga.

Como Marx dijo: “No abolen la ley general. Pero hacen que la ley actúe más bien como una tendencia, como una ley cuya acción absoluta es obstaculizada, retardada y debilitada por circunstancias contrarias … Estas últimas no anulan la ley, sino que merman su efecto. La ley actúa como una tendencia. Y es sólo en determinadas circunstancias y sólo después de largos períodos cuando sus efectos se hacen sorprendentemente pronunciados“.

Marx sostiene que la ley se basa en dos supuestos realistas: 1) la ley del valor opera, a saber, que el valor (y la plusvalía) sólo son creadas por el trabajo vivo y 2) la acumulación capitalista conduce a un aumento de la composición orgánica del capital. Estos supuestos (o “priores” en lenguaje estadístico moderno) no sólo son realistas: son evidentes.

En primer lugar, la ley del valor. La producción de lo que Marx llamó “valores de uso” (cosas y servicios que necesitamos) es necesaria para crear valor. Pero incluso un niño puede ver que nada se produce a menos que intervenga el trabajo vivo. “Todos los niños saben que una nación que deje de trabajar, no ya un año, sino incluso un par de semanas, perecería” (Marx a Kugelmann, 11 de julio de 1868).

La composición orgánica creciente del capital es también evidente. Desde las herramientas manuales a las fábricas, la maquinaria, las estaciones espaciales, hay un enorme aumento de la productividad del trabajo en el capitalismo como consecuencia de la mecanización. Que crea nuevos puestos de trabajo para el trabajo vivo, pero que es esencialmente un proceso de ahorro del trabajo vivo en términos relativos.

Mientras que cada unidad de un nuevo medio de producción puede contener menos valor (debido al menor precio de la producción de esa tecnología) que una unidad de un medio de producción más antiguo, por lo general el viejo es sustituido por medios de producción nuevos y diferentes, o por un nuevo sistema de medios de producción que contiene más valor total que el valor de los medios de producción que ha sustituido.

Como explica Marx en los Grundrisse: “Lo que se abarata es la máquina individual y sus partes componentes, pero también se desarrolla un sistema de maquinaria; la herramienta no es simplemente reemplazada por una sola máquina, sino por todo un sistema … A pesar del abaratamiento de los elementos individuales, el precio de todo el conjunto agregado aumenta enormemente“.

Como dijo Marx: “Sería posible escribir toda una historia de las invenciones realizadas desde 1830, con el único propósito de suministrar al capital armas contra las revueltas de la clase obrera“. (Marx, 1967a, p 436.).

El objetivo de la inversión capitalista no es una mayor productividad; es un mayor beneficio. Y para lograr eso, el capital necesita una mayor productividad y nuevos medios de producción que ahorren trabajo. ¿Estaba Marx en lo cierto de que la inversión capitalista conduce a una mayor composición orgánica del capital con el tiempo?

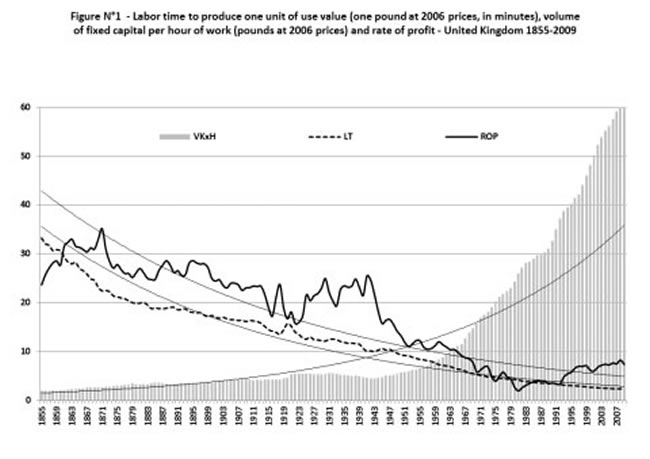

Si. Mire este gráfico.

Muestra un aumento constante del valor de los medios de producción (maquinaria, etc.) en relación con el valor del trabajo (medido en tiempo de trabajo) en los EE.UU. desde 1947. También muestra el aumento de la productividad (el tiempo de trabajo necesario para producir una unidad de producto o servicios). (Aquí para el Reino Unido desde 1855, según Esteban Maito ). Así que tenemos una composición orgánica del capital (VKxH) que crece. un aumento de la productividad del trabajo y un declive de la tasa de ganancias en el tiempo (TDG). Esta es la ley tal como la definió Marx.

Hay contra-tendencias pero no superan la tendencia, la ley como tal, de forma indefinida. ¿Por qué? Bueno, primero, hay un límite a la tasa de plusvalía (24 horas) y no hay límite a la expansión de la composición orgánica del capital.

En segundo lugar, hay un “límite social” al aumento de la tasa de plusvalía, en concreto, la resistencia de la mano de obra (las luchas obreras) y de la sociedad (legislación social y la costumbre) establecer un mínimo de trabajadores) que establecen un nivel de vida “social” mínimo estándar y las horas de trabajo etc.

Esta se la esencia de la lucha de clases bajo el capitalismo.

¿Abandonó Marx su ley de la rentabilidad como teoría de las crisis?

En una carta a Engels en fecha tan tardía como 1868, más de diez años después del primer desarrollo de la ley, Marx afirma que la ley “fue uno de los mayores triunfos sobre el puente de asnos de todos los economistas anteriores“.

Pero muchos críticos marxistas creen que Marx abandonó esta ley tan relevante porque no parece referirse a ella después de su definición a finales de los años 1860 y se centró más en el papel del crédito en situaciones de crisis (como Keynes y los economistas heterodoxos modernos hacen ahora). Por otra parte, Engels, en la edición de los manuscritos de Marx después de su muerte en los volúmenes II y III de El Capital, habría llevado demasiado lejos la ley de Marx; de hecho distorsionó las opiniones de Marx al respecto.

Ya en 1978, Jerrold Seigel pudo mirar los manuscritos. Sí, Engels hizo cambios editoriales significativos a los escritos de Marx sobre la ley, así como al volumen III de El Capital. La aborda en tres capítulos, del 13 al 15; el 13 hasta dedicado a ‘la ley’; el 14 a las ‘influencias contrarias’ y el 15 describe las “contradicciones internas” (la combinación de la tendencia y las contratendencias).

Engels pasó parte del texto de las notas de Marx al capítulo 13 sobre la ‘ley como tal ‘, cuando en el manuscrito de Marx aparecen después de los factores opuestos del capítulo 14. Pero al hacerlo, Engels no hace excesivo hincapié en la importancia de la ley. Por el contrario, Engels en realidad hace que parezca que Marx equilibra las contratendencias con la ley como tal, cuando la secuencia original del texto subrayaba que la ley se acaba imponiendo a las contratendencias.

Así que, como Seigel lo resume: “Engels hizo que la confianza de Marx en el funcionamiento real de la ley de rentabilidad pareciese más débil que lo que lo que sugiere el manuscrito de Marx“. (Seigel, Marx’s Fate: The Shape of a Life, Princeton, Princeton University Press, 1978, p339 y nota 26).

Fred Moseley y Regina Roth han prologado recientemente una nueva traducción al inglés de los cuatro borradores de Marx para el Volumen 3 de Ben Fowkes, donde Marx desarrolla la ley de la rentabilidad y muestran cómo Engels editó esos manuscritos para El Capital. Moseley concluye que el tan denostado Engels hizo un buen trabajo de interpretación de los borradores de Marx y no hay ninguna distorsión real.

“Se puede suponer, por lo tanto, que las intervenciones de Engels se hicieron sobre la base de que deseaba hacer las posiciones de Marx más nítidas y, de esta manera, más útiles para el debate contemporáneo político y social, por ejemplo, en el tercer capítulo, sobre la tendencia decreciente de la tasa de ganancias“.

A partir de 1870, Engels se había trasladado de Manchester a Londres. Así que Marx y él se reunían, rutinariamente, casi todos los días. Las discusiones podían continuar hasta la madrugada.

La casa de Marx estaba a poco más de 10 minutos a pie … y siempre estaban los pubs Mother Redcap o Grafton Arms. Todavía en 1875, Marx estaba desarrollando diversas formas de calcular la tasa de plusvalía y la tasa de ganancias.

Si Marx realmente hubiera abandonado la ley como su más importante contribución a la comprensión de las contradicciones del capitalismo, ¿no se lo habría mencionado a Engels?

¿La ley de Marx se ajusta a los hechos?

Algunos críticos marxistas de la ley de la rentabilidad de Marx creen que la ley no puede ser empíricamente probada o refutada porque las estadísticas oficiales no se pueden utilizar para mostrar el funcionamiento de la ley de Marx. Pero hay un montón de estudios de economistas marxistas que muestran lo contrario.

Las pruebas claves de la validez de la ley en las economías capitalistas modernas sería demostrar

1) si la tasa de ganancia cae con el tiempo a medida que la composición orgánica del capital aumenta;

2) si la tasa de ganancias aumenta cuando la composición orgánica del capital se reduce o cuando la tasa de plusvalía aumenta más rápido que la composición orgánica del capital;

3) si la tasa de ganancias aumenta, si hay fuerte caída de la composición orgánica del capital como en una crisis.

Estas serían las pruebas empíricas y hay un montón de evidencia empírica para las economías de los EE.UU. y mundial para demostrar que la respuesta es sí a todas estas preguntas.

Por ejemplo, Basu y Manolakos aplicaron el análisis econométrico a la economía de Estados Unidos entre 1948 y 2007 y encontraron que había una tendencia secular a la caída de la tasa de ganancia, con una disminución medible de alrededor del 0.3 por ciento al año “después de controlar las contra-tendencias”.

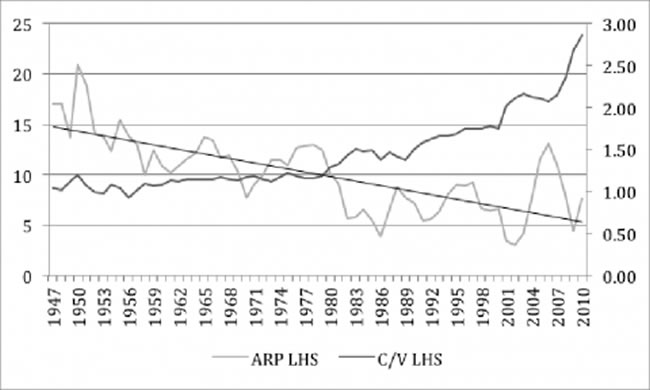

En mi trabajo sobre la tasa de ganancias estadounidense,también encontré un descenso medio del 0,4 por ciento al año hasta el 2009. Y aquí está un cuadro de G. Carchedi sobre el aumento de la composición orgánica del capital (COC) en el sector industrial de los EE.UU. desde 1947 en comparación con la tasa media de ganancia (TMG). Cuentan la misma historia.

TMG y COC de EE.UU. (es decir, C / V)

Hay una clara correlación inversa entre el aumento de la composición orgánica del capital y una tasa decreciente de ganancias.

¿Puede la ley de Marx explicar las crisis?

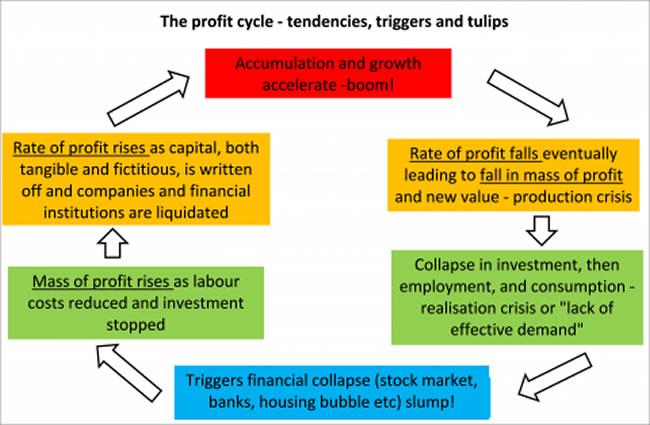

¿Cómo funciona la ley de la rentabilidad de Marx como explicación y previsión de las crisis en las economías capitalistas? La ley lleva a una relación causal clara entre las crisis periódicas y recurrentes. Que se extiende de la caída de rentabilidad a la caída de las ganancias a la caída de la inversión a la caída del empleo y los ingresos.

Acaba cuando hay destrucción suficiente de valores de capital (abandono de tecnologías obsoletas, quiebra de empresas, reducción de los costes salariales) para aumentar primero las ganancias y luego la rentabilidad. El aumento de la rentabilidad conduce a su vez al aumento de la inversión. El ciclo de auge recomienza y toda la “mierda” comienza de nuevo, para usar la colorida frase de Marx. Hay un ciclo de beneficios paralelo a la tendencia a largo plazo de la tasa de ganancia a caer.

La evidencia empírica de esta causalidad entre ganancia e inversión está disponible. José Tapia Granados, utilizando el análisis de regresión,considera que, en más de 251 trimestres de la actividad económica en EE.UU. a partir de 1947, las ganancias comenzaron a reducirse mucho antes que la inversión y que las ganancias antes de impuestos pueden explicar el 44% de todos los movimientos de inversión, mientras que no hay evidencia de que la inversión pueda explicar ningún movimiento en los beneficios. Encuentro una “causalidad de Granger” del 60% a partir de los cambios anuales en ganancias y la inversión (sin publicar) y una correlación de 0,67 para el período desde 2000. Y ver esta presentación de G. Carchedi ( Carchedi Presentation).

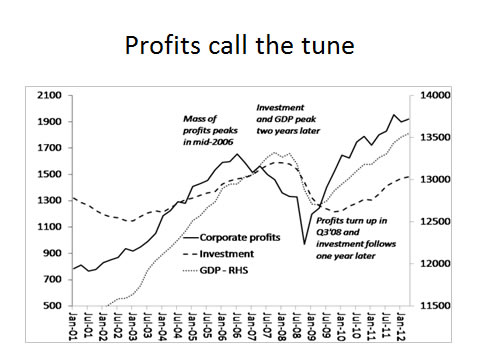

En el período previo a la Gran Recesión 2008-9, podemos ver la causalidad visualmente para las ganancias, la inversión y el PIB real en EE.UU. en el siguiente gráfico. La masa de ganancias corporativas alcanza su techo a mediados de 2006, la inversión y el PIB dos años más tarde. Las ganancias vuelven a recuperarse a finales de 2008 y la inversión un año más tarde.

Hay dos regularidades básicas de acuerdo con los datos: que un cambio en las ganancias tiende a ser seguido un año después por un cambio en la inversión en la misma dirección; y que un cambio en la inversión es generalmente seguida en pocos años por cambios en los beneficios en la dirección opuesta. Así pues, tenemos un ciclo. A partir de estos resultados, de la “regularidad” del ciclo económico, y del hecho de que la rentabilidad se estancó en 2013 y disminuyó en 2014 (y ahora la masa de ganancias en 2015) después de crecer entre 2008 y 2012, se puede concluir con cierta seguridad que una recesión de la economía estadounidense, que será también parte de una crisis económica mundial como la Gran Recesión, volverá a ocurrir en los próximos años.

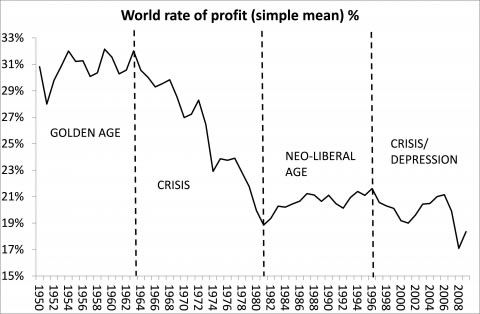

Y la ley sobre la tendencia decreciente de la tasa de ganancias de Marx permite hacer una predicción aún más importante: que el modo de producción capitalista no será eterno, que es transitorio en la historia de la organización social humana. La ley de la tendencia predice que, con el tiempo, habrá una caída en la tasa de ganancia a nivel mundial, provocando más crisis de carácter devastador. Hay trabajos de análisis marxista modernos que confirman que la tasa mundial de ganancias ha caído en los últimos 150 años. Ver el gráfico siguiente (datos de Esteban Maito “cocinadas” por mí).

Los datos de Maito para el siglo XIX han sido cuestionados recientemente (DUMENIL-LEVY sobre MAITO, pero en un reciente trabajo, utilizando diferentes fuentes y países, encuentro una tendencia similar para el período posterior a 1945 a nivel mundial (Revisiting a world rate of profit June 2015).Un trabajo pionero de Minqi Li y colegas, así como otro de Dave Zachariah,muestran una tendencia similar.

Como concluye Maito: “La tendencia decreciente de la tasa de ganancias y su confirmación empírica ponen de relieve el carácter históricamente limitado de la producción capitalista. Si la tasa de ganancias mide la vitalidad del sistema capitalista, la conclusión lógica es que se está acercando a su punto final. Hay muchas maneras como el capital puede intentar superar las crisis y regenerarse constantemente. Las crisis periódicas son específicas del modo de producción capitalista y permiten, en última instancia, una recuperación parcial de la rentabilidad. Este es un aspecto característico del capital y de la naturaleza cíclica de la economía capitalista. Pero la naturaleza periódica de estas crisis no ha detenido la tendencia decreciente de la tasa de ganancias a largo plazo. Así que los argumentos que afirman que existe una inagotable capacidad del capital para restaurar la tasa de ganancias y su propia vitalidad y que por lo tanto consideran el modo de producción capitalista como algo natural y un fenómeno ahistórico, son refutadas por la evidencia empírica“.

Así que la ley prevé que, en la medida en que la composición orgánica del capital crece a nivel mundial, la tasa de ganancias caerá pesar de los factores contrarios y pese a las sucesivas crisis (que ayudan temporalmente a restaurar la rentabilidad). Esto demuestra que el capitalismo como un modo de producción y de relaciones sociales es transitorio.

El capitalismo no siempre ha existido y tiene límites en última instancia, en concreto, el propio capital. Tiene “fecha de caducidad”. Esa es la esencia de la ley de la rentabilidad de Marx.

Las teorías alternativas

Con ello no se pretende negar otros factores en las crisis capitalistas. El papel del crédito es una parte importante de la teoría marxista de la crisis y, de hecho, en la medida en que la tendencia de la tasa de ganancia a caer engendra contratendencias, una de las más importantes es la expansión del crédito y la utilización de la plusvalía en la inversión en capital ficticio en lugar de capital productivo, para elevar la rentabilidad temporalmente, pero con consecuencias desastrosas, finalmente, como ha demostrado la Gran Recesión. (La Gran Recesión; La deuda importa).

Las teorías alternativas de la crisis como la del subconsumo, o la falta de demanda efectiva, se han desarrollado a partir de las teorías del reaccionario Thomas Malthus y del radical Sismondi, ambos de comienzos del siglo XIX, que fueron recogidas por Keynes en la década de 1930 y por modernos teóricos de la desigualdad como Stiglitz y por los economistas post-keynesianos. Pero la falta de demanda y el aumento de la desigualdad no puede explicar la regularidad de las crisis o predecir la siguiente. Estas teorías no tienen tampoco un fuerte respaldo empírico (¿Provoca la desigualdad crisis?).

El profesor Heinrich, tras concluir que Marx no tenía una teoría de la crisis y había abandonado la ley de la rentabilidad, sí ofrece una vaga teoría propia: a saber, el capital acumula y produce más medios de producción a ciegas.

Esto crea un desequilibrio con la demanda de consumo de los trabajadores. Así que aparece una “brecha” que tiene que ser rellenada con crédito, pero de alguna manera no basta para resolver el problema indefinidamente y la producción se derrumba.

Bueno, es una teoría, pero más o menos la misma que la teoría del subconsumo (sobreproducción) que el propio Heinrich rechaza y que Marx descartó hace más de 150 años. Parece menos convincente y con menos apoyo empírico que la propia teoría de las crisis de Marx basada en la ley de la rentabilidad.

Ninguna otra teoría, ya sea de la economía dominante o de la economía heterodoxa, puede explicar las crisis recurrentes y regulares y ofrecer un fundamento objetivo claro del carácter históricamente determinado del sistema capitalista.

¿Por qué no la ley de la rentabilidad de Marx?

Por último, ¿por qué el profesor Heinrich y otros como los profesores David Harvey, Dumenil y Levy y muchos otros economistas marxistas, quieren abandonar la ley de la rentabilidad de Marx como una teoría de las crisis?

Obviamente, piensan que esta equivocada. Pero todas estas teorías alternativas tienen una cosa en común. Sugieren una salida a las crisis dentro del sistemacapitalista. Si es debida al subconsumo, el gobierno tiene que gastar más; si es debido al aumento de la desigualdad, es necesaria una corrección redistributiva fiscal; si es debido al exceso de crédito o a la inestabilidad del sector financiero, hay que regularlos.

Nada de ello implica políticas o acciones para sustituir al modo de producción capitalista, sino simplemente para corregirlo o mejorarlo.

Conducen a estrategias reformistas, es decir, no hay necesidad de reemplazar el modo de producción capitalista con la propiedad común de los medios de producción y la planificación controlada democráticamente para la satisfacción de las necesidades (el socialismo).

El socialismo se convierte en una cuestión moral para poner fin a la pobreza y la desigualdad, no en una necesidad objetiva si la sociedad humana quiere abolir la explotación del trabajo. Esa es una visión reformista, pero no la de Marx.

En realidad, incluso estos pequeños cambios para preservar el capitalismo pueden requerir una acción revolucionaria frente a la feroz oposición por parte del capital. ¿Por qué limitarse, por lo tanto, a reformas?

(*) Economista británico, seguidor de la visión marxista de la sociedad durante más de 40 años. Ha trabajado como analista económico en la City de Londres durante más de 30 años. Es editor del blog The next Recession.

Publicado originalmente en el blog de Michael Roberts, Parte I y Parte II. Traducción de G. Buster en Sin Permiso

Imagen de portada: Fragmento de los murales industriales del artista Diego Rivera pintados en Detroit por encargo de Edsel Ford para la comapanía. El personaje principal es Charles Sorensen que entonces era el jefe de producción de la planta, Rivera refleja la relación entre la patronal y los trabajadores.

Fuente: El Viejo Topo