Alberto Arellano

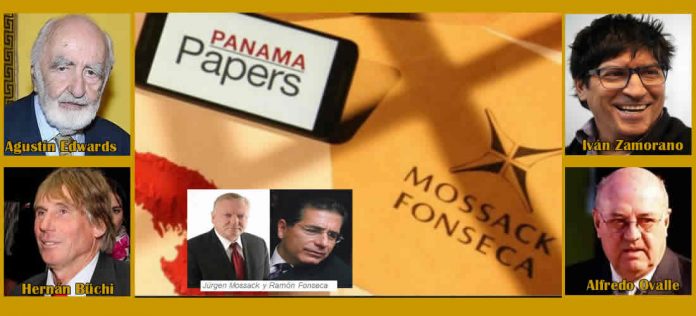

La filtración de más de 11 millones de registros secretos del bufete Mossack Fonseca revela datos de cerca de 200 sociedades offshore vinculadas a Chile. Destacan las de Agustín Edwards, Alfredo Ovalle (ex presidente de la CPC), Hernán Büchi, Iván Zamorano y los controladores de Ripley y el BCI. También aparece el presidente de Chile Transparente Gonzalo Delaveau.

CIPER trabajó junto a 109 medios, liderados por ICIJ, en esta investigación que devela negocios secretos de más de cien líderes mundiales y políticos, además de monarcas, futbolistas, dirigentes de la FIFA y traficantes de drogas y armas.

El bufete panameño de abogados Mossack Fonseca (Mossfon) –utilizado por clientes de más de 200 países y territorios para crear sociedades pantallaen paraísos fiscales y jurisdicciones con sistemas tributarios blandos–, está en el centro de una polémica mundial. Y no solo por la investigación que hace semanas inició el Ministerio Público de Brasil, tras detectar que sociedades creadas por Mossfon en Panamá habrían servido para blanquear dineros desviados de la estatal Petrobras en la “Operación Lava Jato”.

El domingo 3 de abril, la delicada situación que enfrenta la firma de abogados creada en 1977 tomó un color aún más oscuro.

Una investigación del Consorcio Internacional de Periodistas de Investigación (ICIJ) en conjunto con 109 medios de todo el mundo –entre ellos CIPER– dejó al descubierto los nexos ocultos que el bufete panameño ha mantenido históricamente con gobernantes, políticos, celebridades y empresarios en distintos países. También con un sinnúmero de “clientes” incluidos en listas negras internacionales, entre los que se cuentan estafadores, sospechosos de financiar el terrorismo, traficar drogas y proveer de armas a países azotados por guerras internas.

Mossack Fonseca también tiene un capítulo chileno. Aunque formalmente abrió oficinas en nuestro país en diciembre de 2012 de la mano del abogado Juan Cristóbal Recart Salas, sus vínculos con Chile son de larga data y abundantes. Hasta ahora CIPER ha identificado que desde fines de los ‘70 a la fecha, la firma panameña ha sido vehículo para la creación de cerca de 200 entidades offshore vinculadas a chilenos o a extranjeros con inversiones en Chile, en jurisdicciones como Panamá, Islas Vírgenes Británicas, Bahamas, Seychelles y Nevada (USA).

En algunos casos son sociedades instrumentales con un directorio de pantalla, conformado por ejecutivos de la misma firma Mossack Fonseca o testaferros. Valiéndose del secreto bancario y la opacidad que impera en esos territorios, uno de los propósitos de estas estructuras de papel es resguardar la identidad de los reales propietarios de los dineros que administran.

Los registros que investigó CIPER y más de un centenar de medios de 76 países, corresponden a 11,5 millones de archivos secretos de Mossack Fonseca que abarcan desde 1977 a 2015. Los documentos fueron filtrados por una fuente anónima al periódico alemán Süddeutsche Zeitung, el que los compartió con ICIJ que organizó el trabajo colaborativo de investigación internacional.

Los más de 11 millones de archivos de Mossfon –que contienen certificados, pasaportes, actas de directorio, documentos legales y correos electrónicos, entre otros- permiten penetrar los esquemas de ingeniería tributaria que ofrece la compañía. Y, en muchos casos, esos registros proporcionan la llave para develar el secreto mejor guardado de esas sociedades: la identidad oculta de sus beneficiarios finales.

La investigación realizada por 376 periodistas de todo el mundo –entre ellos el equipo de CIPER- ilumina el oscuro y gigantesco subsuelo del mundo financiero internacional. Según cálculos conservadores del economista francés Gabriel Zucman (autor del libro “La riqueza escondida de las naciones: cómo funcionan los paraísos fiscales y qué hacer con ellos”), en los paraísos fiscales están alojados bajo secreto –y en ocasiones de manera ilícita–, cerca de 5,8 billones de euros, lo que representa el 8% del patrimonio financiero mundial.

En Chile no se sabe con certeza el total de capitales invertidos en paraísos fiscales. La única aproximación posible es a partir de las declaraciones realizadas por contribuyentes chilenos con dineros alojados en esas jurisdicciones. En 2015, según información entregada por el Servicio de Impuestos Internos (SII) a CIPER, existían US$11.200 millones, declarados por 408 contribuyentes con inversiones en Panamá, Islas Caimán e Islas Vírgenes Británicas. La cifra equivale al total de los préstamos que hizo en el mismo año el Banco Interamericano de Desarrollo (BID) en toda América Latina y el Caribe.

Entre los beneficiarios chilenos de las sociedades offshore creadas por Mossack Fonseca aún activas, figuran el ex presidente de la Confederación de la Producción y el Comercio (CPC), de la Sociedad Nacional de Minería (Sonami), y socio del ex jefe financiero de la DINA, el abogado Alfredo Ovalle Rodríguez; el empresario Isidoro Quiroga Moreno,quien ha hecho millonarios negocios con la venta de derechos de agua entregados por el Estado; el dueño de la empresa El Mercurio S.A.P., Agustín Edwards Eastman; el ex ministro de Hacienda, candidato presidencial y hasta hace poco director de Soquimich, Hernán Büchi Buc; la familia Calderón Volochinsky, controladora de la empresa de retail Ripley; y los empresarios de las apuestas y juegos de azar, Luis y Lientur Fuentealba Meier, entre otros.

Mención aparte merecen los abogados que aparecen en estos registros actuando como intermediarios entre los propietarios reales de esas sociedades y el polémico bufete panameño. Allí se encuentra el presidente de Chile Transparente (capítulo chileno de Transparencia Internacional), Gonzalo Delaveau Swett, quien ha gestionado a través de Mossack Fonseca la administración de una serie de sociedades offshore con domicilio en Bahamas, desde las que se controla un millonario proyecto minero e hidroeléctrico en la V Región.

Pese al secreto y al amplio pliego de resquicios que hacen de un paraíso fiscal un poderoso imán de capitales, abrir y mantener sociedades en esas jurisdicciones no es ilegal. Pero los hechos y los mismos registros de Mossack Fonseca demuestran que los paraísos fiscales han sido suelo fértil para albergar dinero proveniente de actividades ilícitas y para burlar o disminuir la carga tributaria –vía elusión o evasión– que deben pagar los capitales en los países donde éstos fueron generados.

La información disponible en los archivos de Mossack Fonseca vinculada a Chile no arroja evidencias de ilegalidades. Para romper ese cerco, se necesitaría contar con la información bancaria completa de esas sociedades y cruzar esos registros con bases de datos del SII y del Banco Central, pero esa información por ley se encuentra bajo secreto.

De las cerca de 200 entidades offshore vinculadas a Chile y que han sido creadas por Mossack Fonseca entre 1977 y 2015, alrededor de 70 están aún activas según los registros a los que tuvo acceso CIPER. A la mayoría de sus beneficiarios CIPER les envió una carta explicándoles de qué trataba la investigación y preguntándoles si sus sociedades offshore siguen activas; si éstas son poseedoras de cuentas corrientes; y si los dineros vinculados a esas cuentas se habían acogido o no a la repatriación de capitales durante 2015.

De las 50 cartas enviadas (muchos de los clientes de Mossack Fonseca tienen más de una sociedad),12 fueron contestadas.

“UNA GRAN LAVADORA DE DINERO”

La firma de abogados Mossack Fonseca fue fundada en 1977 en Panamá por los abogados Jurgen Mossack y Ramón Fonseca, quien el 11 de marzo congeló su función de ministro consejero del gobierno del Presidente de Panamá, Juan Carlos Varela, luego de que su firma fuera acusada de ser el eslabón de una operación de lavado de dineros provenientes del gigante brasilero Petrobras. Uno de los fiscales del caso, Carlos dos Santos Lima, catalogó a la firma como una “gran lavadora de dinero” (ver aquí).

Mossfon se define como una compañía líder en proveer servicios legales, fiduciarios y contables a clientes de todo el mundo. Cuenta con cerca de 500 colaboradores y 44 oficinas. En simple, lo que hace la firma es ofrecer a personas naturales y jurídicas la creación de estructuras offshore –sociedades, fideicomisos y fundaciones de interés privado– en territorios con sistemas poco transparentes para la administración de sus capitales bajo total discreción. Anguila, Bahamas, Islas Vírgenes Británicas, Nevada (USA), Panamá y Seychelles, son un puñado de las más de 15 jurisdicciones con las que trabaja Mossack Fonseca.

Los registros a los que tuvo acceso CIPER por intermedio del diario Süddeutsche Zeitung e ICIJ, dan cuenta que desde su fundación a la fecha, Mossack Fonseca ha creado al menos 214.488 entidades offshore para clientes de más de 200 países y territorios.

Desde hace algunos años, Mossfon se ha visto envuelta en sucesivas polémicas. Fue el intermediario para la creación de 123 sociedades de papel domiciliadas en el estado de Nevada (Estados Unidos), cuya propiedad ha sido atribuida al empresario vinculado a la familia Kirchner Lázaro Báez.

Los archivos filtrados de Mossack Fonseca también conducen a sociedades creadas por el círculo cercano del Presidente ruso Vladimir Putin, se adentran en los secretos de la FIFA yevidencian cómo familiares de líderes mundiales, como el Primer Ministro británico David Cameron, y celebridades como Lionel Messi, han encontrado en los paraísos fiscales un albergue confiable para depositar sus riquezas.

Los documentos también conectan a la firma con al menos 33 personas naturales y jurídicas incluidas en listas negras del gobierno estadounidense por sus vínculos comerciales con carteles de droga en México y con traficantes de diamantes en África, con organizaciones terroristas como Hezbollah, y con países como Corea del Norte e Irán (ver reportaje central de ICIJ).

LOS CHILENOS DE MOSSFON

El martes 22 de marzo, CIPER contactó por teléfono y correo electrónico al abogado tributarista Juan Cristóbal Recart (del estudio Recart, Bilbao, Villalobos), quien desde diciembre de 2012 representa a Mossack Fonseca en Chile. El propósito era pedirle su versión sobre la información a la que tuvimos acceso. El abogado se excusó señalando que el jueves de esa semana tenía un viaje, aunque se mostró dispuesto a conversar a su regreso (con posterioridad a la publicación de este reportaje). CIPER insistió en la urgencia de la cita, pero Recart no volvió a responder.

De quien sí recibimos respuesta fue de Felipe Lyon, en calidad de apoderado de Agustín Edwards Eastman, dueño de El Mercurio S.A.P. y beneficiario de la sociedad offshore Aladin Marine Corporation, domiciliada en Islas Vírgenes Británicas desde mayo de 1994. Aladin Marine Corporation sería la propietaria del yate “Anakena” (40 metros de eslora y 150 toneladas), propiedad de Edwards, y construido por el prestigioso astillero holandés Royal Huisman.

En su respuesta a CIPER, Lyon –quien junto a María Luisa del Río, esposa de Edwards, tiene desde diciembre de 2014 poder para representar a esta sociedad– señaló que Aladin Marine Corporation era “una sociedad holding de inversiones” y que la totalidad de sus activos están radicados en Estados Unidos. Agregó además que las inversiones de la sociedad en el extranjero, se habían financiado “con fondos tributados en Chile” y con ingresos provenientes de “su trabajo (de Edwards) en una empresa norteamericana, durante la época en que debió abandonar el país por razones de seguridad personal y de su familia”.

La empresa norteamericana a la que refiere Lyon es Pepsico Inc., compañía de la cual Agustín Edwards fue vicepresidente entre 1970 y 1975. Edwards llegó a Estados Unidos en septiembre de 1970, pocos días después de que Salvador Allende fuese electo presidente. Archivos desclasificados en mayo de 2014 por Estados Unidos revelaron la reunión clave que tuvo Edwards con el jefe de la CIA, Richard Helms el 14 de septiembre de 1970.

Esa mañana, Edwards tomó desayuno en Washington con Henry Kissinger, entonces asesor de Seguridad del presidente Richard Nixon y fue el propio Kissinger quien le pidió al jefe de la CIA que se reuniera ese mismo día con Edwards para que lo informara de la situación en Chile. En esa reunión participó además de Helms y Agustín Edwards, el presidente de Pepsi Cola, Donald Kendall (amigo de Nixon).

La desclasificación del “memcon”, la transcripción oficial de lo que se habló en esa reunión, reveló que la cita fue clave en el impulso que se le dio a partir de ese día a la acción desestabilizadora emprendida por el gobierno de Nixon en contra de Allende. Al día siguiente (15 de septiembre), el propio Nixon ordenó a Helms iniciar un conjunto de acciones encubiertas para “hacer que la economía chilena chille” y así provocar un golpe para evitar que Salvador Allende asumiera la presidencia (ver reportaje de CIPER).

Agustín Edwards no es el único empresario chileno con vínculos con Mossack Fonseca. Los registros secretos del bufete panameño muestran cómo el ex presidente de la Confederación de la Producción y el Comercio (CPC) y de la Sociedad Nacional de Minería (Sonami), Alfredo Ovalle Rodríguez, montó una compleja estructura offshore en Panamá para administrar los capitales que generan sus inversiones en Chile, principalmente las relacionadas al grupo minero Las Cenizas.

En 1976 Ovalle, junto a su socio Raimundo Langlois Vicuña (ambos abogados), crearon la primera de una serie de empresas con el jefe del Departamento Financiero de la DINA, Humberto Olavarría Aranguren, ex oficial de Armada y amigo de Manuel Contreras. Algunas de esas sociedades fueron constituidas cuando Olavarría controlaba el aparato financiero de la policía secreta del régimen de Pinochet. Ovalle fue también el nexo entre Olavarría y el ex presidente panameño entre 1990 y 1994, Guillermo Endara Gallimany, a quien había conocido en Nueva York en la década de los ‘60. El mismo año en que Ovalle y Olavarría pusieron en marcha su primer emprendimiento, Endara constituyó varias sociedades pantalla para la DINA en Panamádestinadas a financiar la Operación Cóndor (ver reportaje de CIPER).

Mossack Fonseca fue el vehículo con el que Ovalle creó en 1987 la sociedad Sierra Leona, con domicilio en Panamá. Parte de las acciones de esa sociedad se emitieron al portador y otro tanto a nombre de otras dos compañías también registradas en ese país: Thames Global Corporation y Blue Hill Group Incorporated.

Sierra Leona es a su vez propietaria o tiene participación en una serie de empresas mineras, agrícolas y de inversiones en Chile de las que Ovalle es dueño. En octubre de 2008 todas las acciones de Sierra Leona fueron traspasadas a una nueva estructura creada en Panamá por el ex timonel de la CPC: la Fundación Bello Amanecer. En palabras de la propia firma Mossack Fonseca, una fundación offshore ofrece la posibilidad de mantener con mayor resguardo “la confidencialidad respecto del propietario de los capitales, incluso una vez disuelta”, “puede funcionar como un holding” y “como vehículo para recaudar royalties y otro tipo de retornos”, entre otros beneficios.

Alfredo Ovalle ha tomado todas las precauciones para mantener su identidad lo más desconectada de las entidades offshore que controla. La administración de Sierra Leona está en manos de un “directorio pantalla” conformado por ejecutivos de la propia Mossack Fonseca. Los mismos nombres se repiten una y otra vez en los directorios de cientos de sociedades creadas por el bufete panameño en distintos paraísos fiscales. Este directorio ficticio, con poderes para representar a la sociedad, recibe instrucciones de manera remota (por email) para formalizar en actas las decisiones que se toman en Chile respecto de reestructuraciones, aumentos de capital, apertura de cuentas bancarias y otras operaciones financieras.

Sierra Leona ha abierto cuentas corrientes con distintos bancos, como el HSBC, Credit Suisse y Multibank, domiciliados en Panamá. En los papeles de Mossack Fonseca no existen registros que permitan cuantificar el monto de los capitales que Ovalle maneja en ese país, aunque un correo electrónico de octubre de 2012 ofrece una aproximación.

El 16 de octubre, un alto ejecutivo de Mossfon le escribió a una subgerente del Credicorp Bank de Panamá explicándole que tenía un cliente chileno muy importante (Alfredo Ovalle) que necesitaba abrir una cuenta corriente. “Las sociedades son tenedoras de acciones de unas empresas chilenas que a su vez poseen acciones en una compañía minera allá en Chile. Las sociedades panameñas y las cuentas que tengan, se usan para recibir sus dividendos respectivos. ¿Tiene el Credicorp Bank algún reparo con esto? (…) El promedio sería de 1MM anualmente (NdR: un millón de dólares)”.

Ni Alfredo Ovalle ni Raimundo Langlois respondieron a CIPER.

Otro de los clientes de Mossack Fonseca es el ex ministro de Hacienda de Pinochet, ex candidato presidencial y director de Soquimich (dejará el cargo a fines de abril), Hernán Büchi Buc. En los registros del bufete panameño, Büchi aparece como accionista de Compton Investment Inc., sociedad registrada en Seychelles en enero de 2011 y cuya directora es la abogada argentina y esposa del ex ministro, María Eleonora Urrutia.

La sociedad se abrió a través de las oficinas de Mossack Fonseca en Montevideo, Uruguay, y según los registros aún se mantiene activa. En octubre de 2012, la mitad de las acciones de Compton fueron absorbidas por la sociedad Deleo International Corp., con domicilio en Islas Vírgenes Británicas, a la que los archivos de Mossfon identifican como “propietaria de inmuebles fuera de Uruguay”.

La abogada Urrutia respondió a las consultas de CIPER: “No soy ciudadana chilena y, dado mi estatus, no me ha correspondido tributar en Chile en base a mi renta global”. Además señaló que la sociedad de Seychelles no tiene cuentas bancarias en ninguna jurisdicción offshore.

COBRE, CARBÓN Y APUESTAS

Entre los papeles de Mossack Fonseca hay registro de una serie de otras sociedades offshore vinculadas a empresarios y abogados chilenos. Entre ellos figura el presidente de Chile Transparente, Gonzalo Delaveau Swett. El abogado mantiene una relación con la firma panameña desde al menos 2006, cuando integraba el estudio jurídico Guerrero, Olivos, Novoa y Errázuriz. Delaveau, socio del estudio Honorato-Delaveau, es también director de la minera Andes Copper, compañía de capitales canadienses y titular del proyecto Vizcachitas para la extracción de cobre y molibdeno en Putaendo (V Región). El proyecto –que contempla la instalación de una hidroeléctrica de pasada– tiene en pie de guerra a la comunidad local por el uso intensivo que hará la minera de los recursos hídricos de la zona.

Mossack Fonseca aparece como el agente de al menos cinco sociedades offshore con domicilio en Bahamas vinculadas a Andes Copper y en las que el abogado Delaveau ha tenido un rol clave en calidad de director o secretario de algunas de ellas: Turnbrook Corporation (mayo de 2006), DK Corporation (mayo de 2011), Heatlhey International Inc. (agosto de 2011), Turnbrook Mining Ltd. (diciembre de 2011) y Vizcachitas Ltd. (existe desde 2006, pero fue incorporada en diciembre de 2013 a los registros de Mossfon).

Según información financiera de Andes Copper, Turnbrook Mining Ltd. posee el 51,6% de la minera, en la que también participa como director el empresario chileno Eduardo Covarrubias Noé.

Ambos, Delaveau y Covarrubias, contestaron a CIPER señalando que no eran los beneficiarios de esas sociedades, sino que solo participaban en calidad de directores de algunas de ellas. El presidente de Chile Transparente dijo que solo era director en Turnbrook Mining, y que su relación con las otras sociedades era “por temas profesionales en mi calidad de abogado o secretario de las mismas”.

El empresario Isidoro Quiroga Moreno, dueño del holding Asesorías e Inversiones Benjamín, también recurrió a los servicios de Mossack Fonseca. Quiroga, con importantes inversiones en los rubros minero, hidroeléctrico y salmonicultura, entre otros, ha logrado amasar parte de su fortuna en el desregulado mercado del agua en Chile. Una investigación de CIPER reveló que Quiroga es propietario de enormes cantidades de agua desde Antofagasta a Coihaique. En los últimos años, Quiroga ha ingresado a su holding cerca de US$25 millones por la venta de derechos de agua entregados gratuitamente por el Estado

Asesorías e Inversiones Benjamín participa de tres sociedades offshore creadas en Panamá y que en 2012 se incorporaron al portafolio de Mossack Fonseca: Carbones Andinos, Metalúrgicos de Colombia y Rivergate Properties.

La respuesta del empresario a CIPER señala:

“El año 2008, a través de una filial de Asesorías e Inversiones Benjamín S.A., celebré determinados contratos mediante los cuales ingresé, junto a otros inversionistas chilenos y colombianos, a la propiedad de esas sociedades. Se trató de una inversión en capital de riesgo para el desarrollo y potencial explotación de minas de carbón ubicadas en Colombia”. Luego puntualizó que los resultados de su inversión no fueron los esperados “generando solo pérdidas para mí y los demás inversionistas que participaron de este negocio”.

Los hermanos Luis y Lientur Fuentealba Meier, controladores del Casino de Talca a través de la Corporación Meier SAC (con inversiones también en Perú) y dueños de Australis Limitada, dedicada a la comercialización de máquinas tragamonedas y mesas de juego, han tenido una prolífica relación con Mossack Fonseca.

Según sus estados financieros, el Casino de Talca obtuvo ganancias por sobre los $1.200 millones en 2015. En los papeles del bufete panameño, los hermanos Fuentealba aparecen vinculados –como propietarios o representantes– a seis sociedades offshore con domicilio en Nevada, Panamá e Islas Vírgenes Británicas: Bluefield Management LLC (septiembre de 2002), Lyon Investment Group LLC (julio de 2004), Ivory Holding Services (septiembre de 2004), Drywood Ventures (agosto de 2005), Astoria Company Design (agosto de 2005) y Lynton Trading Ltd. (octubre de 2010).

En mayo de 2012, uno de los accionistas minoritarios del Casino de Talca impugnó los estados financieros de la compañía, acusando que el arriendo de los tragamonedas se hacía a precios fuera de mercado, que se habían pagado asesorías sin aprobación del directorio y que existían deudas por pagar que no correspondían al casino, sino a sus socios mayoritarios. El tenedor de una de esas deudas, por un monto de $2.304 millones, era precisamente la Corporación Meier SAC, según informó El Mostrador.

Lientur Fuentealba respondió a CIPER señalando que hace 15 años planificó proyectos de negocios en el extranjero para lo que creó algunas sociedades como vehículos de inversión. Agregó que esos proyectos de negocios ya no están vigentes y si bien señala “no recordar los nombres de las sociedades, ni haber participado en ellas”, asegura que todas “se sometieron plenamente a la legalidad”.

RIPLEY Y ANDES TASK

Jorad Trading Inc. y Woodfell International Corp., registradas por Mossack Fonseca en agosto de 2002 y abril de 2012 respectivamente en Islas Vírgenes Británicas, son sociedades ligadas a los hermanos Andrés, Lázaro, Michel y Verónica Calderón Voloshinsky. A través de Inversiones R Matriz Limitada y de Inversiones International Funds S.A., la familia Calderón controla el 53% de las acciones de la empresa de retail Ripley Corp., la que en 2014 obtuvo utilidades cercanas a los $44.600 millones.

Ripley Corp. es, a su vez, propietaria del 40% de Woodfell International, sociedad que comercializa la marca de ropa Forever 21 en Chile, Colombia, Costa Rica, Ecuador y Panamá. Los registros de Mossfon indican que Jorad Trading se dedica al negocio de la exportación e importación en Chile, Perú y China.

En diciembre del año pasado, el SII se querelló contra Alberto Calderón Crispín, uno de los fundadores y accionistas principales de Ripley (padre de los hermanos Calderón Voloshinsky), por una serie de operaciones que tuvieron lugar en 2008. Se le acusa de que junto a su fallecido hermano Marcelo habrían constituido una sociedad acogida a un régimen simplificado de tributación, pese a que no cumplía con los requisitos, con el fin de no pagar los impuestos a utilidades generadas durante la venta de un paquete de acciones. En su primera denuncia, de 2014, el SII calculó que se habían evadido US$22,3 millones. La querella incluye a Jorge Andrés Saieh y Pilar Dañoboitía, ambos directivos del Grupo Saieh (principal financista de CIPER), que fue el que compró las acciones de Ripley Corp.

Desde Ripley no respondieron a CIPER. La empresa también está bajo la lupa del Ministerio Público luego de que rectificó ante el SII una serie de pagos por servicios no prestados y que habrían servido para financiar campañas políticas.

El escándalo del financiamiento irregular de la política y que investiga el Ministerio Público llegó hasta las oficinas de los ejecutivos de Mossack Fonseca en Panamá, A fines de 2015, evaluaron integrar a su portafolio a la sociedad offshore Unioncuatror Ventures Corp., con registro en Islas Vírgenes Británicas. El beneficiario de Unioncuatror es el contralor de Sigdo Koppers y propietario de la empresa Andes Task Consulting, Alejandro Reyes Pizarro.

Andes Task saltó a la palestra a mediados de 2015 cuando se descubrió que los pagos de bonos por desempeño de los dos principales ejecutivos de Chilevisión, canal de TV que en 2010 aún controlaba el ex presidente Sebastián Piñera, se hicieron a través de otras empresas, entre ellas Andes Task. Lo grave fue que los dos ejecutivos reconocieron no haber prestado servicios para esas empresas y que facturaron para ellas por instrucciones del gerente de Bancard, sociedad de Piñera. La historia fue ampliamente difundida por los medios de comunicación en los que se recogió la tesis de que Andes Task habría sido parte de un esquema de triangulación de dineros para financiar la campaña del ex presidente.

En esos momentos en el bufete panameño se evaluaba la incorporación de Unioncuatror a su portafolio, por lo que los ejecutivos de Mossack Fonseca decidieron averiguar si el propietario de esta sociedad era el mismo que el de Andes Task. En los registros filtrados está el correo electrónico con la respuesta que envía la empresa que hizo el vínculo entre Unioncuatror y Mossack Fonseca: se trata de la misma persona, pero Alejandro Reyes es un cliente de nuestra entera confianza. Y agrega: “si alguno de los rumores mencionados por este blog de internet (NdR: se refiere a un artículo de El Mostrador) tuviese alguna posibilidad de ser cierto, se hubiera recomendado dejar de trabajar con el cliente”.

En los registros de Mossfon no es posible confirmar si la sociedad quedó finalmente bajo su dominio.

AUTOS, FÚTBOL Y AVIONES

Los registros de Mossack Fonseca muestran también cómo importantes empresarios extranjeros han solicitado sus servicios para crear sociedades offshore que controlen sus inversiones en Chile. El caso más llamativo es el del magnate ecuatoriano Juan Eljuri Antón, titular de uno de los grupos empresariales más importantes de ese país (con cerca de 160 empresas, según artículos de prensa local).

Eljuri es el beneficiario final de la sociedad panameña Bostick International, la que a su vez es propietaria del 100% de las acciones de Autoeastern Chile SpA., constituida en nuestro país en enero de 2015, y representante de Nissan. En su respuesta a CIPER, el gerente general de Autoeastern, Eduardo Saucedo, señaló que la sociedad “fue constituida para formar parte de una sociedad chilena que gira en el rubro de la venta y distribución de vehículos. Bostick no mantiene cuentas corrientes ni fondos de ninguna naturaleza ni en Panamá ni en ningún paraíso fiscal”.

René Kreutzberger, hermano y socio del popular animador de televisión “Don Francisco”, es otro de los empresarios que ha utilizado los servicios de Mossack Fonseca para administrar sus inversiones. Kreutzberger, su esposa e hijos, aparecen como beneficiarios de: el trust Mashe Nishar registrado en Islas Vírgenes Británicas (2011) y las empresas filiales con domicilio en la misma jurisdicción Gracias a la Vida (2011) y Kingsfield Enterprise Limited (2012).

Una tercera sociedad, Producciones RK Group Inc. (2012), tiene domicilio en Panamá. Parte de estas sociedades, según los registros de Mossack Fonseca, se dedican a administrar negocios inmobiliarios en República Dominicana. Kreutzberger, quien ha constituido en Chile una serie de sociedades de inversión, agrícolas, de comercio y producción televisiva, no respondió a CIPER.

Los clientes chilenos “insignes” de Mossack Fonseca no se remiten únicamente al ámbito empresarial. La firma panameña ha sido utilizada por reconocidos futbolistas en varias partes del mundo. Los registros de Mossfon evidencian que cerca de 20 jugadores de equipos como el Manchester United, el Barcelona y el Real Madrid, han tocado las puertas del bufete para crear sociedades offshore. Uno de ellos es la estrella blaugrana y de la selección argentina, Lionel Messi, quien enfrenta acusaciones en España por delitos tributarios (ver historia de ICIJ sobre la FIFA).

En la lista de estrellas del fútbol que han abierto sociedades offshore con Mossack Fonseca, figura el ex capitán de la selección chilena Iván Zamorano. Aunque su sociedad Fut Bam International Ltd, creada en 1992 en Islas Vírgenes Británicas no está activa desde 2005, fue a través de ella que administró sus derechos de imagen mientras fue jugador del Real Madrid (1992-1996). Fut Bam otorgó custodia temporal de esos derechos al Real Madrid a cambio de un pago total de 195 millones de pesetas (US$ 1,3 millón aproximado).

Otra de las sociedades abiertas por Mossack Fonseca para clientes chilenos fue Air Management Inc., creada en Panamá en febrero de 2002, cuyo titular fue el fallecido empresario Jurgen Paulmann, fundador y controlador de la aerolínea Sky Airline. Directores de esa sociedad –que fue disuelta en noviembre de 2006- eran José Manuel Rebolledo (fue presidente de la aerolínea) y Juan Fernando Uauy (fue accionista de Sky).

LÍOS NOVENTEROS

Quien también aparece en los papeles de Mossack Fonseca con una sociedad inactiva (desde abril de 2009) es el ex gerente general de Edesur, filial de Enersis, Alfonso Torrealba Ugarte. En septiembre de 1997 Torrealba creó la sociedad Discosa International Corp. en Islas Vírgenes Británicas, justo un mes después de que un grupo de ejecutivos de Enersis (“los gestores clave”) –entre los que se encontraba José Yuraszeck, Marcos Zylberberg y el propio Torrealba– concretara la millonaria operación de venta de acciones preferentes a la española Endesa, capítulo conocido como el “Caso Chispas”.

En mayo de 1999, los protagonistas del jugoso negocio por el que serían sancionados años después, crearon Prospecta, con una capital de US$3,5 millones y a través de la cual se presume canalizaron las platas obtenidas de manera irregular tras la venta de las acciones. Es precisamente a través de una dirección de email de esa sociedad (prospecta.cl) que Torrealba se comunicó con los ejecutivos de Mossack Fonseca.

Discosa International era la titular de una cuenta corriente que el ex ejecutivo de Enersis abrió en la sucursal del banco HSBC en Suiza. Allí, al menos hasta 2007, Torrealba tenía depositado cerca US$1 millón, de acuerdo a datos filtrados de esa entidad financiera (ver reportaje de CIPER).

En los registros de Mossack Fonseca también aparece con una sociedad inactiva desde 2008, Luis Enrique Yarur, presidente y controlador del Banco de Crédito e Inversiones (BCI). Yarur fue el beneficiario de la sociedad Westhill Investment, creada en agosto de 1994 en Panamá.

En los archivos de Mossfon hay registros que dan cuenta de una serie de millonarios préstamos realizados (uno por US$6 millones y otro por US$59,5 millones) en 1996 por el Chase Manhattan Bank (hoy JP Morgan Chase Bank) a Westhill Investment y en los que actuó como aval Inversiones Petro S.A., el brazo a través del que históricamente los Yarur han controlado su holding familiar.

Dos años antes, coincidentemente con la creación de Westhill, Luis Enrique Yarur había iniciado la toma de control del BCI comprando acciones, según versiones de prensa, a un precio 50% inferior al valor de su transacción en Bolsa. Según El Mostrador, la operación habría sido concretada fuera del país, evitando así el pago de impuestos en Chile.

GIMNASIA TRIBUTARIA

En febrero de 2015, el economista Claudio Agostini enumeró una serie de maniobras elusivas posibles de realizar utilizando sociedades offshore y cuentas en paraísos fiscales. Entre ellas, evitar el pago del impuesto a la herencia, la prestación de servicios ficticios a sociedades relacionadas al mismo propietario con domicilio en Chile o que esas mismas sociedades offshore funjan como prestamistas de las sociedades locales con altas tasas de interés, permitiendo que los dineros salgan legalmente del país. También se refirió a la utilidad que prestan las sociedades offshore a altos ejecutivos de grandes compañías para recibir millonarios bonos exentos del pago de impuestos.

En efecto, en algunos de los millones de archivos secretos de Mossack Fonseca se discuten esquemas de planificación tributaria que apuntan en esa misma dirección. En abril de 2006, tras visitar distintos estudios de abogados chilenos, la ejecutiva de Mossack Fonseca que condujo las reuniones informó a su casa matriz que una de las oficinas que visitó estaba muy interesada en lograr un acercamiento con ellos:

“Varios clientes quieren sacar sus dineros a algún paraíso fiscal como Panamá, y no quieren que los mismos o sus utilidades vuelvan a Chile, pues tendrían que pagar los impuestos de internación o de herencia. También quieren absoluta confidencialidad”.

Las prácticas elusivas a que se refiere Agostini quedan en evidencia en varios de los correos electrónicos del registro de Mossfon. En 2009 una empresa mexicana de outsourcing quería pagar bonos a sus ejecutivos, lo que implicaba un gasto mensual de US$350 mil. Mossfon le sugirió crear sociedades en Chile que facturaran a la empresa mexicana para así aminorar la carga tributaria (Chile y México tienen un tratado para evitar la doble tributación).

En el correo electrónico que CIPER halló en los registros de Mossack Fonseca se lee:

“Gracias al tratado, la retención en México es nula o muy mínima (…) sé que lograremos hacer que en Chile el impuesto sea nulo o muy bajo. El dinero podría triangularse hacia Paraguay, pero previendo que a la larga se puede enviar a Panamá para depositarse en las cuentas offshore de los ejecutivos de esta empresa”, escribió un abogado del bufete panameño.

Los tratados para evitar la doble tributación que ha firmado Chile con 25 países (ver listado aquí), le abrieron el apetito a los abogados de Mossack Fonseca que vieron en nuestro país una plataforma para “triangular dineros”. Así queda en evidencia en un correo electrónico de abril de 2010 enviado por una alta funcionaria de Mossfon a un abogado de un estudio chileno:

“La idea del uso de la sociedad de Chile es poder facturar desde allí hacia países que hayan firmado para evitar doble tributación. Al facturarse por servicios, trabajos y comisiones, la retención impositiva en el país desde donde viene el pago sería cero, o una retención impositiva muy baja (…) en Chile sabemos que habrá que recibir el dinero y realizar entonces una planificación tributaria”.

Otro ejecutivo de Mossack Fonseca que interviene en esta misma cadena de correos, cita el caso de un cliente de Ecuador que quiere reducir sus compromisos tributarios:

“Lo único que necesita el ecuatoriano es poder recibir una factura de una empresa chilena, por cifras que rondan los US$500.000 o US$1 millón, y demostrar de alguna forma que el dinero se ha enviado a esa empresa chilena (…) Sabemos que se trata de una forma quizá un tanto ‘agresiva’ de eludir el pago de tributos. Nuestras disculpas por lo atrevido de este esquema”.

Otros correos dan cuenta de los métodos de Mossack Fonsaca para garantizar el secreto de sus prácticas. El 25 de mayo de 2012, el entonces embajador de Chile en Panamá, Alberto Labbé Galilea, se contactó directamente con uno de los fundadores de la firma, Jurgen Mossack. Le contó que iba a recibir a una delegación de la Cámara Chilena de la Construcción, varias empresas con una facturación que “oscila entre US$100 millones y US$150 millones”, y le solicitó analizar la posibilidad de que algún ejecutivo de Mossfon los instruyera sobre el “marco legal para las inversiones privadas”.

El embajador Labbé adjuntó una lista con las visitas que conformarían la delegación. Al ver que en la nómina venía un periodista de El Mercurio, uno de los ejecutivos de la firma envió un correo electrónico interno advirtiendo:

“Lamentablemente no podremos tocar esquemas de planeación tributaria, para no ser malinterpretados”.

La información analizada por CIPER revela que la plaza preferida por los clientes de Mossfon vinculados a Chile es Panamá: los registros históricos arrojan hasta el momento 91 sociedades offshore ligadas a chilenos o extranjeros con inversiones en nuestro país. Le siguen las Islas Vírgenes Británicas, con 55 sociedades; Bahamas con 16; Seychelles con 15 y Nevada con 14. El resto de entidades se reparten entre Anguila, Wyoming (USA)y Costa Rica. La mayoría de estas jurisdicciones integran la lista de países o territorios considerados paraísos fiscales o regímenes preferenciales nocivos, según el Decreto Supremo N° 628 de 2003 del Ministerio de Hacienda (ver decreto).

CIPER solicitó vía Ley de Transparencia a Impuestos Internos los montos declarados en 2015 por chilenos en paraísos fiscales. La cifra alcanza a $7.618.899.844.633 (equivalentes a US$11.204 millones) y corresponde a 408 contribuyentes con inversiones en 20 territorios. Los dineros se encuentran concentrados principalmente en tres jurisdicciones: Panamá con $2.605.969.731.405 (US$3.832 millones), Islas Caimán con $2.071.289.206.861 (US$3.046 millones) e Islas Vírgenes Británicas con $1.539.211.891.834 (US$2.263 millones) (ver respuesta del SII).

La concentración de sociedades en Panamá que muestran los registros de Mossack Fonseca y de capitales, según la información del SII, no es casual. El país centroamericano es el único de Latinoamérica que se ha negado a avanzar en la eliminación del secreto bancario. Así lo señaló a El Pulso en su última visita a Chile el director del centro de políticas y administración fiscal de la OCDE, Pascal Saint-Amans, responsable de impulsar una estrategia multilateral conocida como BEPS (Base Erosion and Profit Shifting), que busca avanzar en el intercambio automático de información para combatir la raíz de la elusión tributaria.

El presidente panameño Juan Carlos Varela, hasta hace poco asesorado por uno de los propietarios de la firma de abogados, Ramón Fonseca, señaló que su país continuará subscribiendo acuerdos de intercambio de información, pero solo bilaterales y con sus principales socios comerciales. Así, descartó sumarse a esta iniciativa multilateral.

CÓMO CREAR UNA OFFSHORE

Crear una sociedad offshore en un paraíso fiscal toma poco tiempo. Cinco o seis días hábiles hasta que quede inscrita en la jurisdicción escogida. En casos de mayor urgencia, Mossack Fonseca ofrece una vía express, adquirir una “shelf company”: una “sociedad de reserva” ya inscrita en algún paraíso fiscal, con un directorio nominal ya conformado y “virgen” desde el punto de vista comercial.

Los costos varían dependiendo del tipo de estructura offshore que el cliente pida. Tomemos el ejemplo de Panamá con una “shell company”: una sociedad totalmente nueva. Según la tabla de precios de Mossack Fonseca para “clientes profesionales” (estudios de abogados que actúan como intermediarios entre el beneficiario y la firma panameña), adquirir una sociedad en Panamá cuesta US$1.235. Los honorarios de mantenimiento ascienden a US$495 anuales y si el cliente solicita que Mossfon le provea de una junta directiva que simule ser su administradora, se agregan otros US$800 anuales.

A veces son los mismos beneficiarios los que se contactan directamente con Mossack Fonseca, aunque es recurrente que sean abogados o estudios jurídicos los que intermedian esa relación, preocupándose del pago de anualidades, legalizaciones, entrega de poderes, obtención de certificados e incluso facilitando sus nombres para integrar directorios.

En la lista de estudios jurídicos que han intermediado entre Mossfon y clientes chilenos para la creación de sociedades offshore figuran: Cariola, Díez, Pérez-Cotapos & Cía.; Guerrero, Olivos, Novoa y Errázuriz (hoy Guerrero Olivos); Vial y Cía.; Cuevas Abogados; Ovalle y Cía.; y Mena y Guijón abogados, entre otros.

El costo de creación de una sociedad offshore –con directorio incluido– asciende a cerca de US$2.500. Con eso ya se puede operar. Los beneficios que entregan estas sociedades -que no realizan ningún tipo de actividad económica en el país donde residen- son múltiples

Fuente: CIPER Chile