El 1 de marzo pasado, el abogado Juan Domingo Acosta, representante de Bancard en la investigación de la Fiscalía Metropolitana Oriente por el caso Exalmar, entregó un dossier de 431 páginas sobre ocho sociedades de inversión de Sebastián Piñera y sus cuatro hijos, así como los contratos de fideicomiso ciego con cuatro corredoras de bolsa, mediante el cual simuló cumplir los requerimientos de información solicitados por el Ministerio Público.

En rigor, se trata del despliegue de la primera línea de la estrategia defensiva de Piñera consistente en afirmar, a todo evento, la legalidad de las operaciones. En consecuencia, la mayor parte del documento contiene copias de constituciones de sociedad, actas de juntas de accionistas y modificaciones de ambas.

Pero la estrategia propiamente tal se despliega en el punto 1.g.- de la Introducción, relativo a Bancard International Investment Inc.:

«A este respecto, hago presente que, como se acreditó en esta causa mediante la carta de fecha 30 de noviembre de 2016 dirigida por don Raúl Briceño Valdivia, Gerente de Administración y Finanzas de Exalmar, acompañada en el N° 2 del Segundo Otrosí de la primera presentación de esta causa, Bancard International Investment, Inc. realizó su primera compra de acciones Exalmar S.A.A. el dia 1 de junio de 2015, quince meses después de terminado el período relevante en esta investigación (que va entre el 11 de marzo de 2010 y el 11 de marzo de 2014) y dieciséis meses después de terminado el juicio en la Corte Internacional de La Haya (cuya sentencia se comunicó el día 27 de enero de 2014)».

El argumento es formalmente cierto, pero como todo lo que se relaciona con Piñera, al mismo tiempo sibilinamente falso, y culpable de sistemática omisión.

Es verídico que Bancard International Inc. compró en esa fecha, por primera vez como tal, un paquete accionario equivalente al 0,8% del capital social de Exalmar, con lo que la participación consolidada del grupo Piñera llegó a 9,18% de la propiedad en la empresa pesquera peruana.

Pero la estrategia defensiva de Acosta omite que la primera participación de sociedades vinculadas a Piñera en la compra de acciones de esa pesquera remite al 15 de agosto de 2012, cuando el Fondo Privado de Inversión Mediterráneo, adquirió un paquete del 1,7% de la cartera accionaria de Exalmar, mientras Piñera era Presidente, y se desarrollaba el litigio limítrofe en la Corte Inrernacional de La Haya.

El FIP Mediterráneo es gestionado por Administradora Bancorp S.A., sociedad del grupo familliar Piñera, modificada el 10 de marzo de 2010 ante el notario Raúl Undurraga Laso, el día anterior de la investidura de Piñera en la Presidencia de la República. En dicha oportunidad, se renovaron los poderes de gestión que tenía sobre el Fondo de Inversión Mediterráneo y se designó a hijos de Piñera e integrantes de su círculo de confianza, a cargo de su administración.

Según el acta de la sesión extraordinaria de directorio de ese día, José Cox Donoso, Magdalena Piñera Morel, Sebastián Piñera Morel, Nicolás Noguera Correa, Ana María Délano Abbott, José Ignacio Bravo Eluchans y Santiago Valdés Gutiérrez, quedaron como administradores del FIP Mediterráneo.

Como vehículos de inversión, los fondos de inversión privados otorgaban, hasta la reforma tributaria, una decisiva ventaja sobre las sociedades anónimas o de responsabilidad limitada: exención del impuesto de primera categoría mientras las utilidades no fueran retiradas y completo anonimato de quienes ejecutan la inversión.

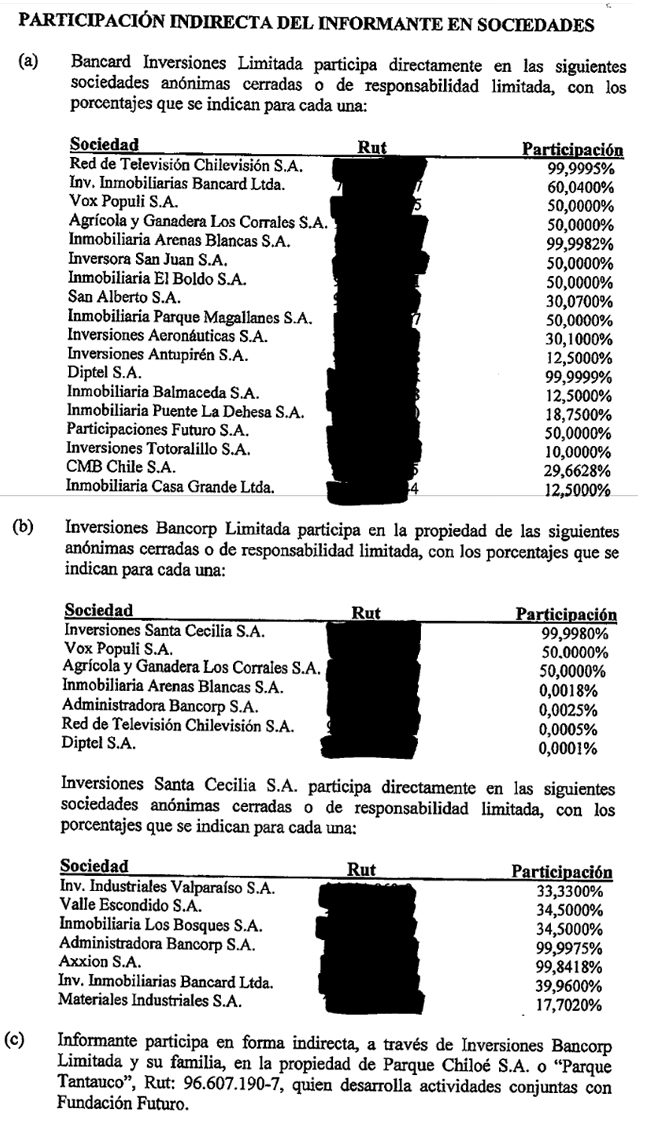

Por más que, de lejos, es más importante lo que omite que lo que revela, el dossier entregado por el abogado Acosta contiene información de primera agua para descifrar la compleja e intrincada trama de la estructura societal del grupo familiar Piñera, que maneja activos, según cálculos conservadores, por unos US$ 2.500 millones, la mayor parte de ellos invertidos, a través de Bancard International, sociedad con sede en el paraíso fiscal de Islas Vírgenes Británicas, y el Fondo de Inversión Privado Mediterráneo, en diversos países, principal pero no exclusivamente, en Argentina, Colombia y Perú.

Más elocuente e ilustrativa todavía resulta la contraposición -o si se prefiere, el paralelo- entre la evolución de esas sociedades reflejada en los papeles y la trayectoria del propio Piñera, en las esferas política y empresarial.

Entonces emerge el verdadero Piñera, en su doble naturaleza de astuto corredor de valores y político inescrupuloso, o si se prefiere, al revés: de insaciable especulador y político frívolo, oportunista y calculador.

1.- Bancard Inversiones Ltda.

El buque insignia del grupo económico familiar Piñera es, qué duda cabe, Bancard Inversiones Ltda.

Su origen remite al 12 de agosto de 1999, cuando en la notaría de Aliro Veloso se constituye la sociedad de inversión NCSC S.A..Declaró un capital social de cincuenta mil millones de pesos, dividido en un millón acciones ordinarias, nominativas y de igual valor cada una. El capital suscrito y pagado fue de cien mil pesos, debiendo enterarse el saldo en un plazo de tres años.

En 1999, Piñera, que había concluído recién su período senatorial por la 8° Circunscripción Metropolitana Oriente, fue proclamado precandidato presidencial por Renovación Nacional, en competencia con Joaquín Lavín. Sin embargo, calculando acertadamente que todavía no llegaba su minuto, declinó la candidatura y se integró al comando de Lavín.

Diez años antes, en diciembre de 1989, cuando entró formalmente a la política al ser electo senador, declaró:

“El día tiene 24 horas. Uno tiene una familia y las limitaciones propias de todo ser humano. Por tanto, junto con asumir la responsabilidad política de ser senador de la República, estoy dejando actividades de carácter empresarial”.

La práctica ha demostrado que nunca abandonó la actividad empresarial, ni siquiera cuando desempeñó la Gerencia de la República, entre 2010 y 2014.

1.1.- Bancard y las tarjetas de crédito

La historia no oficial dice que Piñera creó Bancard en 1982, como empresa de fachada para introducir la «industria» de las tarjetas de crédito en Chile. Sin embargo, esa historia, según la cual el negocio de las tarjetas lo imaginó desde el garage de su casa, como le gusta dejar creer, no es verídica.

Cuando era gerente general del Banco de Talca, Piñera confabulaba con los dueños del banco, Calaf y Danioni, con los que creó empresas de papel que obtuvieron prestamos extraordinarios, lo cual precipitó su quiebra e inició el famoso juicio, en el que Piñera estuvo desaparecido alrededor de un mes, mientras se preparaba el «supremazo» que lo exoneró de culpa.

Pero quedó con una importante liquidez. La quiebra del Banco de Talca fue lo que Marx denomina la «acumulación originaria».

Sobre el negocio de las tarjetas de crédito, Carlos Massad, su ex socio en Infinco, reveló en el diario La Nación, el 2 de agosto de 2009, que le encargaron a Piñera realizar una simple operación bursátil a nombre de la empresa que compartían con él.

«Infinco era una sociedad de profesionales dedicados a la consultoría de empresas, presidida por Massad quien poseía el 24% de las acciones. Piñera era el socio con menor participación: un 5%. Mientras Infinco asesoraba al Banco de Talca, ideó, impulsó y financió la creación de la Sociedad de Tarjetas de Crédito Bancarias Bancard S.A. (SATC S.A.), suscribiendo el 10% de sus acciones, que era el máximo que le estaba permitido por ley. Otro 10% fue asumido por el Banco de Concepción y el 80% restante de las acciones fueron suscritas por «personas vinculadas al banco citado», según consta en el proceso judicial». (1)

Con la astucia y la desfachatez que lo caracterizan, Piñera olfateó el negocio, madrugó a sus socios y terminó quedándose con el santo y la limosna.

En la entrevista de La Nación, Massad explica como en Infinco prepararon el negocio; cuenta que Eugenio Mandiola, el ideólogo original, fue a México a estudiar el tema y relata que nombraron Jefe del Proyecto a Sebastián Piñera, con quien deciden crear Bancard en conjunto con varios bancos, e iniciar el negocio.

Hasta ahí todo bien, pero cuando el Banco de Concepción decidió vender su parte de Bancard, Infinco comisionó a su flamante Jefe de Proyecto a objeto de que comprara dichas acciones para la empresa, pero Piñera optó por comprarlas para si mismo. Con este acto se terminó Infinco, y Piñera logró hegemonía en el control del negocio de las tarjetas. En suma, Piñera traicionó a sus socios el año 82, quienes le confiaron la dirección de un proyecto emblemático, al comprar a su nombre acciones que debieron ser de la empresa, y le ha mentido a los chilenos con la historia de que trajo las tarjetas de crédito al país, vistiéndose de empresario innovador, cuando lo que realmente hizo fue esquilmar la idea de otros.

Massad cuenta así lo sucedido:

«- ¿Cuándo se rompe la relación laboral entre usted y Sebastián Piñera?

En el momento en que él es mandatado por Infinco, la empresa que yo presidía, para comprar las acciones que el Banco de Concepción poseía en Bancard. Piñera hizo la operación, pero se las compró para él en vez de para nuestra compañía.

– ¿Qué hizo usted?

Lo que yo hice fue salirme de Bancard, ya que nosotros lo sentimos como una traición. Por eso nos salimos». (2)

Lo relevante, para efectos de esta historia, es que Piñera vendió el negocio de las tarjetas Visa y MasterCard, a un consorcio de siete bancos que formaron la Sociedad Interbancaria Administradora de Tarjetas de Crédito S.A. actualmente Transbank, en 1991, cuando ya era senador, en US$ 14 millones. Dos años más tarde, vendió Fincard, empresa que administraba la tarjeta de crédito Magna al Banco de Santander, en US$ 40 millones. (3)

En otras palabras, al crear NCSC S.A, en 1999, ya tenía una liquidez superior a los US$ 100 millones.

El 30 de mayo de 2000 se realizó la segunda Junta General Extraordinaria de Accionistas de NCSC S.A. Entonces, concurrieron los siguientes socios:

«a) Miguel Juan Sebastián Piñera Echenique, por novecientas veintiséis mil trescientos cincuenta y una acciones; b) Magdalena María Piñera Morel, representada por Gustavo Valdés Valenzuela, por tres mil tres acciones; c) María Cecilia Piñera Morel, representada por Gustavo Valdés Valenzuela, por tres mil tres acciones; d) Juan Sebastián Piñera Morel, representado por don Miguel Juan Sebastián Piñera Echenique, por tres mil tres acciones y e) Cristóbal Piñera Morel, representado por don Miguel Juan Sebastián Piñera Echenique, por tres mil tres acciones. Total de acciones: novecientos treinta y ocho mil trescientos sesenta y tres acciones».

O sea, el capo del clan detentaba el 98,7% del capital social.

La Junta designó a «don Miguel Juan Sebastián Piñera Echenique, doña Magdalena Maria Piñera Morel, doña Maria Cecilia Piñera Moral, doña Ana Maria Délano Abbott y don Gustavo Javier Valdés Valenzuela como directores de la Sociedad, por un periodo de tres años contado desde esta fecha».

Por escritura pública de fecha 24 diciembre 2004, NCSC S.A. se transformó en Bancard Inversiones Limitada. A los socios anteriormente nombrados, se agregó la Sociedad Piñera Asociados, compuesta por los mismos socios, y se elevó el capital social a $70.570.945.503; el que volvió a aumentar a $86.424.568.684, el 13 de julio de 2006.

1.2.- Ramificación societal

Más de alguien se preguntará el motivo detrás de esta ramificación en la estructura societal.

La respuesta habitual a esta conducta característica de la mayoría de los grupos económicos del Chile neoliberal, remite a la elusión tributaria. En efecto, la ley permite a este tipo de sociedades declarar utilidades no tributables, y anotarlas en el Fondo de Utilidad Tributaria, el dudosamente celebre FUT, consistentes en renta líquida imponible, participaciones y dividendos percibidos y retiros o distribución de dividendos.

Esta anomalía fue corregida parcialmente por la Reforma Tributaria, en cuya virtud la empresa, o el empresario, deberán optar entre el Sistema de Renta Atribuida del Art. 14 A. o el Sistema Parcialmente Integrado del Art. 14 B., el cual establece que los socios tributan en base a retiro, similar al FUT, en cuanto permite usar como crédito parte del impuesto de primera categoría, el 65% del 27%, es decir, el 17,55%, perdiéndose como crédito un 9,45%, incentivo del todo insuficiente para disuadir esa práctica.

Pero en el caso del grupo económico de Piñera, hay una segunda razón para ese intrincado entrecruzamiento societal: retener el control remoto de su actividad empresarial.mientras se dedica a la actividad política.

En marzo del 2004, Piñera dejó la presidencia de RN, con miras a la elecciones presidenciales de 2005. Ese año, el Consejo Nacional de RN volvió a elegirlo precandidato presidencial.

En las presidenciales de diciembre de 2005 obtuvo el 25,41% de los votos en primera vuelta, detrás de Michelle Bachellet, que logró el 45,96%. En segunda vuelta, el 15 de enero de 2006, sacó el 46,50% de las preferencias, superado por la candidata de la Concertación, que con el 53,50% de los sufragios, fue elegida presidenta de la República.

El 24 de julio de 2006 Piñera compró un paquete de tres millones de acciones de LAN, horas después de haber participado en una sesión de directorio en la que se entregó la Ficha Estadística Codificada Uniforme, FECU, correspondiente al trimestre anterior, lo cual constituyó, claramente, uso de información privilegiada.

En la transacción se pagó un precio por acción de $ 3.280, ascendiendo la operación al total a $ 9.840 millones, unos US$ 18 millones de la época. La FECU mostraba que las ganancias de la empresa habían aumentado un 33,9% con respecto al año anterior.

Esta información se hizo pública el martes 25 de julio, después del cierre de la bolsa. El miércoles 26, estando el mercado ya en conocimiento de la información, las acciones de LAN subieron de precio, cerrando en $ 3.520, un 4,88 % más que el precio de compra.

La magnitud de la transacción y el alza en el precio de las acciones, significaron para Piñera un beneficio de aproximadamente $780 millones.

Como de costumbre, Piñera, en su ropaje de inescrupuloso especulador, ganó por lado y lado.

1.3.- Chilevisión y Blanco y Negro

Entre 2004 y 2006, la actividad empresarial de Piñera bullía con aparatosa e intencionada intensidad, orientada a 2009, año como se dijo, en que el político astuto emprendería su segundo asalto a la posición presidencial.

Así, el 24 de septiembre de 2004 Piñera se adjudicó el canal de televisión Chilevisión, perteneciente hasta el momento al grupo Claxson, por el que pagó US$ 24 millones, operación que concluyó en abril de 2005. Lo vendió en US$ 167 millones cinco años más tarde, con una utilidad del 695%.

En 2006, Piñera se convirtió en el mayor accionista individual de Blanco y Negro, empresa controladora de Colo-Colo, al comprar el 9,37% de las acciones, alcanzando en 2009 el 12,5% de éstas. Siguiendo el ejemplo de Macri y Berlusconi, creía que ser el principal accionista del equipo de fútbol más popular de la plaza, rendía réditos electorales.

También ese año vendió al Grupo Angelini un total de US$ 282 millones en acciones de Bancard Inversiones, Inversiones Santa Cecilia y Asesorías CMB, entre otras empresas.

Siempre en 2006, la Sociedad Piñera Asociados, constituida por Sebastián Piñera Echenique y sus cuatro hijos se transformó en sociedad de responsabilidad limitada bajo la denominación de Inversiones Odisea Limitada, siendo sus representantes Ana María Délano Abbot, hermana del dudosamente célebre «choclo» Délano, y Nicolás Noguera, implicado en el caso Exalmar, tambien representante de Administradora Bancorp S.A. y Bancard International. Ambos actuaban, asimismo, como representantes del Fondo de Inversión Privado Mediterráneo.

Por escritura de fecha 26 de diciembre 2007, Bancard Inversiones Ltda. aumentó su capital a $ 90.224.568.684 y aceptó como socio al Fondo de Inversión Privado Mediterráneo.

El 25 de de julio de 2007, la Superintendencia de Valores y Seguros le impuso a Piñera una multa de $ 393 millones, por el uso de información privilegiada en la operación de compra de acciones de LAN, en 2006. La multa fue confirmada por el tribunal de primera instancia en 2009, pero Piñera se abstuvo de apelar y la pagó sin chistar, puesto que embarcado en su segunda campaña presidencial, juzgó prudentemente que la publicidad asociada al caso le haría un flaco servicio.

El hecho fue tratado en el Informe de Corrupción global 2009 de Transparencia Internacional. También en 2009, LAN Cargo, filial de Lan Airlines, uno de cuyos directores era Sebastián Piñera, acordó pagar una multa de US$ 88 millones en Estados Unidos, por cargos de colusión con otras firmas del rubro del transporte de carga, entre 2003 y 2006. Poco después renunció al directorio de LAN.

Previamente, el 7 de febrero de 2008, Bancard Inversiones aumentó capital a $90.224.568.684.

1.4.- Colusión farmacéutica

En mayo de 2008 reventó el caso de la colusión farmacéutica. Por escaso margen la indignación que generó el caso no llegó a estallido social. Muy suelto de cuerpo, Piñera se declaró “indignado” por la maniobra de las farmacéuticas:

“Me parece indignante porque se trata de los remedios que tienen que ver con la salud de las personas”, tras lo cual tronó: «fortaleceremos la fiscalía y el Tribunal de la Libre Competencia para que tenga fuerza y herramientas que eviten estas conductas”.

Sin embargo, al poco andar, con Piñera ya de candidato, se supo que era accionista de Farmacias Ahumada. De la soltura de cuerpo escaló al desparpajo, al declarar que «no sabía» que tenía esas acciones; y que cuando tuviera la oportunidad cortaría «toda relación con esaa empresa».

Lo hizo días después, al vender el paquete accionario de FASA en $1.400 millones, unos US$ 2,4 millones de la época. O sea, el político astuto no pierde ni una.

Por cierto, Piñera omitió toda mención a su relación personal con Sergio Purcell, gerente general de FASA en el periodo en que se realizó el ilícito, quien fue su alumno en la Universidad Católica, y que después desempeñó cargos gerenciales en Adelco, Bancard, Puma Chile, Lan Chile y Lan Perú, todas empresas del grupo económico de Piñera.

En esencia, este caso es básicamente idéntico al de su condena a los paraísos fiscales, como se verá más adelante, y de su actuación en el caso Chispas, o «negocio del siglo», en 1997.

1.5.- El negocio del siglo

En agosto de 1997, los controladores de Enersis y Endesa, José Yurasczeck y siete ejecutivos de su confianza, vendieron las sociedades conocidas como Las Chispas (Chispas uno, Chispas dos, Luz y Fuerza, Los Almendros y Luz) cuyo principal activo era la propiedad del 29.04% de las acciones de la serie B de Enersis a Endesa España, con lo cual en la práctica le entregaron el control. Por el monto de la operación, US$1.500 millones, se lo llamó «el negocio del siglo».

El escándalo estalló cuando se supo que los siete accionistas de la serie B de las Chispas obtendrían el 33.3% del precio total, es decir, US$ 500 millones, a pesar de que sus acciones sólo representaban el 0,06% del capital social.

Entre los críticos más acerbos estaba el entonces empresario y senador Sebastián Piñera, quién no había vendido su participación en Enersis a la empresa hispana por considerar que el precio ofrecido por ésta en la Oferta Pública de Acciones era menor al de mercado, con lo que se quedó fuera del negocio y con cerca de 12 millones de títulos depreciándose cada día.

Sin embargo, los acontecimientos llevaron a Piñera de acusador a acusado, luego de que, en virtud de su posición como senador, lograra un trato privado con Endesa España para vender sus acciones a un precio incluso mayor a la OPA.

Piñera respondió las críticas con una serie de declaraciones que constituyen una confesión de partes de su doble naturaleza de empresario tramposo y político aprovechador, y en ambos casos, embustero incorregible:

– «Yo negocio con el que me ofrece mejores condiciones. Pero la gran diferencia es que lo hago como dueño y sin representar a nadie». (La Segunda, 19 de noviembre de 1997).

– «Pero eso no quiere decir que esté dispuesto a ser masoquista y perder parte de mi patrimonio, si tengo la oportunidad que se me ofreció». (La Segunda, 19 de noviembre de 1997).

– «En estas negociaciones no he participado directamente, sino que lo he hecho a través de los asesores que administran las empresas en las que tengo participación». (La Segunda, 21 de noviembre de 1997).

– «Desde 1989 dejé la administración de las empresas en manos de mis socios. Pero no por el hecho de ser parlamentario tengo que pedir a mis socios y empresas que, frente a cualquier controversia, tengan que levantar las manos y renunciar a defenderse con fuerza, dentro de lo que es la ética y la ley». (La Segunda, 27 de noviembre de 1997).

El conflicto de interés en este caso fue tan grosero, que su amigo y correligionario en RN, Andrés Allamand, no pudo menos que llamarlo al orden:

«Los empresarios son valiosos para la política, pero cuando entran de lleno a ella, deben dejar los negocios de verdad y no de fachada». (4)

1.6.- Caso Cascadas

El 12 de mayo de 2008, la corredora LarrainVial remató 151 millones de acciones de Pampa Calichera, en realidad una Operación Directa, digitada por Julio Ponce Lerou, enfilada a consolidar su control sobre las denominadas sociedades cascadas, que a su vez controlan SQM.

A trevés de las sociedades de inversión Axxion y Bancard Inversiones Limitada, Piñera vendió 146.227.126 de acciones Calichera A. Le compró Sociedad de Inversiones Oro Blanco, que presidía y controlaba Ponce Lerou. Piñera recibió US$ 153,97 millones, por esas acciones, que representan el 10,2% de Pampa, la principal vía de participación del grupo de sociedades Cascadas en SQM.

Uno de los problemas fue el precio. Oro Blanco pagó $ 496 por cada acción, en circunstancias de que 30 minutos antes se cotizaba a $ 465. Las diferencias a favor de Piñera fueron el doble respecto de tres meses anteriores, un 8% más que 15 días antes, un 19% más que un mes antes y un 34% sobre el precio de 60 días atrás.

El segundo problema fue el daño para los accionistas minoritarios.

Luego de esa operación, las sociedades de Piñera vendieron su participación en otras dos Cascadas. El 22 de mayo, Axxion y Bancard vendieron 1.671 millones de acciones Norte Grande en US$ 22,7 millones, papeles que son adquiridos por SQYA, sociedad a esas alturas controlada absolutamente por Ponce. Parte importante de la operación se hizo con las mismas características de la compra-venta de Calichera diez días antes.

Ese mismo día Bancard, Axxion e Inversiones Santa Cecilia.vendieron 3.147 millones de acciones de acciones Oro Blanco en el mercado. Por las ventas del 22 de mayo las firmas de Piñera recibiron US$ 44,22 millones. Sumadas a las del 12 de mayo, Piñera se embolsó más de US$220 millones en la faltriquera. (5)

Las operaciones las realizó LarrainVial y consistieron mayoritariamente en remates en que la corredora estaba en ambas puntas. Meses después, en abril de 2009, la misma corredora firmó cuatro contratos de Mandatos de Administración Discrecional de Cartera de Inversiones sin Información al Mandante con las sociedades de Piñera, Bancard Inversiones Ltda. y Santa Cecilia S.A., los famosos fideicomisos ciegos.

El 9 de abril de 2009, ya lanzado a la carrera presidencial, una modificación de sociedad informó que Sebastián Piñera se retiraba del directorio de Bancard, dejando en su lugar a José Cox Donoso y que Magdalena, Cecilia, Juan Sebastián y Cristóbal Piñera Moral designaban como.directores a Nicolás Noguera Correa y Juan Sebastián Piñera Morel.

Según el diario La Tercera, «un día antes de asumir el mando del país, Sebastián Piñera abandonó la propiedad de otra sociedad de nombre similar a sus otras empresas, Inversiones Bancard Limitada, y su participación fue distribuida entre sus hijos y su esposa, Cecilia Morel. Ese mismo 10 de marzo de 2010, al directorio de otra empresa, Inversiones Santa Cecilia S.A., ingresaron dos de sus asesores más relevantes: el ingeniero comercial José Cox y el abogado corporativo Fernando Barros, quienes compartieron roles con Cecilia, Sebastián y Cristóbal Piñera Morel. Cox y Barros se desplegaron en la mayoría de los directorios, recordó Noguera más tarde. Fueron el refuerzo que el gobierno corporativo que Bancard necesitaba. Cox en los negocios; Barros en lo legal». (6)

2.- Bancorp S.A.

Bancorp S.A. es también un viejo acorazado del la flota de sociedades del grupo Piñera, constiuido por escritura pública el 11 agosto 1999.

El capital social declarado alcanzó a los quince mil millones de pesos, dividido en un millón acciones ordinarias, nominativas, de igual valor cada una y el saldo sin valor nominal; no obstante lo cual el capital suscrito y pagado llegó a la exigua suma de treinta mil pesos, con plazo de pago del saldo en tres años.

El 24 de diciembre 2002 se celebró una Junta Extraordinaria de Accionistas.

En ella, los socios Magdalena Maria, Maria Cecilia, Juan Sebastián y Cristóbal, todos de apellidos Piñera Morel, «vienen en designar como directores de la sociedad del centro a los señores Juan Sebastián Piñera Morel, Cristóbal Piñera Morel y a Maria Cecilia Piñera Morel». Piñera designó como director a José Cox Donoso.

El clan completo, incluyendo a la matriarca, Maria Cecilia Morel Montes, eligió en la quinta plaza del directorio al abogado Fernando Barros Tocornal, reputado como el que más sabe en Chile de derecho tributario, lo que en el entorno de Piñera, significa que es el estratega de la elusión tributaria, y el que se encarga de los asuntos más peliagudos del grupo, habitualmente con buenos resultados. Es como el personaje de Winston Lobo en la película Pulp Fiction, de Quentin Tarantino. Además, suele desempeñar una vocería, cuando el incendio amenaza salirse de madre, con singular cara de palo.

El 10 de marzo de 2010, un día antes de que Piñera asumiera la Presidencia de la República, Bancorp registró una modificación de sociedad, que en lo principal traspasaba la administración a un directorio de cinco integrantes, con las más amplias facultades. Los cuatro hermanos Piñera Morel designaron a Juan Sebastián Piñera Morel, María Cecilia Piñera Morel y Cristóbal Piñera Morel. Sebastián Piñera Echenique, designó a José Cox Donoso, y el matrimonio Piñera Morel y sus cuatro hijos, designaron a Fernando Barros Tocornal.

2.1.- Operaciones forward y boletas a SQM

El 6 de marzo de 2015 el plácido anonimato de Bancorp S.A. estalló en mil pedazos, cuando el fiscal Carlos Gajardo, en el marco de la investigación al grupo Penta, reveló la existencia de una operación forwards por $50 millones que involucraba a Administradora Bancorp S.A.y y CB Asesorías y Proyectos, controlada por Manuel Cruzat Larraín.

En abril del mismo mes Bancorp salió nuevamente al ruedo, pero entonces en relación con SQM: emitó 16 facturas por un total de $ 340 millones a la empresa presidida por Julio Ponce.

Las 16 boletas de SQM son de agosto de 2009 y octubre de 2010. Se emitieron en agosto, noviembre y diciembre de 2009; y en enero, febrero, abril, mayo, junio, agosto, septiembre y octubre de 2010. Cada una por $22 millones, salvo la de octubre, por $10 millones. Todas en un período que coincide con las operaciones forwards ejecutadas con CB, fechadas en diciembre de 2009 y liquidadas en enero de 2010.

Hay también coincidencia con la primera y segunda vuelta de la campaña que llevó a Piñera a la Presidencia de la República.

Según diversos medios de comunicación, que presumen de «fuentes bien informadas», las boletas emitidas por SQM a Bancorp habrían sido un gesto de Ponce Lerou para recomponer relaciones con quien aparecía como el candidato con mayores posibilidades de llegar a la presidencia, mediante esa contribución para financiar la campaña.

«Tal es así, que estas fuentes señalan que el propio Ponce y Piñera firmaron un contrato reservado elaborado por Barros, en el cual el primero se comprometía a compensarlo económicamente frente a la eventualidad de que lanzara una OPA por el total de Calichera», dice una de esas «fuentes».

El mismo reportaje del diario La Terceras señala:

«Sus declaraciones de patrimonio de 2010 y 2014 aclaran cuáles son sus dos matrices de negocio: Bancard Inversiones Limitada, donde Piñera tenía el 66,85%, e Inversiones Bancorp Limitada, donde controlaba 9,71%. El resto del porcentaje está en manos de su familia. De ambas sociedades colgaba un grupo de empresas que varió durante los cuatro años de su mandato. Si Bancard Inversiones Limitada participaba en 18 sociedades en 2010, en 2014 eran 12. Otro cambio: en 2010, Bancorp Limitada controlaba Inversiones Santa Cecilia S.A., la que, a su vez, era dueña del 99% de Administradora Bancorp S.A. Su declaración de 2014 ya no consigna a esta última empresa. La distinción es relevante, porque los vehículos de negocios que en los últimos años más han operado, según registros públicos, son Bancard International Investment, una sociedad constituida, según Ciper Chile, en las Islas Vírgenes Británicas en 1997, y Mediterráneo Fondo Privado de Inversión (FIP), un instrumento creado a fines de la década del 2000 y gestionado por Administradora Bancorp S.A. Ambas sociedades, que no figuran en la declaración patrimonial que el 12 de marzo de 2014 entregó a Contraloría, fueron las que, en distintos tiempos, invirtieron en Exalmar, la pesquera peruana que generó la última polémica por los negocios del ex presidente. Mediterráneo entró en 2010; Bancard International Investment la reemplazó después. Mientras, Piñera era Presidente y Chile y Perú se enfrentaban en La Haya». (7)

2.2.- Minera Dominga

Bancorp también aparece mencionada en la polémica por su participación en minera Dominga, beneficiada por la cancelación del proyecto Barrancones cuando era Piñera era Presidente. Este desempeñó un papel clave en la génesis y desarrollo del proyecto de Dominga: no sólo tenía inversiones allí; él y su familia eran los socios mayoritarios.

La participación de los Piñera Morel era indirecta, en una estructura de propiedad en forma de cascada. El vehículo que utilizaron era el que usaban para invertir en el extranjero: Mediterráneo Fondo de Inversión Privado. .

Fue a través de ese FIP que, al menos desde abril de 2009, tenían la posición predominante en Minería Activa Uno SpA, sociedad que cuando se creó Minera Andes Iron, se adjudicó el 99,9% de la propiedad.

Bancorp sacó la voz a través de un comunicado de prensa:

«El ex Presidente de la República Sebastián Piñera Echenique no participa ni ha participado nunca en la administración de Administradora Bancorp S.A. ni de Mediterráneo Fondo de Inversión Privado».

No era necesaria su participación; para eso estaban sus hombres de confianza. Sobre la inversión en minera Dominga, agregó:

«A comienzos de 2009, Administradora Bancorp S.A. realizó, para Mediterráneo Fondo de Inversión Privado, una inversión en Minería Activa Uno SpA como parte de sus inversiones en capital de riesgo, y en este caso particular, orientada a promover la inversión y desarrollar una industria relevante para nuestro país como es la minería. La inversión en Minería Activa Uno SpA se comprometió y materializó a comienzos de 2009, previo a la constitución de los fideicomisos ciegos voluntarios por parte de Bancard Inversiones Ltda. e Inversiones Santa Cecilia S.A.».

El comunicado explica que la inversión en Minera Dominga no se incluyó en los fideicomisos ciegos de Piñera, porque se tratarba de una inversión de capital de riesgo en una sociedad que no era anónima ni estaba listada en la bolsa local:

«Mediterráneo Fondo de Inversión Privado no participa ni directa ni indirectamente en Dominga desde diciembre de 2010 y, por tanto, no participaba en dicho proyecto cuando se inició la tramitación de permisos ambientales ante el Servicio de Evaluación Ambiental (SEA) o cualquier otro organismo estatal».

El comunicado finaliza:

«El proyecto Dominga no tuvo relación alguna ni se vio afectado directamente por el proyecto de central termoeléctrica Barrancones. Es más, el hecho de que este proyecto no se llevase a cabo, de manera indirecta pudo haber perjudicado al proyecto Domingo, al privarlo de una fuente de energía cercana».

En resumidas cuentas, y como sucede de manera invariable con todo lo que toca Piñera, explicaciones van, justificaciones vienen.

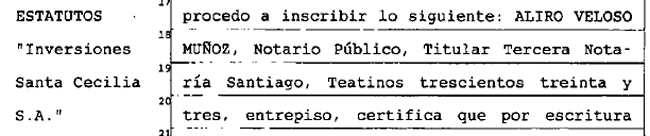

3.- Inversiones Santa Cecilia

En la documentación que entregó el abogado Acosta a la Fiscalía, aparece que Inversiones Santa Cecilia S.A. fue creada el 21 de enero 2000, con un capital social de $11.212 millones.

En una Junta Extraordinaria de accionistas de 10 de marzo de 2010, figura que el directorio estaba compuesto por Fernando Barros Tocornal, José Cox Donoso, Juan Sebastian Piñera Morel, Cristóbal Piñera Morel y María Cecilia Piñera Morel.

En la Junta estaban presentes Nicolás Noguera Correa y José Ignacio Bravo Eluchans, en representación de Inversiones Bancorp Ltda y Bancard Inversiones Ltda.

El 10 de abril de 2010, en su declaración de patrimonio ante la Contraloría, Sebastián Piñera declaró activos por $5.451 millones en tanto persona natural. Si bien el registro no entregó una valoración monetaria, reconoció su participación en 25 sociedades, a través de las sociedades de inversión Santa Cecilia, Bancard Inversiones e Inversiones Bancorp. (8)

Cabe señalar que cada una de estas sociedades de inversión posee activos, acciones y participación en decenas de empresas de la economía real, y que el esquema piramidal de estas sociedades de inversión apunta al ahorro tributario; término en este caso más preciso que evasión o elusión tribitaria, toda vez que está permitido por ley.

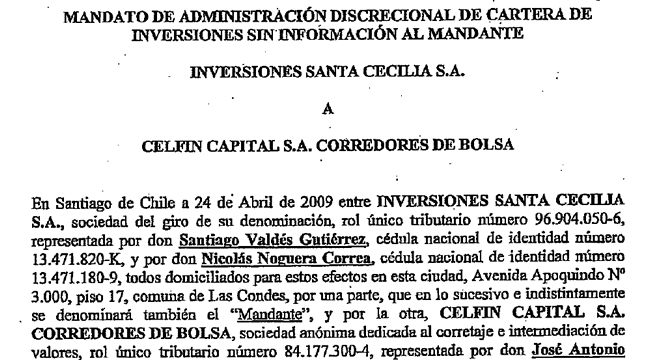

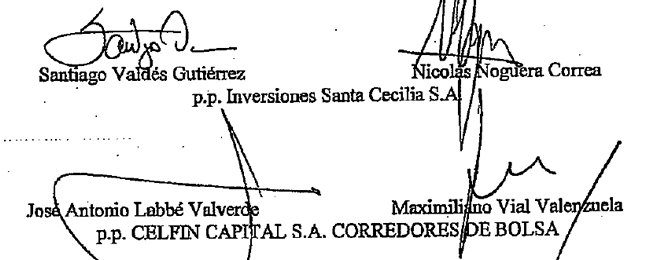

Además, en la declaración de patrimonio señala que el 24 de abril de 2009 –antes de comenzar la campaña electoral–, tanto él como sus dos principales empresas –Bancard y Santa Cecilia– firmaron contratos de administración discrecional de cartera de inversiones, o fideicomiso ciego, con cuatro entidades distintas: Celfin Capital S.A. Corredores de Bolsa, Larraín Vial S.A. Corredora de Bolsa, Moneda Corredores de Bolsa Ltda. y Banco BICE. Volveremos sobre esto.

3.1.- Control y venta de Lan

Mediante instrumento privado de fecha 5 de Julio de 2004, Inversiones Costa Verde Limitada, Inversiones Santa Cecilia S.A. y Axxion S.A. celebraron un acuerdo de actuación conjunta sobre 143.509.092 acciones de Lan Chile S.A., que representan el 45% del capital suscrito de la sociedad, que los transformó en el pacto controlador.

Las acciones afectas al acuerdo de actuación conjunta eran: 71.754.546 acciones de propiedad de Inversiones Costa Verde Limitada, 5.926.672 acciones de propiedad de Inversiones Santa Cecilia S.A. y 65.827.874 acciones de propiedad de Axxion S.A., sociedad de la que Santa Cecilia era controladora.

Durante la última semana de marzo, Piñera liquidó sus acciones en Lan. Vendió el 8,5% de las acciones a sus socios del grupo Cueto, el 8% al grupo Bethia, que en realidad compró la sociedad Axxion, poseedora de 65.827.874 de Lan, y remató el 9,5% en el mercado accionario,a través de un remate de Celfin Capital

El conjunto de las tres operaciones le reportó ingresos por US$ 1.500 millones. La razón de la operación indirecta con Bethia lleva el típico sello de Piñera: Axxion estaba acogida al beneficio de exención del impuesto a la ganancia de capital.

El 29 de diciembre de 2011, Inversiones Santa Cecilia aumentó de capital a $ 46.865.149,531. Como directores figuraban José Cox Blamaceda, Nocolás Noguera Correay José Ignacio Bravo Eluchans. El aumento del capital social fue financiado con una emisión de 22.165.550.583 acciones, suscritas y pagadas íntegramente por Inversiones Bancorp Ltda, por un valor de $30.922.487.965.

El 4 de julio de 2015, el 14° Juzgado Civil de Santiago acogió la demanda presentada por la Corporación de Fomento a la Producción, contra de 15 compañías y sociedades de inversión por su responsabilidad en la sustracción de fondos de Corfo, en el marco del denominado caso Inverlink.

En la sentencia, el juez Luis Osvaldo Correa Rojas determinó que todas las instituciones requeridas deberán restituir a la Corfo la suma total de $33.151.103.037, como indemnización por los perjuicios causados por el retiro irregular de instrumentos financieros, los que luego fueron comercializados por las sociedades ligadas al holding Inverlink S.A.

Entre estas sociedades, estaba Inversiones Santa Cecilia S.A. En otras palabras, donde hay turbias ganancias por especulación financiera, ahí están, en primera fila, empresas del grupo Piñera.

4.- Inversiones La Ilíada Ltda

En la descripciòn del abogado Acosta a la Fiscalía, acerca de los contenidos del dossier, señala:

«Esta sociedad se constituyó el 30 de julio de 2014, meses después de terminado el período relevante (11 de marzo de 2010 a 11 de marzo de 2014), y, por lo tanto, acompaño certificado de carpeta tributaria electrónica personalizada de Inversiones La Ilíada, emitido por el Servido de Impuestos Internos, en que consta que la sociedad inició sus actividades con fecha 30 de julio de 2014».

En efecto, la ùnica información que aparece es el RUT: 76.414.646-8; el giro de la sociedad: Sociedad de inversiones de bienes muebles e inmuebles, y sociedades de inversiòn y rentista de capitales en general; y la direcciòn: Apoquindo 3.000, Dpto 1801, Las Condes, correspondiente al edificio corporativo del grupo económico Piñera.

Esta extrema economìa informativa puede deberse al hecho de que se trata de una sociedad de tercera generaciòn del clan Piñera, donde aparecen como socios los hijos de Piñera, Juan Sebastián y Cristóbal Piñera Morel, y sus nietos Juan de Dios, Esperanza, León y Magdalena Rossel Piñera, y Tomás Levy Piñera.

Pero tambièn a que Inversiones La Ilìada está relacionada a Inversiones Odisea Ltda, único accionista de Eneida SRLA, sociedad del grupo Piñera con sede en Luxemburgo, país con la legislación fiscal más flexible de Europa, lo que equivale a decir paraìso fiscal.

5.- Inversiones Odisea Ltda

El 14 de diciembre de 2004, diez dìas antes de que NCSC S.A se transformara en Bancard Inversiones Ltda., el clan Piñera creó la Sociedad Piñera Asociados por escritura pública suscrita en la notarìa Raúl Undurraga Laso.

Se trataba de una sociedad colectiva civil, cuyo objetivo era la «realización de inversiones de toda clase de bienes, sean muebles o inmuebles, corporales o incorporales, tales como acciones, derechos en sociedades de personas, valores inmobiliarios, títulos de crédito, derechos litigiosos’ y ‘bienes raíces, sin perjuicio de las demás inversiones que acuerden los socios».

El capital social era de $18 mil millones, de los cuales Sebastián Piñera Echenique aportó $18 millones, equivalentes al 0,1%, y sus hijos Juan Sebastián, Cristóbal, María Magdalena y María Cecilia Piñera Morel, $4.495 millones cada uno, equivalentes al 24,975%.

No obstante, la administración quedó a cargo de Sebastián Piñera Echenique, con las más amplias facultades entre las que se estilan en este tipo de sociedades.

El 30 de noviembre de 2005, la sociedad aumentó el capital a $27.108.704.324, el cual volvió a aumentar a $33.808.561.837, el 13 de julio de 2006.

En mayo de 2006, Odisea Ltda suscribió un contrato de financiamiento a Inversiones Costa Verde, una de las controladoras de Latam, por $26.000 millones, unos US$ 37,6 millones a la paridad de la época. O sea, ofició de prestamista a sus exsocios.

Por escritura pública del 4 de septiembre de 2006, Piñera Asociados se transformó de sociedad colectiva civil a sociedad de responsabilidad limitada, denominada Inversiones Odisea Ltda., con el mismo capital anterior, del cual Sebastán Piñera Echenique aportó $18 millones, equivalentes al 0,53% de los derechos sociales, y sus cuatro hijos $8.447.640 cada uno, equivalentes al 24.987%, y también con Sebastián Piñera Echenique como administrador.

El 10 de marzo de 2010, una modificación de sociedad le entregó la administración a un directorio de cinco miembros. Sebastián Piñera Echenique designó a José Cox Donoso; los cuatro hermanos Piñera Morel designaron a Juan Sebastián, Cristóbal y María Cecilia Piñera Morel, y Sebastián Piñera Echenique, en conjunto con sus cuatro hijos, designaron a Fernando Barros Tocornal en la quinta plaza del directorio.

El 10 de marzo de 2010, un día antes de asumir la Presidencia, Sebastián Piñera Echenique vendió su participación en partes iguales de 0,125% a sus cuatro hijos, según la escritura en $5.146.788, quedando estos como únicos socios de Inversiones Odisea Ltda, con un 25% de participación cada uno.

Por escritura pública del 1 de septiembre de 2014 Inversiones Odisea Ltda aumentó su capital a $382.633.106.595 y aceptó a Inversiones La Ilíada como nuevo socio.

5.1.- Inversiones Eneida

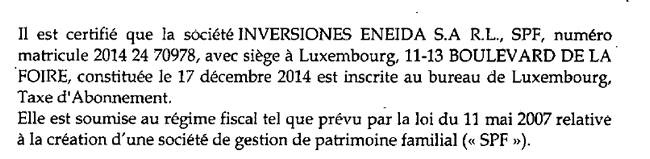

Inversiones Odisea es el único accionista de Inversiones Eneida S.à r.l., SPF, sociedad de responsabilidad limitada, y de gestión patrimonial domiciliada en Luxemburgo. En diciembre de 2014 realizó un aumento de capital que alcanzó la suma de 18 millones de euros, US$19 millones, y en noviembre de 2015, realizó un nuevo aumento por 12 millones de euros, US$12,8 millones, hasta llegar a un capital de 30 millones de euros, US$32 millones.

En el dossier que el abogado Acosta entregó a la Fiscalía, aparece el siguiente certificado, expedido por la Oficina de Impuestos del Gobierno del Gran Ducado de Luxemburgo:

«Se certifica que la empresa Inversiones Eneida S.A. R L., SPF, número de matrícula 2014 24 70 978, con asiento en Luxemburgo, 11-13 BOULEVARD .FOIRE constituida el 17 de de diciembre de, 2014 se ha registrado en la oficina de impuestos de Luxemburgo. Está sujeta al régimen tributario según lo dispuesto por la ley de 11 de mayo de 2007, relativa a creación de una empresa de gestión de patrimonio familiar (SPF)».

En la actualidad, Inversiones Odisea Ltda. tiene un capital de US$ 577 millones, que no entraría en el fideicomiso que anuncia Piñera, pues en dicha sociedad no figura como titular.

6.- Administradora Bancorp S.A.

Con fecha 11 de junio de 2003, en la notaría Andrés Rubio Flores, se firma la escritura que crea la Sociedad Administradora Bancorp S.A. integrada por los abogados Bernardo Simián Soza y Santiago Ibañez Lecaros, con un capital de $100 millones, dividido en cien mil acciones de mil pesos cada uno.

Ambos abogados forman parte del círculo íntimo del piñerismo. Simian, abogado del estudio Barros y Errázuriz, tuvo un importante papel en las ventas de Chilevisión y Lan.

El objeto declarado es la administración de fondos de inversión privados y la inversión en toda clase de bienes muebles e inmuebles, corporales o incorporales, derechos en sociedades de personas y, en general, en toda clase de valores mobiliarios y títulos de crédito e inversión.

El capital se suscribió de la siguiente y curiosa manera: Bernardo Simián y Santiago Ibañez suscribieron una acción de mil pesos, cada uno, que pagaron en dinero efectivo y al contado, mientras que el saldo de $998 millones tenía un plazo de tres años para enterarse.

El primer directorio estuvo constituido por José Cox Donoso, Ignacio Guerrero Gutiérrez y Gustavo Valdés Valenzuela.

En la nómina de ejecutivos de Bancorp S.A. está Santiago Valdés, administrador electoral de la campaña de Piñera. Es hijo de un histórico amigo de Piñera, Fabio Valdés. Su firma aparece junto a la de Ana María Délano en los contratos forward que Bancorp firmó con CB, del grupo Cruzat, en diciembre del 2009, y también en las boletas a SQM.

El 8 de agosto de 2007 se celebró la primera Junta General de accionistas. Concurrieron Santiago Valdés y Nicolás Noguera, en representación de Bancorp Ltda, por una acción, y los mismos personajes en representación de Bancard Inversiones Ltda., por otra acción.

La Presidenta, Ana María Délano Abott, informó de la disminución de capital. Recordó que Simián e Ibañez pagaron una acción cada uno, y que el saldo, de $998 millones no fue enterado al vencer el plazo de tres años, el 11 de junio de 2006. En consecuencia, agregó, y de acuerdo a la Ley 18.046, el capital había quedado reducido a $2.160, lo cual fue aprobado unánimemente por tan singular «junta».

A continuación, la presidenta expuso la necesidad de aumentar el capital de dos mil 160 pesos a $40 millones, financiado con la emisión de 40 mil acciones de mil pesos, es decir, 39,998 acciones de pago, a enterar en tres años.

El 10 de marzo de 2010, en una vasta operación del grupo el día antes de que Piñera asumiera la Presidencia de la República, se redujo a escritura pública una nueva Junta General de Accionistas de Administradora Bancorp S.A,, celebrada el 22 de febrero del mismo año. En esta oportunidad se acreditaron Santiago Valdés y Nicolás Noguera, en representación de Inversiones Bancorp Ltda,, por una acción, y los mismos personajes en representación de Inversiones Santa Cecilia, por 39.999 acciones.

El objetivo de la Junta era aumentar el directorio a cinco miembros. La Junta designó por unanimidad a …Juan Sebastián, Cristóbal y María Cecilia Piñera Morel, José Cox Donoso y Fernando Barros Tocornal.

En la actualidad, esta sociedad administra cerca de US$1.000 millones. Su foco es la inversión en el extranjero, particularmente en fondos de capital privado, bonos, hedge funds y acciones. Tampoco entraría en el hipotético fideicomiso que enarbola Piñera, en el hipotético caso que resultara elegido para un segundo período presidencial.

7.- Bancard International Investment Inc

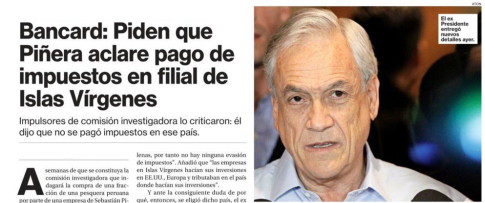

“Es muy importante que los paraísos fiscales desaparezcan, porque muchas veces se utilizan para actividades reñidas con la ley o la moral (…) lavado de dineros que provienen del narcotráfico o del crimen organizado, o muchas veces se utilizan para evadir impuestos”, dijo Sebastián Piñera, entremedio de un vendaval de tics, el 16 de septiembre de 2016, en una conferencia a la que fue invitado en Ecuador por el candidato derechista Guillermo Lasso.

{youtube}z56IaW34_Gw |600|450|0{/youtube}

Piñera ignoraba entonces que el 14 de noviembre del mismo año, Radio Bío Bío y El Mostrador revelarían la existencia de Bancard International Investment Inc. inscrita en el paraíso fiscal de Islas Vírgenes Británicas, en relación con las inversiones de empresas del grupo Piñera en la pesquera peruana Exalmar, a partir del 15 de agosto de 2012. (9)

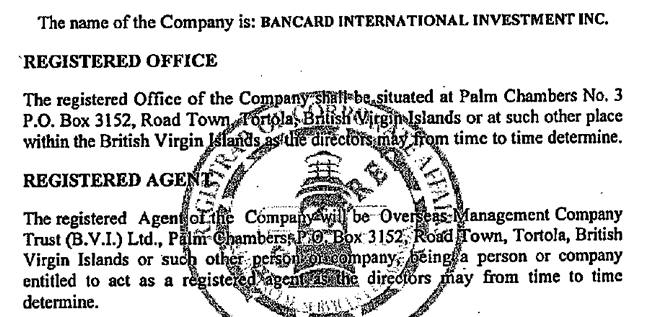

El documento entregado por el abogado Acosta a la Fiscalía establece que Bancard International Investment Inc. fue creada el 16 de diciembre de 1997, por Overseas Management Company Trust, una de las líderes mundiales en la constitución de sociedades en paraísos fiscales; que registra dirección en Palm Chambers N°3 P.O.Box 3152, Road Town, Tórtola, British Virgin Islands, y que la sociedad experimentó modificaciones el 29 de marzo de 2005 y el 28 de septiembre de 2009,

El objetivo de la Compañía es participar en cualquier negocio o actividad comercial, o en cualquier acto o actividad, que no estén prohibidos por ninguna ley vigente en las Islas Vírgenes Británicas, incluyendo, pero no limitado, a llevar adelante sin ninguna limitación y en cualquier parte del mundo todo tipo de las actividades legales, ya sean comerciales, industriales, financieras, de inversión, cinematográficas, radiodifusión, publicidad, bienes raíces, minería, actividades marítimas o agrícolas, así como la compra y venta de acciones, bonos, seguros y otros bienes, así como participar en cualquier otro negocio o actividad legal que el directorio decida.

El capital declarado ascendió a US$102,972.054, dividido en igual número de acciones de valor nominal de un dólar.

El reglamento de sociedades en Islas Vírgenes provee una cláusula de confidencialidad, que para tramposos consuetudinarios y reincidentes, como Piñera, debe sonar como música celestial, sin descartar por cierto, que sea uno de los motivos del grupo para establecerse y medrar desde allí:

«Salvo si es requerido por ley, ninguna persona será reconocida por la compañía como poseedora de ninguna acción sobre ningún fideicomiso, y la compañía no estará obligada ni obligada de ninguna manera a reconocer (aun cuando tenga conocimiento de ello) participación presente, futura o parcial en cualquier acción o cualquier interés, en cualquier acción o fracción de una acción (excepto lo dispuesto por estas regulaciones o por la ley proporcionada de otra manera) y otros derechos con respecto a cualquier acción, excepto un derecho absoluto a la totalidad del titular del registro».

La otra razón para invertir allí es, desde luego, de índole tributaria: las empresas y sociedades no pagan impuestos en esa jurisdicción por las rentas que generen en el extranjero.

La inversión en instrumentos financieros fuera de Chile a través de vehículos domiciliados en el exterior, en territorios no sujetos a tributación, generan rentas de fuente extranjera. En Chile no es ilegal, pues está permitido por la frondosa legislación pro empresarial legada por la dictadura.

De hecho, la defensa del grupo Piñera ante los cuestionamientos por los cerca de US$1.800 millones depositados en el exterior ha sido invariable:

Todos los aportes efectuados a Bancard International Investment desde Chile han sido debidamente registrados ante el Banco Central en conformidad al Capítulo XII del Compendio de Normas de Cambio Internacional; Bancard International Investments lleva una contabilidad que cumple con las normas y principios aplicables en su jurisdicción; las transacciones entre esta empresa y entidades domiciliadas en Chile constan en las contabilidades respectivas, según corresponde a la naturaleza de cada negocio, y la empresa lleva contabilidad de acuerdo a las normas de la ley de renta de Chile y, dado que es controlada por contribuyentes chilenos, actualmente las rentas pasivas generadas por Bancard International Investments están sujetas a tributación en Chile sobre base devengada.

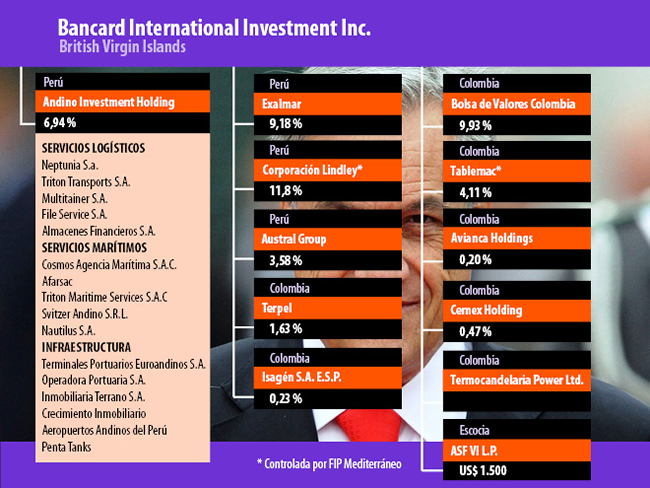

Desde su base en Islas Vírgenes Británicas, Bancad International ha diseminado la inversión en varios países, principalmente Colombia y Perú.

Según datos de la Bolsa de Valores de Colombia, al 16 de octubre de 2015, Bancard International era el mayor accionista de la plaza bursátil, con un 9,93%, porcentaje que aumentó en cosa de meses desde fines de 2014, pasando de 3,94% al casi 10%, tope permitido para un accionista.

Además, en Colombia tiene inversiones en áreas como la energética (Isagen), maderera (Tablemac), construcción (Cemex Latam), combustibles (Terpel) y transporte aéreo (Avianca). (10)

En Perú, tiene inversiones en la Corporación Lindley; creador de la emblemática Inca Cola,. En Exalmar es el segundo accionista mayoritario, con una participación del 9,1%, y tiene acciones en Andino Investment Holding, empresa que participa en concesiones como el puerto de Paita, en cinco aeropuertos del sur y está en el consorcio encargado de la construcción del aeropuerto de Chinchero en el Cusco. En Andino Investment la presencia de Piñera es a través de Fondo de Inversión Privado Mediterráneo y la valorización de su participación llega a US$ 2.75 millones.

En Argentina, el 23 de marzo de 2004, Sebastián Piñera entró a la propiedad de Southern Cone Power Argentina S.A., controladora de Central Costanera, la mayor planta termoeléctrica del país vecino, mediante la compra del 70% de las acciones que Latin America Holding I y II poseían hasta entonces en esa compañía. En la misma operación Bancard compró un paquete de acciones clase B de Central Costanera, equivalentes al 1,33% de su capital social.

Según un reporte de la clasificadora de riesgo Pacific Credit Rating (PCR) de julio de 2015, Bancard International era el segundo mayor accionista de Austral Group S.A.A., sociedad de capitales noruegos dedicada a la pesca y comercialización de conservas, harina y aceite de pescado, con el 3,58% de la propiedad de esta empresa que en 2014 tuvo ventas por US$195,2 millones,

Cuando estalló el escándalo de los Panama Papers, se supo que Piñera tiene allí dos sociedades. Se trata de Chine Investments e International Card Systems, creadas en los años 1984 y 1985, respectivamente. El propósito de ambas consiste en realizar actividades comerciales fuera de Chile.

En la primera, Piñera figura como presidente de la sociedad, compartiendo directorio con su esposa, Cecilia Morel, quien a su vez actúa como secretaria, y su hermano Pablo Piñera, quien oficia de tesorero. En la segunda, Piñera figura como director y secretario, compartiendo directorio con su amigo Ignacio Guerrero, quienes fundaron –junto a José Cox– la sociedad de inversiones CMB en los 80; y Juan Diego del Río.

Ambas sociedades panameñas fueron creadas gracias a los servicios del bufete Icaza, González-Ruiz & Alemán, uno de los estudios jurídicos con mayor tradición del país centroamericano.

Sin embargo, y sin perjuicio de que aún están vigentes, dejaron de operar en la década de los 90 y no han registrado actividades desde entonces.

8.- El gambito de los fideicomisos

En ajedrez, por gambito se entiende una apertura que sacrifica material, normalmente un peón, para obtener una ventaja. Las siguientes ochenta páginas del dossier entregado por el abogado Acosta a la Fiscalía están dedicados a una de las mayores imposturas que registre la historia económica y financiera del país: los famosos Mandatos de Administración Discrecional de Cartera de Inversiones sin Información al Mandante, más conocidos bajo el pomposo nombre de fideicomisos ciegos, que podrán tener cualquier característica, menos de ciegos.

El primer contrato es entre Bancard Inversiones Ltda y Banco BICE; el segundo entre Inversiones Santa Cecilia S.A. y Banco BICE; el tercero entre Bancard Inversiones Ltda y Celfin Capital Corredores de Bolsa, el cuarto un complemento del anterior; el quinto entre Santa Cecilia S.A. y Celfin Capital; el sexto, un complemento del anterior; el séptimo entre Bancard Inversiones Ltda, y Larraín Vial Corredora de Bolsa; el octavo es un complemento del anterior; el noveno es entre Santa Cecilia S.A. y Larraín Vial; el décimo es un complemento del anterior; el undécimo es entre Bancard Inversiones Ltda, y Moneda Corredores de Bolsa, el duodécimo es un complemento del anterior; el décimo tercero es entre Inversiones Santa Cecilia y Moneda Corredores de Bolsay el décimo cuarto un complemento del anterior.

La mayor parte de los contratos tienen fecha 24 de abril de 2009, excepto los complementos, que tienen fecha 22 de octubre del mismo año. La mayor parte de los contratos están firmados por Santiago Valdés y Nicolás Noguera, excepto los complementos, que está firmados por Valdés y Ana María Délano Abott.

Todos detentan el mismo formato, al estilo de:

«El Mandante ha decidido otorgar un mandato amplio y discrecional al Administrador, con la finalidad que éste administre libremente una cartera de inversiones, sin recibir instrucciones de ninguna clase del Mandante, no obstante las contenidas en el presente instrumento, y sin entregar a éste ninguma información respecto del destino de las inversiones y recursos encomendados, para la cual entrega al Administrador las acciones de sociedades anónimas abiertas que se detallan en el Anexo A de las que el Administrador podrá disponer para este fin. Se deja constancia que para el Mandante es un motivo esencial y la causa principal para la celebración del presente contrato que el mandato contenido en el mismo constituya efectivamente un encargo ciego para el Mandante».

A mayor abundamiento:

«Las partes acuerdan que, a contar de la presente fecha y hasta la -terminación del presente mandato, el Mandante no será informado bajo ninguna circunstancia de las operaciones y estado de la cartera de inversiones encomendada, de manera que el Administrador no entregará a éste ni a ninguna otra persona información alguna acerca del estado y composición de la cartera de inversiones del Mandante. (…) El Mandante renuncia en este acto y de forma irrevocable al derecho a ser informado por el Administrador respecto de la situación de los negocios encomendados o de cualquier hecho, acontecimiento o circunstancia relacionado con los mismos y con las compañías en las que invierta por su cuenta, salvo por la entrega a las personas que el Mandante faculte especialmente al efecto de la información necesaria para el cumplimiento de las obligaciones legales del Mandante, especialmente aquellas relacionadas con la determinación y pago de sus impuestos, cuando ello sea necesario e indispensable de acuerdo con la ley. Por otra parte, el Mandante se obliga irrevocablemente a no dar instrucción alguna al Mandatario respecto de la administración de la carterade inversiones que se le encomienda en este acto. De la misma forma, el Mandante no dará al Administrador ninguna instrucción respecto del ejercicio del derecho a voto en las sociedades anónimas en que invierta por cuenta del Mandante, quedando facultado para ejercer tal derecho a su solo arbitrio».

En todo caso, los contratos de fideicomiso que Piñera incorporó en su declaración de patrimonio, tanto a la Presidencia como a la Contraloría, como el el dossier que el abogado Acosta entregó a la Fiscalía, están incompletos. Ninguno incluye el anexo A, donde se detalla cuántas acciones y de qué empresas se están entregando a las corredoras de Bolsa para su administración, y menos el anexo B, donde se establecen las comisiones que las empresas del ex presidente pagarían a las administradoras del fideicomiso.

«En otras palabras, los documentos entregados por el Presidente Piñera no permiten siquiera saber cuáles eran las inversiones que tenía al momento de firmar el fideicomiso. Por lo tanto, sus declaraciones no respetan el espíritu de la ley, ya que resulta imposible conocer a través de ellas cuál es –o al menos era, antes de firmar los contratos– su patrimonio». (11)

8.1.- Hágase la luz: de ciego a tuerto

Luego, hay una cláusula que resulta curiosa, por lo que se verá más adelante:

«El Administrador deberá mantener invertido en Chile, en instrumentos emitidós en el pais o que sean objeto de transacciones en los mercados formales chilenos, no menos del 50% del total de activos que compongan la cartera de inversiones del Mandante».

Y la siguiente, entra en contradicción con la defensa del grupo Piñera de sus inversiones en el exterior, anteriormente citada:

«Los valores extranjeros en que se podrá invertir los recursos y sus emisores no se encuentran. inscritos en Chile y, en consecuencia, no les son aplicables las leyes que rigen el mercado de valores en Chile».

Los contratos complementarios dicen relación con el esclarecimiento de ciertos aspectos técnicos derivados de observaciones planteadas por la Superintendencia de Valores y Seguros, tales como la necesidad de abstenerse de votar en juntas de accinistas de sociedades anónimas, o que el mandatario sólo podrá invertir en valores extranjeros, en la medida en que dichos valores sean fiscalizados por algún organismo de similar competencia a la de la Superintendencia de Valores y Seguros, y otros de parecido jaez.

Pero, de refilón, introducen una cláusula, que por decir lo menos, cura la ceguera de uno de los ojos de los mentados fideicomisos, cuyo sentido emergerá posteriormente:

«Sin perjuicio de la vigencia de las estipulaciones del Mandato relativas al carácter esencial del encargo, en el sentido que el Mandante ha renunciado al derecho a ser informado de la gestión del Mandatario, el Mandante designará durante la vigencia del Mandato y en cuantas ocasiones lo estime pertinente, a una entidad o persona profesional e independiente a fin que, en una o más oportunidades, revise (i) los antecedentes relativos a las operaciones de inversión y reinversión de los recursos administrados conforme al Mandato, (ii) la totalidad de los saldos que arrojen las cuentas, (iii) los cobros efectuados al Mandante y (iv) los registros y comprobantes relativos a las transacciones realizadas, todo ello para los efectos de verificar el fiel cumplimiento de las estipulaciones del Mandato por parte del Mandatario. Por su parte, el Mandatario dará acceso a dicha entidad profesional e independiente a toda la información necesaria para el debido cumplimiento de su encargo, previa presentación del documento en que conste dicho encargo y sin que sea necesario para el Mandatario contactar directamente al Mandante a fin de confirmar la existencia del encargo».

8.2.- Fideicomisos sin validez legal

En rigor, no era necesaria esa cláusula para conceptuar el gambito de los fideicomisos ciegos como una engañifa y una pantomima orientada a desorientar a la opinión pública.

En primer lugar, se trataba de contratos entre privados sin sustento ni imperio legal, pues hasta ese momento no había ley alguna que regulara fideicomisos ni ciegos, ni tuertos ni de ninguna naturaleza. Pasaría mucha agua bajo los puentes, escandalos del financiamiento irregular de la política mediante, antes de que el 5 de enero de 2016 se publicara la Ley 20.880 sobre Probidad en la Función Pública y Prevención de los Conflictos de Interés, que regula, entre otros aspectos, lo que se denomina «mandato especial de administración de cartera de valores».

Por medio de esa ley, el Presidente, ministros, subsecretarios, diputados y senadores, con inversiones en acciones de sociedades anónimas abiertas superiores a 25 mil UF ($655 millones), deberán optar entre venderlas o constituir dichos mandatos.

Luego, como contratos privados, los fideicomisos de Piñera no estaban sometidos a las regulaciones de transparencia. Tanto es así que el superintendente de Valores, Carlos Pavez, confirmó, en la Comisión Investigadora de la Cámara de Diputados por el caso Exalmar, que el fideicomiso ciego simulado por el grupo económico Piñera, mientras era Presidente de la República, no tenía validez, puesto que contradecía las leyes vigentes:

«Una vez que tuvimos conocimiento de que se habían constituido estos mandatos con estas características y por disponer tanto la ley como esta circular esta obligación de información hacia el mandante, es que pedimos información a las entidades que habían participado para hacerles ver y observarles que esa era una cláusula que estaba alejada de las disposiciones regulatorias. Por lo tanto, no tenía ningún valor desde ese punto de vista». (12)

Agregó que, por ley, era obligación que el mandatado entregue información al mandante, si este así lo requiería, sin importar lo que diga cualquier otro documento:

«Dado que la naturaleza de lo que establece la regulación que está vigente todavía es que existe una obligación por parte del administrador de informar los resultados de esas operaciones o del ejercicio de ese mandato, es que se le pidió que se hicieran las adecuaciones en su oportunidad».

Ese es el origen de la cláusula de los contratos complementarios, citada precedentemente. En otras palabras, un engaño con premeditación y alevosía; al punto que el Presidente de la Comisión Investigadora, diputado Fuad Chaín, no pudo menos que exclamar:

«El denominado fideicomiso ciego que Sebastián Piñera argumentaba que no tenía como saber que ocurría con sus inversiones, no era ciego ni tuerto, sino que gozaba de una excelente vista. Es más, los administradores estaban obligados a entregarle información. Yo creo que hoy día queda claro que en todo este tiempo Sebastián Piñera ha estado engañando a la opinión pública diciendo que no tenía como saber de sus inversiones». (13)

Peor aún, a propósito de las investigaciones judiciales y periodísticas en el caso Exalmar, se supo; a) que Piñera tenía una sociedad en el paraíso fiscal de Islas Vírgenes; b) que esa sociedad tenía invertidos alrededor de US$1.800 millones, es decir, unas dos terceras partes de la fortuna de Piñera y c) que esas inversiones en el exterior no entraban en los dichosos fideicomisos ciegos.

En efecto, cuando se firmaron los contratos de fideicomiso, en abril de 2009, Piñera todavía era dueño del 26% de LAN –hoy Latam Airlines–, del 9,8% de Clínica Las Condes, del total de Chilevisión y del 13,8% de Blanco y Negro, Sólo la venta de LAN, a través de distintos lotes rematados en 2010, representó una recaudación cercana a los US$1.500 millones. Las ventas de su participación en Clínica Las Condes y Blanco y Negro significaron otros US$44,4 millones y las cifras por Chilevisión, estuvieron en torno a los US$167 millones.

En suma, los cerca de US$1.800 millones que ha venido administrando Bancard International Investment Inc., monto que hoy es ciertamente mayor si se le suman los retornos de las inversiones de los últimos cuatro años y se agregan otros activos, como la planta Coique y un parque industrial en Valparaíso.

Esto explica la paradoja de que según datos de la revista Forbes, la fortuna de Piñera aumentó en US$ 100 millones entre 2012 y 2013, a pesar de que los fideicomisos experimentaron pérdidas equivalentes a -5,5% del fondo, que, ahora se sabe, era de aproximadamente US$400 millones.

9.- Los tres problemas de la candidatura de Piñera

A la luz de los profusos antecedentes ventilados en este trabajo, el problema de fondo de la doble naturaleza política y empresarial de Sebastián Piñera no radica en la legalidad de las operaciones, como aduce majaderamente el coro de defensores de su grupo económico familiar.

El núcleo empresarial del ahora proclamado candidato de la derecha tiene la suficiente experiencia y calificación técnica y profesional como para dejar flancos abiertos por ese costado. Al menos hasta ahora, nadie ha invocado la ilegalidad de las actividades, operaciones o procedimientos del grupo económico Piñera, por más que muchas de ellas hayan discurrido en el filo del reglamento, razón por la cual tampoco se puede descartar.

Los cuestionamientos sustantivos a la aspiración presidencial de Piñera se incriben en a) la magnitud y relevancia de los conflictos de interés que lo persiguen con la persistencia de una sombra; b) en el sistemático engaño a los chilenos para maquillar la insalvable contradicción entre sus intereses públicos y privados, y c) la preeminencia de sus intereses privados por cuanto, cuando decide invertir la mayor parte de sus considerables recursos en el exterior, deja de invertir en el desarrollo de Chile, y de modo sistemático, utiliza la profusa arquitectura legal pro-empresarial legada por la dictadura, para no pagar impuestos, o en su defecto, pagar los menores impuestos que sea posible, como se demostrará a continuación.

9.1.- Conflictos de interés

En el seminario Probidad Administrativa: Principios, Experiencias, Perspectivas, Oscar Muñoz Valderrama, Administrador del Tribunal Oral en lo Penal de Rancagua, define conflicto de interés como la «incompatibilidad que se produce en todo acto o negociación entre el Estado o Empresa o Corporación y un tercero, cuando entre este último y quien realiza o decide dicho acto y/o participa posteriormente en la administración, supervisión o control de los procesos derivados del mismo, existen relaciones de negocio, parentesco o afectividad, que hagan presumir la falta de independencia o imparcialidad, todo lo cual potencia la posibilidad de beneficiar directa o indirectamente, indebida e indistintamente a cualquiera de las partes relacionadas». (14)

Agrega que son inevitables y no se pueden prohibir, puesto que todos tienen familiares o amistades y en el tiempo, eventualmente alguno de estos podría tener relación con las decisiones o acciones de cualquier trabajo; que las mayores implicancias ocurren con los cargos de más alto nivel de decisiones, (profesionales de confianza, ejecutivos, directores, cargos de alta dirección pública); que entre las diversas formas de conflicto de intereses, uno de los más frecuentes es el nepotismo, es decir, usar el cargo o poder publico para favorecer u obtener favores para los miembros de su familia, y que los conflictos de interés afectan el normal funcionamiento de las instituciones, implican competencia desleal, generan mayores costos para la organización, empresa o Estado y atraen desconfianza pública.

En función de las definiciones de este experto, y de los antecedentes recopliados en este trabajo, se puede concluir que la historia política de Sebastián Piñera es la historia de sus conflictos de interés.

Se especula, con fundamento, que su equipo jurídico se niega a entregar los correos electrónicos entre Nicolás Noguera y Juan Sebastián Piñera Morel entre 2009 y 2014, solicitados por la Fiscalía hace ya más de cuatro meses, no tanto por eventuales implicancias en el caso Exalmar, que por lo demás están suficientemente establecidas, sino por eventuales revelaciones en una profusión de otros casos representativos de conflictos de interés.

En una declaración equidistante entre la megalomanía y la victimización, Piñera señaló:

«Hablemos en serio, si invierto dentro de Chile me critican por conflicto de interés, si invierto afuera de Chile me critican porque no estoy invirtiendo en Chile. Yo esto ya lo conozco como el hilo negro, haga lo que haga me van a criticar». (15)

Con mañosa habilidad, Piñera utiliza la retórica para confundir. El sentido de la frase emerge al invertir sus términos: lo que yo haga esta bien; son mis detractores los que juegan sucio por puro interés político.

Pero Piñera, como casi siempre, se equivoca. Haga lo que haga, no podrá convencer al mundo de que es un tipo tan extraordinario, probo y transparente, que está por encima de la contradicción entre el interés público y privado. Por lo demás, puede hacer la prueba. Comprobará que si se dedica a la política, y se deshace de sus empresas; o si se queda con ellas, pero abandona la política, las críticas desaparecerán por ensalmo.

La única manera en que Sebastián Piñera evite los conflictos de interés en una eventual segunda investidura presidencial, sería desprenderse de sus empresas, es decir, venderlas o liquidarlas, porque, en función del volumen de sus activos, un segundo fideicomiso ciego, aún en las condiciones de la Ley 20.880, sería tan insuficiente e ineficaz como el primero.

Dado el hecho de que se puede apostar sobre seguro que no lo va a hacer, a los chilenos les queda un solo camino para evitar tener un Presidente cercado por los conflictos de interés: no votando por Sebastián Piñera el 19 de noviembre de 2017.

9.2.- Las mentiras de Piñera

Como dice un antiguo y sabio refrán popular, antes se pilla al mentiroso que al cojo. Son tantos los conflictos de interés del empresario y político Sebastián Piñera, que no le ha quedado más recurso que salir a dar explicaciones, cada una más absurda que la anterior, normalmente reñidas con la verdad. Los ejemplos mencionados en este trabajo, cuya escala de tiempo es la misma del dossier entregado por el abogado Acosta a la Fiscalía, suman una legión.

Para empezar, en el caso Exalmar su abogado afirmó que Bancard International compró acciones de esa pesquera peruana recién el 1 de junio de 2015. Falso, pues está demostrado que la incursión del grupo Piñera en Exalmar comenzó en agosto de 2012, mientras Piñera era Presidente, y se desarrollaba el litigio marítimo en el tribunal de La Haya, aunque a través del FIP Mediterráneo.

Por lo demás, el propio Piñera, el 5 de diciembre de 2016 reconoció inversiones del grupo en Exalmar, si bien las atribuyó a un «error» y, como es apenas natural, sostuvo que la operación fue «en el marco de la ley». Con diplomacia vaticana, admitió que debió «haber dado una instrucción, cuando le entregué a Bancard la administración de esos bienes, de invertir fuera de Chile, pero tal vez no, por ejemplo, en países limítrofes».

De Nicolás Noguera dijo: «actuó total y absolutamente dentro de la ley, él no es político, es una persona que administra un fondo de inversión y por lo tanto, él actuó 100 % dentro de la ley».

De su hijo Juan Sebastián afirmó: «el hecho de que mi hijo Sebastián era director no significa que no podamos reconocer que somos personas distintas».

El hijo de Piñera, Juan Sebastián Piñera Morel, sostiene que no tuvo idea de la compra de acciones de Exalmar. Falso. Un correo electrónico de Cristobal Silva, analista de inversiones de Bancard, enviado el 28 de octubre de 2010, hace una serie de consideraciones acerca de la inconveniencia de invertir en Exalmar. Uno de los destinatarios de ese correo era Juan Sebastián Piñera Morel.

Como niño sorprendido en falta, se fue de negativa en su declaración a la Fiscalía:

“Respecto del correo que se me consulta, según me informó el abogado de la empresa, estuve copiado en un solo correo en que un analista, Cristóbal Silva, en un mail dirigido a Nicolás Noguera le comunicaba que se avecinaba la oferta pública inicial de acciones de la empresa Exalmar, lo cual me imagino fue un error del analista en cuanto a incluirme en un correo que no guardaba relación con mi labor dentro de la empresa. Debo decir que a mí no me llegó otra comunicación como esa más adelante”.

La profusión de directorios en sociedades del grupo económico Piñera compartidos entre Nicolás Noguera y Juan Sebastián Piñera Morel, y anteriormente, Sebastián Piñera Echenique, torna materialmente imposible que cualquiera de ellos ignorase cualquier decisión tomada en cualquiera de las empresas del grupo, cualquiera fuera su naturaleza.

A mayor abundamiento, Sebastián Piñera aseguró no haber visto a Nicolás Noguera durante los cuatro años de su período presidencial. Falso una vez más. Un informe de la Secretaría de Administración de la Presidencia, a solicitud del diputado Daniel Núñez, por la vía de la Ley de Transparencia, reveló la presencia de Noguera en nueve ocasiones en La Moneda y el Palacio Presidencial de Cerro Castillo.

Las alegaciones de este último, en cuanto a que se trataba de ocasiones sociales, o que había más gente, carecen de relevancia. El hecho es que estuvo allí, y en al menos una ocasión participó en un almuerzo con Piñera en el comedor de La Moneda, en el que también estuvieron José Cox e Ignacio Guerrero, directores de empresas del grupo Piñera.

Asimismo, dada la antiguedad e imbricación de sus intereses con los de Piñera, es materialmente imposible que no hayan generado un nutrido y habitual intercambio de relaciones sociales.

Pero el caso Exalmar no es el único donde se registran groseras mentiras de Piñera. Sin ir más lejos, ahí está su declaración contra los paraísos fiscales, antes de que supiera que tenía la mayor parte de su fortuna invertida en uno de ellos.

Luego, como se demostró precedentemente, los fideicomisos ciegos fueron una superchería y una simulación de principio a fin.

También es relevante citar casos de embustes oportunistas, en que de acusador pasó a acusado, al demostrarse que tenía intereses involucrados, como en el caso Chispas o la colusión farmacéutica.

Mintió en su declaración de patrimonio, al omitir antecedentes fundamentales, que no sólo contravienen el espíritu de la Ley de Transparencia, sino que en los hechos impiden conocer su patrimonio.

Y a qué seguir. Piñera nunca dejará de mentir, porque está en su naturaleza, en su ADN y en su cultura política y empresarial, forjada en torno al principio de Machiavello de que el fin justifica los medios.

Por tanto, y de manera análoga al acápite anterior, sólo hay una manera de evitar tener a un mentiroso en La Moneda: no votar por Piñera el próximo 19 de noviembre.

9.3.- Masiva evasión tributaria

Sin embargo, peor que un mentiroso en La Moneda, asediado además por insalvables conflictos de interés, es elegir un Presidente fullero, que evade impuestos de manera sistemática y habitual.

En una reciente entrevista del diario La Tercera, al ser consultado sobre las imputaciones de evasión tributaria, respondió:

“No quiero entrar en detalles, porque no tengo el tiempo, pero uno, cuando crea empresas, busca las maneras de crear oportunidades. De crear oportunidades para todos los chilenos”.

Y luego, remarcó con énfasis:

“Se pagaron todos los impuestos que correspondían. Uno tiene que pagar los impuestos que establece la ley”. (16)

A mayor abundamiento, agregó:

«Todas las inversiones que hicimos fuera de Chile fueron informadas al Banco Central e informadas a Impuestos Internos, como lo confirmó el director de Impuestos Internos cuando asistió a la comisión investigadora de Exalmar. Esas inversiones fuera de Chile no significaron ningún ahorro tributario». (17)

Una vez más, Piñera miente de manera desvergonzada.

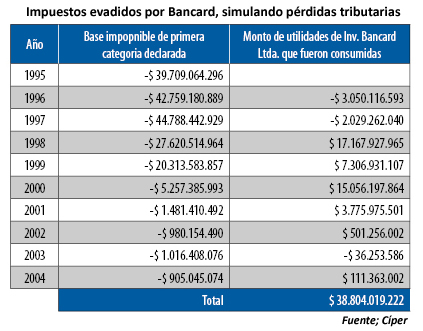

En primer lugar, y como ya está consignado, una de las razones del grupo económico Piñera para configurarse en una cascada de sociedades de inversión vinculadas entre sí a través de distintas participaciones en la propiedad, apunta precisamente al ahorro tributario, que para efectos de un candidato a la Presidencia de la República, es sinónimo de elusión, e incluso de evasión, toda vez que se trata de recursos que, en definitiva, se restan al patrimonio nacional.

Hay un ejemplo que lo ilustra con precisión. Cuando vendió su 26% accionario de Lan, a través de tres operaciones distintas, recaudó US$1.500 millones. Una de ellas consistió en vender la sociedad de inversión Axxion, propietaria de las acciones de Lan, al grupo Bethia, grupo controlador de Falabella. A continuación, un extracto de la entevista que le hizo la revista Qué Pasa a Juan Guillermo Agüero, director ejecutivo de Celfin y principal ejecutivo a cargo de la venta del paquete de Sebastián Piñera en la aerolínea:

«- ¿Por qué era preferible que se vendiera el paquete completo de Axxion con un director? Las críticas por la demora en la venta apuntaban a que Bancard prefería vender Axxion y no LAN directamente porque esa sociedad no paga impuesto a la ganancia de capital.

-La verdad es que comprar Axxion fue una imposición del comprador. Ellos sabían que si adquirían LAN tenían que ir a un remate en Bolsa, en donde competían con fondos internacionales y con las AFP. En cambio, si iban por Axxion era a través de una OPA, que finalmente es lo que harán.

-Pero también es el escenario ideal para Piñera porque ahora no tiene que pagar impuestos por esa operación…

-Efectivamente Axxion está acogido al beneficio de exención del impuesto a la ganancia de capital. Pero hay que consignar que Sebastián Piñera pagará más de $ 55 mil millones en impuestos. Son más de US$ 100 millones. Eso lo convierte en uno de los mayores contribuyentes como persona natural, no empresa, en la historia de Chile. Porque él está tributando en su sociedad de inversiones personal. Y esa sociedad está tributando más de US$ 100 millones. ¿Cuántos empresarios han pagado eso?». (18)