La situación de las pensiones en Chile no da para más. El sistema de ahorro privado forzoso, denominado capitalización individual, actualmente paga 1.120.000 pensiones de vejez, invalidez y sobrevivencia, con un monto promedio de $205.000, que con el aporte previsional solidario del Estado llega a $219.000.

{source}

<script async src=»//pagead2.googlesyndication.com/pagead/js/adsbygoogle.js»></script>

<!– Banner Articulos –>

<ins class=»adsbygoogle»

style=»display:block»

data-ad-client=»ca-pub-2257646852564604″

data-ad-slot=»2173848770″

data-ad-format=»auto»></ins>

<script>

(adsbygoogle = window.adsbygoogle || []).push({});

</script>

{/source}

En el reverso de la medalla, las AFP tiene invertidos US$31.000 millones en 10 bancos que operan en Chile y más de US$6.500 millones en 7 empresas del grupo Luksic; US$4.500 millones en 9 empresas del grupo Matte; US$1.850 millones, en Cencosud de Paulmann, y US$1.670 millones en AntarChile y filiales del grupo Angelini.

Las AFP tenían fuertes inversiones en el grupo Penta, en SQM y también en La Polar, antes de que los hechos por todos conocidos, las obligaran a «reducir posiciones», como se dice en la jerga de la «industria».

Los fondos que administran e invierten las AFP han consolidado la matriz productiva chilena, monoexportadora, rentista y con altos niveles de concentración.

Una matriz que se ha basado en pagar bajos salarios –50% trabajadores gana menos de $305.000– y presentar altos niveles de endeudamiento: once millones de chilenos endeudados y cuatro millones morosos.

Una matriz que permite obtener rentabilidades sobre patrimonio soñadas -sobre 20%- para muchos sectores productivos , como la Banca, la minería y las AFP.

Una matriz que opera sobre la base de la colusión, la evasión de impuestos y que financia campañas políticas transversalmente.

Una matriz que, recursivamente, le endosa a los trabajadores la responsabilidad de las bajas pensiones que reciben, y que por tanto les propone como «solución» aumentar su cotización mensual y prolongar su vida laboral.

El desastre de las pensiones

De las 336.000 pensiones de Vejez Edad que pagan las AFP por medio del sistema retiro programado, el 91% se encuentra por debajo de los $156.000, lo que equivale al 62% del Salario Mínimo nacional. Una auténtica catástrofe social, considerando que esta modalidad es la de mayor masividad en relación con el tipo de pensiones pagadas por el sistema privado.

El panorama se ve aún más oscuro para el futuro.

El 72% de los afiliados que tiene entre 60 y 65 años, y se encuentra al borde de jubilar, acumula menos de $30 millones en su cuenta individual, por lo cual puede autofinanciar pensiones menores a $150.000 mensuales.

La Comisión creada por la Presidenta Bachelet, que estudió el sistema de pensiones, más conocida como Comisión Bravo, calculó que la mitad de las personas que jubile entre 2025 y 2035 y que haya cotizado entre 25 y 33 años exclusivamente en las AFP, tendrá una tasa de reemplazo menor a 22%.

En otras palabras, una persona que en los últimos 10 años de su vida laboral registraba una remuneración imponible de $500.000, solo podrá autofinanciar una pensión menor a $110.000.

Los defensores del sistema de AFP, como es costumbre, para explicar tal catástrofe social, recurren a los argumentos de siempre: el problema es que los salarios de los trabajadores chilenos son bajos, se registran muchas lagunas previsionales, se cotiza poco y aumentó la esperanza de vida.

En otras palabras, la culpa no es de las AFP, sino del empedrado: los trabajadores, la demografía y los parámetros que utiliza el sistema desde 1981, es decir, baja tasa de cotización y una edad legal de jubilación baja y diferenciada, al decir de los genios de la «industria».

Por otro lado, las AFP sostienen que el 70% de las pensiones que pagan se explica por la rentabilidad que generan a través de su política de inversiones. Esto quiere decir que, sin esa rentabilidad, el 91% de las pensiones de Vejez Edad en Chile sería menor a $47.000.

A pesar de los bajos salarios, las lagunas y la baja de tasa de cotización, el año 2014 las AFP registraron ingresos por $7,1 billones (millones de millones) por concepto de cotizaciones de trabajadores principalmente y, en menor medida, por aportes del fisco para mejorar las bajas pensiones.

En el mismo año, se registró un gasto de $2,8 billones para pagar pensiones.

Esta relación entre ingresos y gastos ha sido la constante durante los últimos 25 años: el acumulado total indica que han ingresado $90 billones y se han gastado en pensiones $30 billones: o si se prefiere, por cada tres pesos que ingresan al sistema, sólo uno va a pago de pensiones, y dos quedan enredados en el sistema, compuesto de AFP’s y compañías de seguros, y en las empresas que reciben las inversiones de las AFP.

A la inversa, si Chile hubiese tenido un Sistema de Reparto en este período, entendido por un sistema donde el objetivo es pagar pensiones suficientes sobre la base de la relación entre ingresos y egresos del mismo, las pensiones pagadas al menos podrían haber sido el doble, quedando un importante excedente para financiar un fondo de reserva de pensiones.

La conclusión es obvia: las AFP no están cumpliendo el objetivo central de cualquier sistema de pensiones en el mundo, es decir, pagar pensiones suficientes para vivir una vejez con dignidad, aunque los ingresos que recaudan cada mes son 2,5 veces mayores que lo que destinan para pagar pensiones.

La vuelta de la tortilla

Entonces, ¿por qué Chile renuncia a tener un Sistema de Seguridad Social y mantener, luego de 35 años de funcionamiento, un sistema de seguridad individual que a todas luces no funciona, más bien un sistema de ahorro privado forzoso, como las AFP?

La respuesta es simple: el ahorro previsional de los trabajadores se ha transformado la principal fuente de financiamiento del modelo económico chileno, construido con las herramientas más delirantes de la ideología neoliberal.

Para demostrarlo, basta consignar que, actualmente, las AFP invierten más de US$31.000 millones en 10 Bancos que operan en Chile, de una forma tal que, sin que nadie les haya preguntado, los trabajadores chilenos, a través de sus cotizaciones, terminan financiando a los bancos de los grupos Luksic, Matte, Yarur, Saieh o de grupos multinacionales; bancos que les cobran tasas de interés anual del 20%, 30% e incluso el 40%, a esos mismos trabajadores, cuando el marketing los embauca con el crédito fácil.

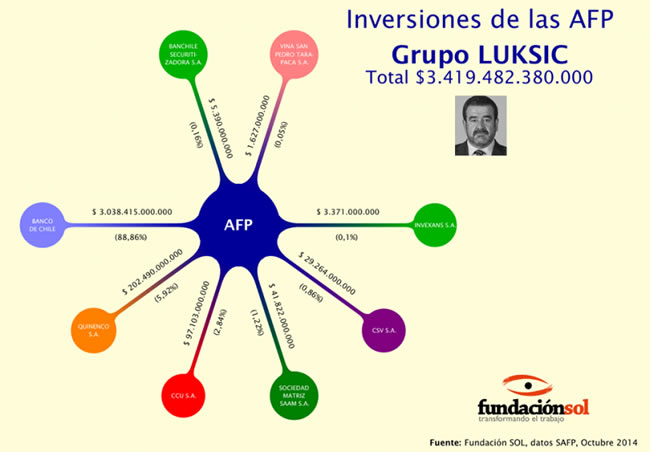

Respecto a los principales grupos económicos de Chile, las AFP invierten más de US$6.500 millones en siete empresas del grupo Luksic; US$4.500 millones en nueve empresas del grupo Matte; US$1.850 millones, a Cencosud de Horst Paulmann y le tocan a AntarChile y US$1.670 millones a Antarchile y filiales del grupo Angelini.

Inversión de las AFP en el grupo Luksic

Según el economista Gonzalo Durán, de la Función SOL, la inversión del sistema de AFP en Chile se destina a proveer de recursos al alto empresariado pues se prohíbe la inversión en empresas pequeñas:

«De acuerdo a los datos de la Superintendencia, hay 10 grandes empresas que tienen más de US$ 15 mil millones en capital que provienen de las AFP y 10 Bancos con más de US$ 28 mil millones. Es decir, 20 corporaciones acumulan recursos en base a los ahorros de los trabajadores equivalentes al Producto Interno Bruto (PIB) de Bolivia y de Honduras juntos. Un negocio a todas luces redondo para los grandes grupos económicos. Por ejemplo, en el caso de Cencosud (dueños de Jumbo, Santa Isabel, Easy entre otros), a mayo de 2013, un 18,2 % del total de sus acciones está en manos de las AFP, porcentaje que en 2012 llegaba a un 15,6 %».

El Centro de Estudios de Desarrollo Alternativo, CENDA) mantiene actualizado cada mes los Indices de la Actividad Económica Interna. Una de las variables es la recaudación mensual de las AFP y cuánto pagan en pensiones. El economista Manuel Riesco, integrante de Cenda, señala:

“Cada mes cotizan unos 5,7 millones de personas en promedio. Si cruzamos ese dato con el sueldo imponible promedio (700 mil pesos) tienes el dato del total de asalariados de Chile. Como las AFP descuentan el 12,5% a cada salario, el cálculo da que todos los meses a las AFP le entran 500 mil millones de pesos. Al mismo tiempo, la Superintendencia de Pensiones también lleva un registro de las pensiones pagadas, las que bordean 1.133.000 pensiones (mes de mayo). Estas tienen un monto promedio ponderado, lo que da el monto de lo que pagan en pensiones: 208 mil pesos por persona (7,87 UF).

Es decir, si al total de cotizaciones le restas el total de lo que pagan las Compañías de Seguro y las AFP, el resultado muestra que cada mes las AFP tienen un excedente de 300 mil millones.De este excedente, la mitad se lo embolsan las propias AFP y la otra mitad se la traspasan a los grandes grupos financieros en forma de préstamo o capital accionario. Esto genera excedentes que las AFP no van a devolver jamás”.

{source}

<script async src=»//pagead2.googlesyndication.com/pagead/js/adsbygoogle.js»></script>

<!– Banner Articulos –>

<ins class=»adsbygoogle»

style=»display:block»

data-ad-client=»ca-pub-2257646852564604″

data-ad-slot=»2173848770″

data-ad-format=»auto»></ins>

<script>

(adsbygoogle = window.adsbygoogle || []).push({});

</script>

{/source}

Las AFP y el mercado de capitales

¿Renunciarán los grupos Luksic, Matte o Paulmann a esta inyección de capital permanente, cautiva y de bajo costo, que sostienen a través de las cotizaciones de los trabajadores vía AFP? ¿Cederán esta tremenda cuota de poder que les otorga la financiarización de las pensiones?

La historia y la esencia del capitalismo indican que no. Cuando el capital obtiene ciertos privilegios, en poco tiempo los presenta como derechos adquiridos y los naturaliza utilizando los aparatos que controla y produce en la superestructura –medios de comunicación, publicidad, centros de pensamiento, consultores a pedido–, como si fuera parte constitutiva del acervo cultural de la sociedad.

Por ello, ante cualquier amenaza que se presente y que ponga en riesgo la continuidad de esta gallina de los huevos de oro, el mensaje será el mismo de siempre:

“No hay otro camino posible, el único sistema viable son las AFP”.

A pesar de que en el 95% de los países del mundo existe un sistema de reparto puro o mixto, se dirá, sin citar ninguna referencia académica, que todos están “quebrados”, o que están «en retirada».

Mentirán siempre porque lo que está en juego en la discusión es el modelo económico mismo, el actual patrón de acumulación. Por tanto, el sistema de AFP es una de las principales trincheras del neoliberalismo estratégico, la que defenderán con toda la sangre que sea necesaria, literalmente.

El premio es el enorme capital que administran las AFP, el cual proviene principalmente de los ahorros de quienes trabajan y cotizan, monto que fluctúa en torno a los US$167.000 millones, equivalentes a cerca del 70% del PIB.

La magnitud del monto impone una escalada de inversión, al precio de transformarlo progresivamente en capital ficticio, con límites de riesgo cada vez más relajados.

De hecho, el 11 de mayo pasado se presentó en la Cámara de Diputados un proyecto de ley para ampliar la «cartera» de activos alternativos en que pueden invertir las AFP, como parte de un paquete de propuestas del gobierno para incentivar la productividad.

Los «activos alternativos» consisten en titulaciones de deuda, activos inmobiliarios, bonos de fondos de inversión y concesiones de infraestructura, entre otros. Según la Cartera de Inversiones Desagregada de Fondos de Pensiones que publica la Superintendencia de Pensiones, los ahorros de los trabajadores chilenos se destinan sobre todo para la “financiarización” de los grupos económicos, es decir, la inyección de recursos frescos a estos, lo que representa un 7,8% de las ganancias del comercio de capitales chilenos.

Por contra, el 42,6% de los fondos está invertido en el extranjero, cifra que disminuyó respecto del año pasado, principalmente porque la situación internacional provocó fuertes pérdidas para todos los fondos. Para invertir fuera de Chile, las AFP usan mayoritariamente los fondos mutuos o de inversión extranjeros.

De otra parte, tres compañías aseguradoras de Estados Unidos controlan el 75% de los activos de los fondos chilenos: Principal, Metlife y Prudential controlan las AFP Cuprum, ProVida y Habitat, respectivamente.

Inversión de las AFP en grupos económicos

El fondo de pensiones es un patrimonio independiente del patrimonio de las AFP. Eso quiere decir que los fondos son propiedad de cada uno de los afiliados al sistema, en la fracción que le corresponde.

Sin embargo, las administradoras deciden dónde y cómo invertir los ahorros de los afiliados, sin que éstos puedan no ya opinar, si no tan solo conocer la eficacia de esa labor o el destino de los fondos.

En la crisis de 2008, el fondo de pensiones perdió alrededor del 30% de los ahorros del año, unos US$ 30 mil millones. Los defensores del sistema arguyen que esa pérdida se reestableció con los flujos de 2010 y 2011. Una mentira estadística, porque a esa cifra de recuperación nominal hay que restarle la pérdida neta de US$ 12 mil millones, para establecer la pérdida real; es decir, la «destrucción de riqueza», que por cierto pagan los afil(i)ados.

Por lo demás, las pérdidas se han seguido repitiendo. Entre abril y septiembre de 2011 los Fondos de Pensiones perdieron más de US$ 25 mil millones de dólares, suma cercana a la mitad del Presupuesto de Chile de 2011 y que equivale a más del 17% de los fondos totales acumulados.

Una de las características de las inversiones de las AFP en el sistema financiero, es que las pérdidas se cargan íntegras a los fondos de pensiones, mientras las AFP y las empresas donde invierten, presentan utilidades.

Otra características es que dichas pérdidas no generan efectos ni responsabilidad alguna para las AFP, pues el sistema está basado en el supuesto de que las oscilaciones, tanto positivas como negativas, hacen parte de libre juego del mercado.

Las inversiones de las AFP son transversales. Su contraparte está conformada, de una parte, por los grupos económicos chilenos, y por otra, de capitales extranjeros, principalmente españoles, holandeses y norteamericanos. En no pocos casos, ambos intereses aparecen imbricados.

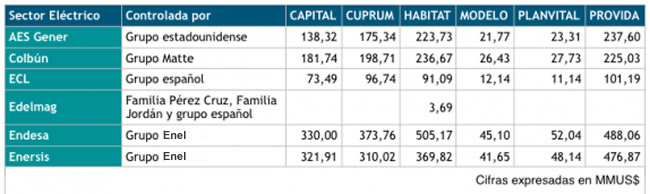

Sector eléctrico

En el caso del sector eléctrico, la mayoría de las compañías son controladas por capitales extranjeros, empresas españolas, italianas o estadounidenses. La italiana Enel, controladora de Endesa y Enersis, tiene participación casi monopólica, y por tanto concentra, por lejos, la mayor inversión de las AFP en el sector.

Se registran participaciones menores de empresarios chilenos a través de diversas filiales.

Es el caso de AES Gener, del que depende el proyecto Alto Maipo, donde el Grupo Luksic participa con un 40% de la propiedad. Otro caso es Edelmag -nombre corto de Empresa Eléctrica de Magallanes-, que tiene mayoritariamente capitales chilenos, que corresponden a la familia Pérez Cruz y la familia Jordán, todo esto a través de una intrincada red de sociedades que son dueñas unas de otras.

El Grupo Matte es el segundo holding económico de mayor riquezas en el país, muy diversificado en distintas áreas. A través de Minera Valparaíso S.A. son sueños del 34,97% de Colbún.

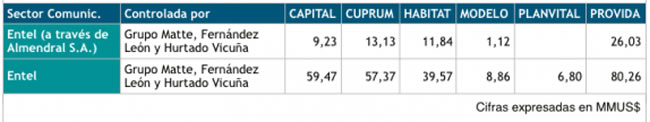

Sector telecomunicaciones

En esta área, sólo la compañía Entel tiene inversiones por parte de las Administradoras de Fondos de Pensiones. Solamente Planvital no participa en uno de estos vehículos financieros, pero el resto transversalmente apuesta por el negocio que lidera la familia Matte junto a los Fernández León y Hurtado Vicuña.

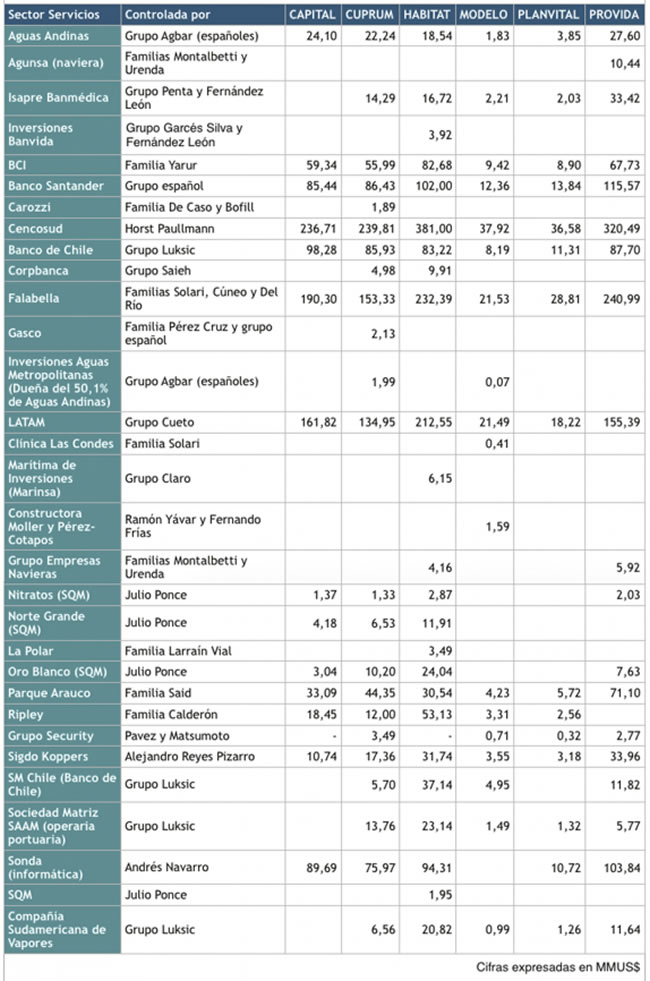

Sector servicios

En esta área es donde más inversiones han hecho las AFP, en algunos casos solo una administradora y en otros todas. Acá nuevamente el Grupo Luksic es el más beneficiado, a través de distintas marcas, sociedades y compañías.

En las empresas de Andrónico Luksic son al menos cuatro AFP que tienen puestos sus recursos allí. Solamente Capital y Planvital decidieron no participar en algunas de esas compañías. El resto de las empresas tienen nombres que se repiten, que son conocidos y muy transversales en las inversiones que reciben por parte de las AFP.

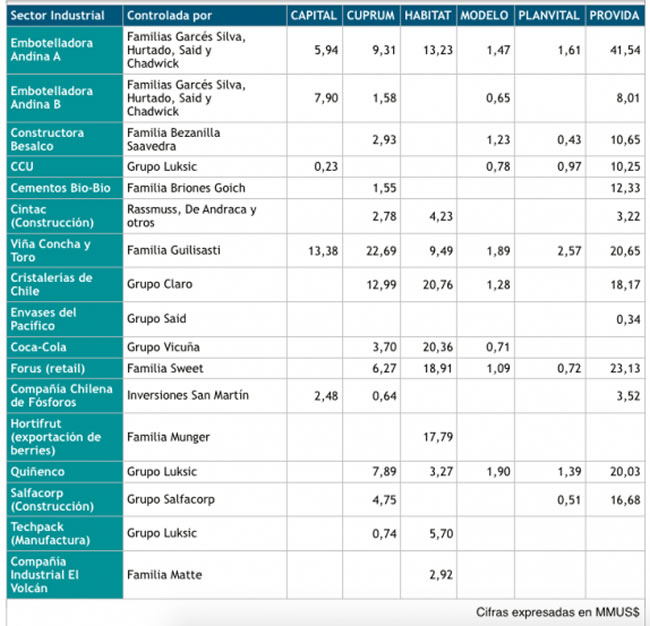

Sector industrial

Nuevamente se repite el nombre del Grupo Luksic en esta lista, tres veces, y el de la familia Hurtado en dos oportunidades. También se repiten los Matte y aparece el Grupo Claro.

A diferencia de los casos anteriores, en este sector no son transversales las inversiones de las AFP. Sólo en Viña Concha y Toro y Embotelladora Andina hay inversiones de las seis administradoras; las restantes AFP invierten a dedo en distintas empresas, que están presentes en cada momento de nuestro día.

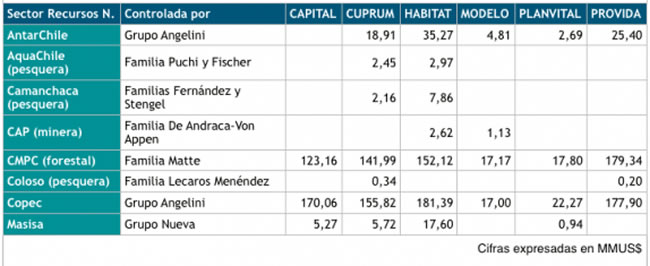

Recursos Naturales

En este apartado destaca el Grupo Angelini, llevándose la mayor parte de las inversiones por parte de las seis AFP, tanto a través de AntarChile (pesca) como de Copec (combustibles). También se vuelve a repetir el Grupo Matte a través de la poderosa CMPC (La Papelera), la segunda que se lleva la mayor cantidad de inversiones en el sector de recursos naturales.

Relaciones peligrosas

Las AFP han invertido ingentes recursos de los afil(i)ados en empresas que hoy cabalgan la cresta de la ola de la corrupción.

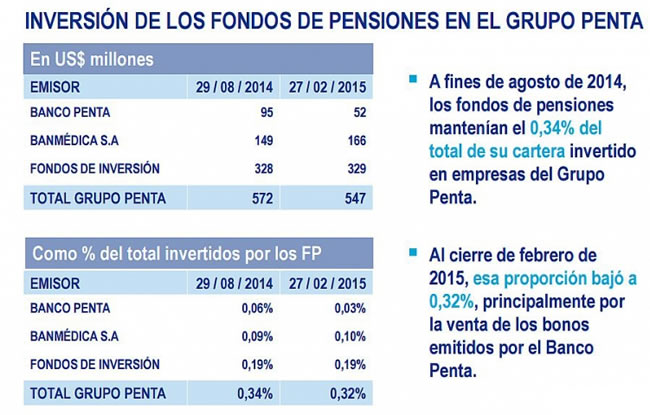

En el caso del Grupo Penta, controlado por Carlos Alberto Délano y Carlos Eugenio Lavín, y formalizados por delitos tributarios, las AFP tenían inversiones muy diversificadas.

Según un informe de la Superintendencia de Pensiones, a marzo de 2015:

«Se observa que las AFP han tomado una actitud conservadoras, disminuyendo la inversión de los fondos de pensiones en empresas Penta».

Agregó que el 60% del total del dinero en activos de las compañías corresponden a fondos de inversión, cuyos montos invertidos se han mantenido estables, y concluyó:

«Las AFP no estarían renovando los contratos cuando estos vencen, lo que habría comenzado a ocurrir en enero».

En las empresas Penta, las AFP tenían invertidos 547 millones de dólares, equivalente a 0,32 por ciento del total de los fondos. El 60 por ciento de las inversiones de los fondos de pensiones en empresas Penta se concentra en fondos de inversión, monto que se ha mantenido estable desde mediados de 2014

Según cifras de la Asociación de Fondos Mutuos, las carteras que opera el holding han perdido desde agosto de 2014, cuando estalló el caso, y, especialmente, hasta el 10 de marzo pasado -segundo día hábil desde que se conoció la prisión preventiva de los controladores- un patrimonio promedio, aportado por clientes, de U$94,7 millones, reportando así una caída del 39,2% en los dineros que administran a terceros.

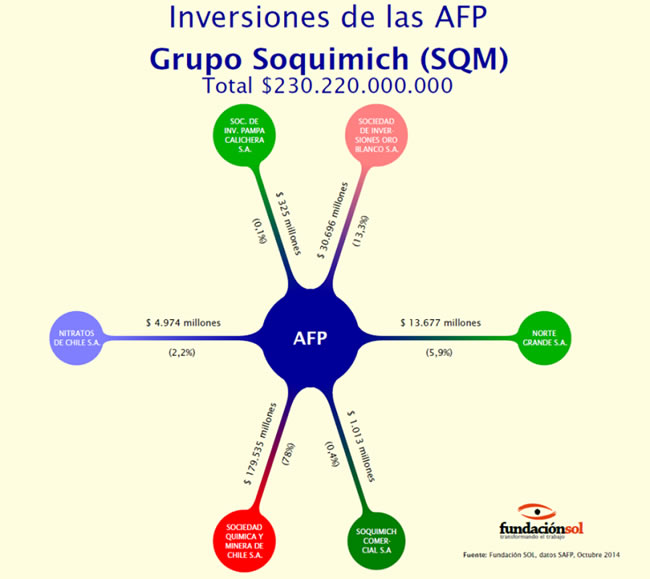

No muy distinto es el caso de SQM

Las AFP tienen inviertidos $230 mil millones de las cotizaciones de los trabajadores en seis sociedades pertenecientes al grupo Soquimich (SQM) investigado por el caso cascadas; por cohecho y delitos tributarios.

Las AFP sostienen un 4,66% del paquete accionario de la firma controlada por Julio Ponce, y la tenencia al 27 de febrero de 2015 implicaba un 1,03% del total de dinero invertido por fondos de pensiones en acciones chilenas, lo que ubica a SQM en el puesto 17 de mayor exposición a la bolsa local.

En febrero, los gestores de fondos de pensiones habían hecho una desinversión neta (más ventas que compras) de $930 millones en papeles de SQM, mientras que en los últimos doce meses la desinversión fue de casi $50.000 millones.

En el caso del sistema de fondos mutuos, la exposición es menor. Poseían al 27 de febrero $4.139 millones, un 0,64% del total invertido en acciones chilenas. La tenencia en papeles de SQM los dejaba en ese momento en control del 0,16% de la firma.

Las AFP tenían a finales de febrero de 2015, 5,6 millones de acciones de SQM-B, lo que equivalía a una tenencia de casi $90.000 millones.

A principios de marzo, esos 5,6 millones de acciones equivalen a $66.047 millones, un 26% menos que el 27 de febrero; es decir, una pérdida neta de $24 mil millones.

Sólo en el llamado “Caso Cascadas» las pérdidas de los fondos alcanzaron un rango entre US$ 31 millones y US$ 44 millones, según un informe de la Superintendencia de AFP, con el siguiente detalle: Habitat US$11,5 millones, Provida US$7,7; Capital US$6,5 millones y Cuprum US$5 millones.

Caso La Polar

Un perjuicio patrimonial de 8,3 millones de UF —unos US$ 350 millones— fue la pérdida que afrontaron tres AFPs, Habitat, Cuprum y Plan Vital, a raíz del caso La Polar, según un peritaje realizado en el marco del juicio que entablaron estas tres administradoras por dicho suceso.

El peritaje abarcó pérdidas de valor entre mayo de 2011 y febrero de 2014, y consideró tres grandes aspectos en su análisis: los montos invertidos por las AFP en bonos y acciones de La Polar; los perjuicios tras desencadenarse el problema de las repactaciones unilaterales; y la actuación de la auditoria PwC, en el sentido de si con la información en su poder pudo advertir al mercado de la real situación del retailer, en torno a las prácticas usadas por la empresa en las deudas de los clientes morosos y la consecuente «evasión» del sistema de provisiones de la deuda morosa.

En su conclusión final, el peritaje considera las valorizaciones y pérdidas de valor experimentadas por los instrumentos —bonos y acciones— desde el cierre del mes de mayo de 2011 hasta el cierre de febrero de 2014, el mes de la demanda ingresada al tribunal.

«Dichos documentos, después de estar valorizados en 4.056.501 UF, al 31 de mayo de 2011, a la fecha de la interposición de la demanda este activo está valuado en 355.389 UF, determinando un menor valor o detrimento patrimonial de 3.701.112 UF», dice el escrito.

En el caso de los bonos, como las AFP tenían al 31 de mayo de 2011 5.251.327 UF, y a la fecha de presentación de la demanda estos documentos estaban valorizados en 580.574 UF, la pérdida o perjuicio patrimonial es de 4.670.752 UF según el informe.

«Según lo anterior, sumando las inversiones en acciones y bonos de Empresas La Polar que las AFP mantenían al 31 de mayo de 2011, experimentaron una pérdida de valor estimada de 8.371.865 UF determinando a la fecha de cierre del mes en que las AFPs interpusieron demanda», resume el texto que incluye un desglose por administradora previsional y por fondo. La que más pierde es Cuprum.

Esta cifra es mayor en unos US$ 100 millones respecto del monto que inicialmente estimaron las AFPs al interponer la demanda por US$ 260 millones, aunque dicha acción explícita que el tribunal puede estimar otras fórmulas de cálculo».

Estos tres casos presentan varios factores en común:

– Las pérdidas fueron cargadas íntegramente al fondo de pensiones, sin causar pérdidas patrimoniales ni a las AFP ni a las empresas donde estabaqn invertidos los fondos.

– En los tres casos la fiscalización del supervisor fue ex post, y en todos ellos, se limitó a constatar el fenómeno, y a defender el sistema.

– Y en los tres, la Superintendencia de Pensiones, además de no tomar medida alguna contra las AFP que incurrieron en pérdidas, se dedicó a convencer a los afiliados de que no se cambiaran de los fondos más riesgosos, con el argumento de la recuperación en el largo plazo.

Y en este punto, ya podemos cerrar el círculo. La explicación de todos estos absurdos, radica en lo siguiente, según el economista Gonzalo Durán,

“El objetivo de las AFP no es garantizar pensiones dignas, sino generar un mercado de capitales, cifra que hoy supera los US$ 167.000 millones, gracias al ahorro forzoso de los trabajadores y a un sistema de inversiones que privilegia al sector de las grandes empresas. y al sistema financiero internacional. Las bajas pensiones, por lo tanto, no fueron un ‘error de implementación’ sino una parte esencial del diseño original».

En otras palabras, no hay solución dentro del actual esquema. Para mejorar las pensiones es necesario cambiar a un sistema de seguridad social basado en la solidaridad social y en el principio de que los activos financian a los pasivos, vale decir, regresar a un sistema de reparto.

Pero para eso, primero hay que derrotar políticamente al neoliberalismo, un objetivo político de nivel superlativo, que exige decisión y unidad de acción de todos los que están contra el sistema de capitalización individual, materia de otro análisis.