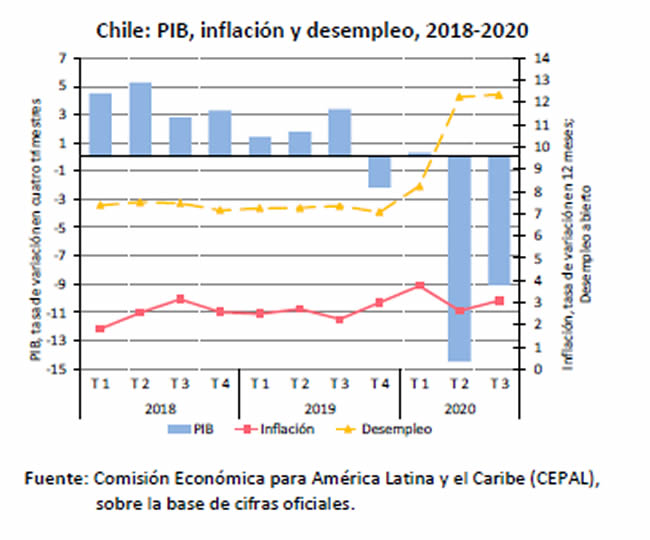

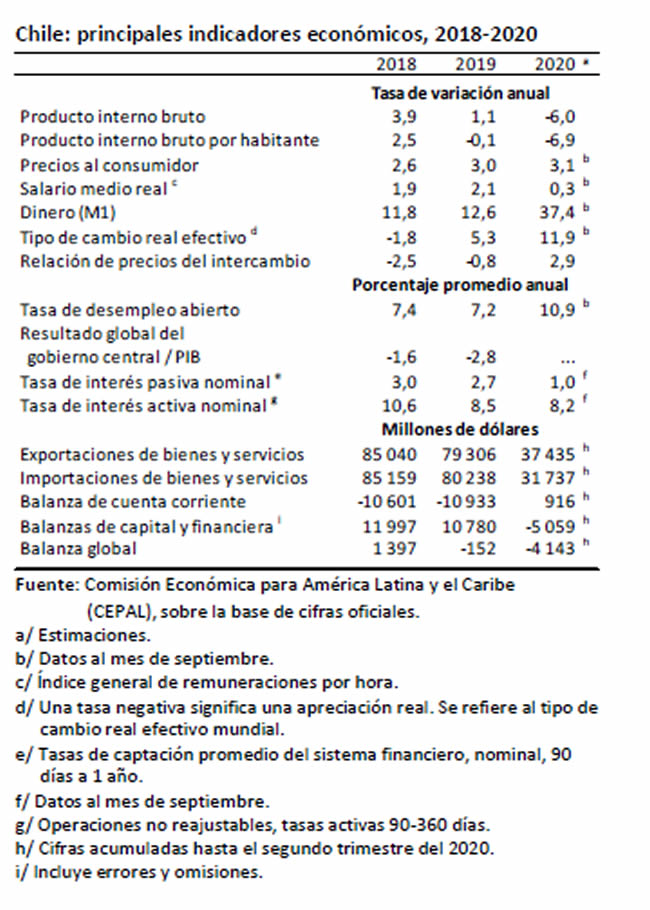

De acuerdo al Balance Preliminar de las Economías de América Latina y el Caribe 2020, de la CEPAL, Chile enfrenta una de las peores crisis económicas de su historia, con una contracción de la actividad que el informe estima en torno al 6%.

La caída del producto debido a la crisis social que se inició en el último trimestre de 2019 continuó con el debilitamiento de la actividad económica en los primeros meses de 2020.

El cierre de fronteras, prolongadas cuarentenas y la suspensión de ciertas actividades económicas para controlar el avance de la enfermedad por coronavirus (COVID-19) se han traducido en la caída de la demanda interna, un menor nivel de producción y el aumento del desempleo.

Para enfrentar esta situación, el Gobierno puso en marcha medidas económicas dirigidas a apoyar el ingreso de los hogares, proteger el empleo y brindar alivio económico a empresas afectadas por la pandemia.

Por su parte, el banco central ha dispuesto medidas convencionales y no convencionales para aportar liquidez a la economía y dar estabilidad al sistema financiero. Las débiles demandas externa e interna se han reflejado en el comercio exterior, que presenta caídas de las exportaciones y las importaciones.

A partir del cuarto trimestre se observa una incipiente recuperación de la actividad debido al retiro gradual de las medidas sanitarias y como efecto de las medidas económicas. Para 2021 se proyecta un crecimiento del PIB del 5%.

La irrupción del COVID-19 creó un nuevo escenario fiscal para el gobierno central, al producirse una caída real del 10,6% de los ingresos totales y un aumento real del 11,4% del gasto total en comparación con los valores de 2019.

De esta forma, en un marco de caída del PIB, el déficit fiscal pasará del 2,8% del PIB en 2019 al 8,2% del PIB en 2020. Se estima que los ingresos tributarios presentarán una caída de un 13,6% real como consecuencia de la menor demanda interna y de los beneficios tributarios establecidos para ayudar a familias y empresas durante la crisis.

Las medidas adoptadas por el Gobierno para dar respuesta a las necesidades derivadas de la pandemia se han traducido en un incremento del gasto fiscal, que ha sido financiado a través de reasignaciones en el presupuesto, recursos del Fondo de Estabilización Económica y Social, venta de activos del tesoro público y aumento de la deuda pública (interna y externa), que se estima será del 33,7% del PIB en 2020.

Se espera que la deuda continúe creciendo de forma transitoria hasta 2025, cuando alcanzaría un valor equivalente al 44,1% del PIB (1).

Debido a la crisis sanitaria, económica y social generada por la pandemia, el Gobierno creó un Plan Económico de Emergencia enfocado en tres ejes: protección de los empleos y los ingresos laborales, aporte de liquidez para las empresas y apoyo a los ingresos de las familias.

Entre las medidas implementadas destacan la Ley de Protección al Empleo, el Ingreso Familiar de Emergencia (IFE), la entrega del Bono de Emergencia COVID-19 y la ampliación de garantías estatales para créditos a pequeñas empresas.

Con el objetivo de reactivar la economía, en junio se acordó un plan de recuperación, que se enfoca en dar incentivos a la contratación de empleo, aumentar la inversión pública y privada, brindar apoyo a las pequeñas y medianas empresas (pymes) y simplificar trámites para nuevos proyectos.

El costo total de este plan es cercano a US$ 30.000 millones, lo que equivale a un esfuerzo fiscal del 11,7% del PIB.

En materia de política monetaria, el banco central ha tenido como objetivos proveer liquidez, estimular el crédito a sectores productivos y dar estabilidad al sistema financiero. Para ello ha recurrido a medidas convencionales, como la disminución de la tasa de interés de política monetaria, que redujo en dos ocasiones hasta dejarla en un 0,5%, y la recompra de títulos de deuda del banco.

Sin embargo, la magnitud de la crisis ha llevado al banco central a intensificar sus acciones a través de medidas no convencionales, como la Facilidad de Crédito Condicional al Incremento de las Colocaciones (FCIC), la compra de bonos bancarios, la ampliación de colaterales elegibles para operaciones de liquidez y la modificación de las normas de encaje.

Por otra parte, el banco central firmó acuerdos de financiamiento internacional con el Banco Popular de China, la Reserva Federal de los Estados Unidos y el Fondo Monetario Internacional (FMI).

Como resultado de estas medidas, las tasas de interés de colocación y de captación han disminuido, mientras que los agregados monetarios han aumentado.

Los programas para facilitar el crédito a empresas redundaron en un aumento del crédito comercial, debido a la necesidad de las empresas de mantener flujos de caja y capital de trabajo, así como pagar deudas a proveedores y bancos. En consecuencia, el promedio del crédito comercial entre abril y julio creció un 17% con relación al mismo período de 2019.

Por otra parte, el crédito hipotecario se ha mantenido relativamente estable, mientras que el crédito de consumo ha disminuido.

Después de la aprobación por parte del Congreso de una ley que permite el retiro de un 10% de los ahorros previsionales, el banco central implementó una serie de normas para preservar la estabilidad financiera ante la liquidación de activos por parte de las administradoras de fondos de pensiones (AFP).

A comienzos de diciembre se promulgó la ley que permite un segundo retiro de fondos de los ahorros previsionales.

El tipo de cambio nominal ha presentado una alta volatilidad en 2020, ocasionada por la irrupción de la pandemia en el mundo, el aumento del precio del cobre, el posterior rebrote del COVID-19 en Europa, el retiro de fondos previsionales y acontecimientos políticos locales e internacionales.

Al inicio del año el tipo de cambio era de 749 pesos por dólar y alcanzó en marzo un máximo de 867 pesos por dólar. A partir de ese mes se observa una tendencia a la apreciación, con la mencionada volatilidad dentro del período, hasta que se llegó en noviembre a 770 pesos por dólar.

En el acumulado al tercer trimestre de 2020, la cuenta corriente de la balanza de pagos presentó un superávit del 1,3% del PIB, lo que contrasta con el déficit del 4,0% del PIB registrado en el mismo período de 2019.

La balanza de servicios presentó una disminución de su déficit, con caídas de las exportaciones y las importaciones de servicios de viajes y transporte, como consecuencia del control de fronteras. Chile recibió hasta el tercer trimestre 6.974 millones de dólares de inversión extranjera directa, que se concentró en el primer trimestre.

La venta de títulos de deuda del Gobierno y títulos de renta por parte de las AFP explica el saldo negativo de la inversión de cartera neta.

Aunque la balanza de bienes presenta un superávit, tanto las exportaciones como las importaciones han disminuido en el acumulado hasta octubre y presentan caídas interanuales de US$ 968 millones y US$ 10.855 millones, respectivamente.

La disminución de las exportaciones agrícolas, silvícolas e industriales no fue compensada por el aumento de los envíos mineros. En cuanto al cobre, principal exportación de Chile, los envíos al exterior tuvieron un crecimiento interanual del 6,8% hasta octubre.

Si bien el precio promedio del cobre entre enero y noviembre de 2020 fue similar al promedio de 2019 (US$2,7 por libra), una mejora de los resultados económicos de China, la caída de inventarios y la depreciación del dólar han redundado en que el precio del metal rojo bordee en diciembre los US$3,5 por libra, el mayor precio en siete años.

En cuanto a las importaciones, se han producido disminuciones en todos los usos económicos, aunque las mayores caídas corresponden a los bienes de consumo, principalmente los bienes duraderos.

El nivel de reservas internacionales bordea los US$39.000 millones, casi 1.500 millones de dólares menos que a fines de 2019, debido principalmente al retiro de depósitos en moneda extranjera por parte de la banca como resguardo durante la crisis económica.

El endeudamiento del Gobierno y de las empresas no financieras elevó la deuda externa al tercer trimestre en US$7.400 millones, con lo que quedó en un total de US$205.520 millones.

El control del COVID-19 por medio de cuarentenas, reducción de la movilidad y restricción al funcionamiento de servicios que requieren de contacto presencial ha tenido como consecuencia la caída tanto de la demanda interna como de la oferta.

A partir de marzo el Índice Mensual de Actividad Económica (IMACEC) ha presentado variaciones interanuales negativas y en mayo alcanzó un máximo del -15,5%. A partir de junio las caídas han sido menores y en septiembre la variación llegó a un -4,8%.

El consumo y la inversión han presentado al tercer trimestre caídas interanuales del 8,8% y el 18,5% respectivamente.

La incertidumbre respecto a posibles rebrotes del COVID-19 y nuevas manifestaciones sociales que conlleven violencia ha retrasado las decisiones de inversión.

Desde octubre se observa un aumento del consumo, como resultado del retiro gradual de las medidas sanitarias y un mayor ingreso monetario debido a los bonos entregados por el Gobierno y el retiro del 10% de los ahorros en las AFP.

La reactivación ha diferido según el sector productivo del que se trate. Ha habido avances en sectores primarios, el comercio y la manufactura. La construcción inmobiliaria y de obras por parte del sector público ha suplido en parte la postergación de la construcción privada.

Los sectores del turismo, los restaurantes, la cultura y el entretenimiento han visto relegada su recuperación por más de un año, en un principio debido a la crisis social y luego por la pandemia.

El aumento de la disponibilidad de recurso hídrico como consecuencia de las mayores lluvias dio alivio al sector agrícola, pero no ha sido suficiente para evitar la caída de la producción del sector.

Como resultado de la debilitada actividad económica, se redujo la presión sobre los precios desde marzo, con lo que la inflación estuvo por debajo de la meta del banco central en el período comprendido entre mayo y agosto. El aumento del consumo ha ido elevando la inflación, que alcanzó un 3% en octubre.

La evolución de los precios ha sido dispar entre los diferentes bienes y servicios. Mientras que las tarifas se han reducido en el caso de los servicios que requieren el contacto personal, se han observado mayores precios en productos y servicios que han enfrentado aumentos de su demanda, caída de sus inventarios o aumento de costos por la implementación de medidas de higienización o por problemas logísticos en la producción.

El aumento del desempleo y la caída de los ingresos de las familias son una de las mayores consecuencias económicas y sociales del COVID-19.

De acuerdo con el último dato disponible, se estima una tasa de desempleo del 11,6% en el trimestre agosto-octubre. Se debe considerar que esta tasa sería mayor (superior al 20%) si no fuera por la Ley de Protección al Empleo, que permite mantener el vínculo laboral de los trabajadores con la empresa durante la suspensión de las actividades económicas.

Más de 700.000 trabajadores han presentado solicitudes para acceder a este beneficio.

El mes de octubre marca una estabilización del mercado laboral, con la disminución de los despidos, la progresiva reinserción de trabajadores suspendidos y nuevas contrataciones. Este último punto se ha visto favorecido por el subsidio al empleo establecido en septiembre por el Gobierno.

Para 2021, la CEPAL estima un crecimiento del 5%, como resultado de un incremento del consumo y un aumento, aunque en menor medida, de la inversión, que se destinará a la renovación de infraestructura, maquinarias y equipos más que a nuevos proyectos.

Se espera un crecimiento de las exportaciones de servicios de transporte y turismo a medida que las restricciones a la movilidad internacional se reduzcan.

El aumento de la demanda interna se traduciría en un alza de las importaciones de bienes duraderos y de capital.

Por otra parte, la reactivación del empleo tardaría más que la recuperación de la actividad.

Se espera que la inflación se mantenga alrededor del 3%.

Nota:

(1) Véase Dirección de Presupuestos del Ministerio de Hacienda, Informe de Finanzas Públicas: Tercer Trimestre 2020, Santiago, octubre de 2020 [en línea] https://www.dipres.gob.cl/598/articles-210554_Informe_PDF.pdf.