La guerra comercial entre China y Estados Unidos, iniciada el 5 de julio pasado, tendrá serias consecuencias en la de suyo atribulada economía global. Para economías enteramente abiertas, como la de Chile, dichas consecuencias son inevitables, si bien pueden adoptar cursos imprevisibles.

A modo de ejemplo, en medio de las actuales tensiones comerciales entre las dos mayores potencias económicas mundiales, la inversión extranjera directa (IED), flujo indispensable para mantener la actividad económica en un modelo primario-exportador, como el de Chile, experimentó una baja del 48% en 2017, según el informe anual de la CEPAL, dado a conocer hoy.

Los siguientes artículos exponen amplios antecedentes sobre las causas y consecuencias de la guerra comercial entre Estados Unidos y China, en rigor contra el resto del mundo.

Guerra Comercial y Depresión

por Michael Roberts (*)

El 5 de julio fue una fecha límite para la economía global. El gobierno estadounidense de Trump empezó a aplicar aranceles comerciales a las importaciones desde China por más de 34 billones de dólares .

Y Beijing está preparando a una cantidad similar en represalia.

Si sumamos a estas medidas el montón de aranceles y contra- aranceles que aumentan en el Atlántico y América del Norte producto de las guerras económicas que ha lanzado Trump las cifras superarán los US$ 100 mil millones de dólares , hasta hoy.

Y esto es solo el comienzo. La escalada de esta guerra comercial podría fácilmente superar el billón de dólares, es decir el 1.5% del PIB global. Sería equivalente a una cuarta parte, o más, del comercio total del mundo el año pasado (unos US US$3.9 billones de dólares) y, al menos el 6% del comercio mundial de mercancías (por valor de US$17.5 billones en 2017, según la Organización Mundial del Comercio).

Los USUS$34 mil millones en importaciones chinas que serán sometidas a tasas impositivas, por Trump, son más o menos equivalentes a un mes de las importaciones procedentes del gigante de Asia.

Se aplicará un impuesto de importación del 25% a 818 productos, que van desde calderas de agua y tornos hasta robots industriales y automóviles eléctricos. A cambio, Beijing aplicará una tasa similar en una lista que incluye soja, mariscos y petróleo crudo.

Ambos países también han emitido más listas de productos que afectaría a unos US$ 50 mil millones en cada lado.

Enfurecido por las represalias de China, Trump ha ordenado que se imponga otro 10% en los aranceles (otros USUS$ 200 mil millones en importaciones) y además ha amenazado con aumentar la cifra en US$200 mil millones más. A lo que Pekín ha prometido una respuesta equivalente .

Las importaciones estadounidenses desde China fueron por US$505 billones de dólares el año pasado, mientras que las exportaciones estadounidenses a China alcanzaron los US$130billones. Por lo tanto, unos aranceles equivalentes a US$450 billones prácticamente barrerá con gran parte de las importaciones estadounidense desde China.

Las auto-guerras comerciales de Trump podrían valer incluso más de US$ 600 billones de dólares. En una entrevista televisada el domingo, el presidente Trump calificó su plan para imponer aranceles a los automóviles importados como parte de las medidas de seguridad nacional de los Estados Unidos.

Esta visión es sin duda la forma en que también ve esta guerra comercial la Unión Europea. Según datos oficiales, EE. UU. importó US$192 mil millones en automóviles y camionetas en 2017 y otros US$143 mil millones en repuestos por un total de US$ 335 mil millones.

Luego está el NAFTA. Los EE. UU. comercian más con Canadá y México (US$1,1 billones), que con China, Japón, Alemania y el Reino Unido combinados. Trump está tratando de renegociarlo justo ahora que México ha elegido a Andrés Manuel López Obrador, un presidente nacionalista de izquierda.

Trump parece creer que las tasas automotrices le darán influencia sobre la UE y Japón en las negociaciones comerciales, así como sobre Canadá y México en las conversaciones sobre un nuevo Acuerdo de Libre Comercio de América del Norte. Trump está presionando para forzar la capitulación de estos países. Por esa razón, EE. UU., podría imponer aranceles del 20% sobre algunas o todas estas importaciones.

Luego está el FART. Trump está planeando un proyecto de ley a través del Congreso, llamado Fair and Reciprocal Tariff Act (FART para abreviar). El FART permitiría a Trump abandonar las reglas arancelarias de la Organización Mundial del Comercio, otorgándole autoridad para:

– cambiar unilateralmente los acuerdos arancelarios con ciertos países, abandonar las normas comerciales centrales de la OMC,

– terminar el principio de «nación más favorecida» que impide que los países establezcan tipos arancelarios diferentes en los acuerdos de libre comercio ( tipos arancelarios consolidados), y

– finiquitar los límites arancelarios que cada país miembro de la OMC ha acordado previamente.

En resumen, le daría a Trump la autoridad para iniciar una guerra comercial sin supervisión del Congreso, todo mientras incumple de manera evidente las normas de la OMC. En esencia significaría el fin de la OMC. Ahora, un destacado patrocinador de Trump ha declarado: «esto huele mal «.

Pero el mal olor está empeorando.

Cualquier arancel que EE. UU., imponga probablemente tendrá represalias. Los funcionarios de la Unión Europea han estado trabajando en un plan que impondrá impuestos por más de 10.000 millones de euros a bienes estadounidenses como represalia si Trump mantiene los aranceles sobre los US$ 61 mil millones en automóviles y repuestos que importó de la UE en 2017.

En este escenario -de aranceles a favor y en contra, afectaría a más de US$ 650 mil millones de dólares del comercio mundial, con consecuencias para las empresas en todo el mundo.

¿Cuál es el impacto probable en el crecimiento global de esta guerra comercial?

Paul Krugman, el economista keynesiano, ganó el Premio Nobel de Economía por su trabajo en el comercio internacional , hizo recientemente un cálculo aproximado.

Krugman reconoce que “una guerra comercial total podría significar aranceles en el rango del 30 al 60%; y esto provocará una gran reducción en el comercio, tal vez de 70%”.

El costo general para la economía mundial sería una reducción de 2 al 3 por ciento del PIB mundial por año, lo que eliminaría más de la mitad del crecimiento mundial actual de alrededor del 3-4% anual (este último suponiendo que no haya una nueva recesión global).

Krugman nos recuerda que en la Gran Depresión de la década de 1930, la guerra comercial lanzada por los EE. UU. con la tarifa Smoot-Hawley aumentó los aranceles hasta en un 45%:

«Por lo tanto, tanto la historia como los modelos cuantitativos sugieren que una guerra comercial nos llevaría a aranceles bastante altos, con tasas probables de más del 40% «.

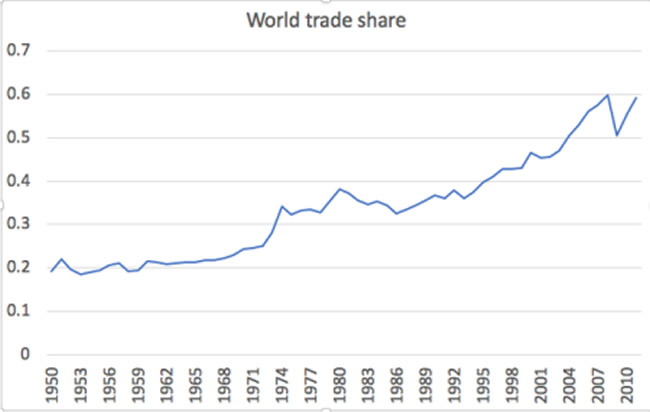

No debemos de olvidar que las tasas actuales de aranceles comerciales mundiales son solo del 3-4%. Además el comercio mundial ya se ha tambaleado por el impacto de la Gran Recesión y la posterior Gran Depresión. La participación del comercio en el PBI mundial se ha estancado en alrededor del 55% (véase la figura a continuación).

De hecho, la gran era de la globalización ha terminado. Ahora, la guerra comercial, que es otra consecuencia de la Gran Recesión y la Gran Depresión desde 2008, podría hacer retroceder la participación del comercio mundial a los niveles de 1950. Según Krugman:

«Si Trump realmente nos lleva a una guerra comercial, la economía mundial se volverá mucho menos global».

Ante esto, Krugman consideró las posibilidades de éxito económico de EE. UU. Calculó que dejaría de crecer a un 2% real del PIB, cada año. Como se espera que el crecimiento promedio sea de alrededor del 2% anual durante los próximos cinco años (suponiendo que no haya una recesión mundial), eso significaría que la economía estadounidense se estancaría.

Esto no sería tan malo como la Gran Recesión, que derribó en un 6% de crecimiento del PIB real de Estados Unidos, pero es lo suficientemente malo como para una etapa más de la actual Depresión prolongada.

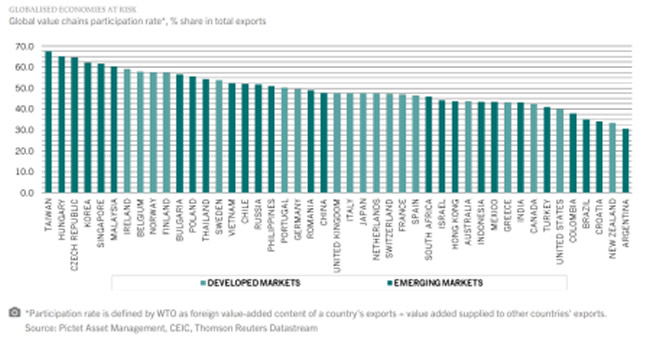

Otros países serán golpeados de manera aún más dura. Varias de las principales economías dependen del comercio con los EE. UU. y Europa para crecer. En la liga de la cadena de valor global para el comercio, Taiwán encabeza la lista con casi el 70% del valor agregado proveniente de las exportaciones; y muchos países de Europa del Este también tienen altas relaciones de exportación. Estados Unidos solo está al 40% y, de hecho, China está por debajo del 50 por ciento.

Según la gestión de activos de Pictet, si un arancel del 10% sobre el comercio de EE. UU., se transfiriese por completo al consumidor, la inflación mundial aumentaría en aproximadamente un 0,7%. Esto, a su vez, podría reducir las ganancias corporativas en un 2.5% y reducir las relaciones precio-ganancias de las acciones globales hasta en un 15%. Todo lo cual significa que las acciones globales podrían caer en un 15-20%. En efecto, esto haría retroceder el precio del mercado de acciones mundial provocando un desplome en tres años.

Mientras tanto, los gobiernos asiáticos, liderados por China, continúan una campaña para relajar las restricciones comerciales entre ellos, mientras toman represalias a la guerra comercial de Trump.

La semana pasada, la Asociación Económica Integral Regional de 16 naciones (que incluye a China, Japón e India pero no a EE. UU.) se reunió en Tokio para completar un nuevo pacto comercial que incluiría también a los 10 miembros de la Asociación de Naciones del Sudeste Asiático, como Corea del Sur, Australia y Nueva Zelanda, y que cubren un tercio de la economía mundial y casi la mitad de la población del globo.

Y, por supuesto, como he argumentado anteriormente, China está impulsando su esquema de inversión global a través de las rutas de la seda en Asia central. Entonces, aunque muchas economías asiáticas y de Europa del Este pueden sufrir más que los EE. UU., con una guerra comercial global, a largo plazo, las rutas comerciales pueden alterarse y estarán más centradas en Euro-Asia, en detrimento de Estados Unidos y América Latina.

El crecimiento global ha estado repuntando en los últimos 12 meses luego de una corta recesión en 2015-16. De hecho, Gavyn Davies, blogger de economía de FT y ex economista jefe de Goldman Sachs, calculó que el crecimiento mundial aumentaría a un 4,4%, un punto porcentual más que hace un par de meses.

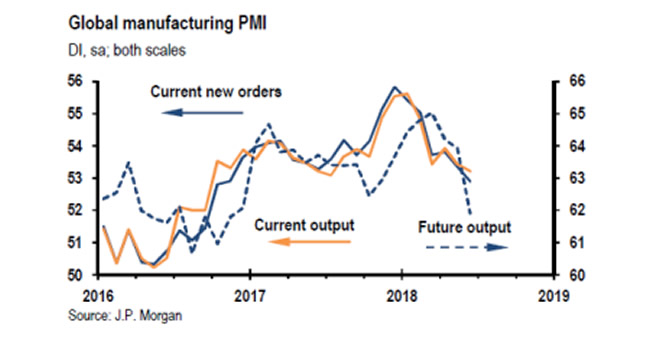

Sin embargo la guerra comercial de Trump afectará particularmente a los sectores manufacturero y productivo de las principales economías. Y aunque el crecimiento global en su conjunto puede haberse recuperado recientemente, el crecimiento de la industria mundial parece frágil. El PMI manufacturero mundial mide la actividad en la industria manufacturera y cualquier cantidad superior a 50 significa crecimiento. Así que no las cosas no se ven color de rosa.

De hecho, el mercado bursátil estadounidense no ha rebotado porque (a pesar del aumento excepcional de las ganancias corporativas) la posibilidad de un aumento de las tasas de interés aumentará el costo de los préstamos y el servicio de la deuda, Ha estos temores hay que agregar, ahora el impacto potencial de una guerra comercial.

Las esperanzas de un fuerte aumento en la inversión productiva a partir de los recortes de impuestos parecen frustrados. En lugar de más inversión, se ha triplicado (US$ 150bn) las recompras de acciones.

Solo en el primer trimestre, las corporaciones estadounidenses repatriaron colectivamente US$ 217 mil millones de sus depósitos internacionales, alrededor del 10% de los US$ 2.1 trillones de billetes verdes que estaban en el exterior. Pero JPMorgan calcula que solo US$ 2 mil millones de los US$ 81 mil millones repatriados en el primer trimestre se gastaron en inversión productiva.

El crecimiento económico mundial (y el crecimiento de EE. UU.) puede haber alcanzado su punto máximo en el segundo trimestre de 2018 y actualmente no enfrentamos a la perspectiva de una guerra comercial total.

Fuente: Krítika

La guerra comercial EE.UU.-China

Más que muchas palabras la política del Presidente Trump se refiere a los datos que se muestran en la infografía siguiente.

EE. UU. tiene un enorme déficit con respecto a China y para pagarlo ha debido recurrir a políticas proteccionistas que el propio EE. UU. critica o ha criticado a todos los países del mundo.

El neoliberalismo debe eliminar el proteccionismo se dijo… pero ahora las cosas no parecen funcionar como se lo imaginaron los paladines neoliberales de EE. UU.

La infografía no necesita explicaciones.

Los aranceles de Estados Unidos contra China «inician una guerra comercial de 50 años»

por Pepe Escobar (*)

Más allá del primer misil de la medianoche del 5 de julio, un disparo que podría convertirse en una guerra comercial despiadada, la lucha de aranceles entre China y los Estados Unidos debe verse en el contexto de un gran escenario de combate geopolítico y económico.

Este “big game” , como todo tipo de escenarios especulativos sobre cómo evolucionan las luchas tarifarias, son cuestiones periféricas. El objetivo final que acaba de comenzar no es supuestamente un «libre comercio» disfuncional; el objetivo es “ Made in China 2025” , o una China establecida como una potencia de alta tecnología a la par, o incluso superior, a los EE. UU. y a la Unión Europea.

Ahora conviene recordar que fue Alemania quien realmente proporcionó algunas de las ideas del plan “Made in China 2025” a través de su estrategia Industry 4.0 .

Made in China 2025 se dirige a 10 campos tecno-estratégicos: tecnología de la información, incluidas las redes 5G y la ciber-seguridad; robótica; aeroespacial; ingeniería oceánica; ferrocarriles de alta velocidad; vehículos con nueva energía; equipo de poder; maquinaria de agricultura; nuevos materiales; y biomedicina.

Para que Made in China 2025 rinda frutos, Pekín ya ha invertido en cinco centros nacionales de innovación manufacturera y 48 centros provinciales ,conjuntamente se construirán otros 40 centros nacionales hasta el 2025.

Además, para el 2030 -a través de una estrategia paralela- China debería establecerse como el líder mundial en inteligencia artificial (AI).

El mantra del sueño chino del presidente Xi Jinping, también denominado «el gran rejuvenecimiento de la nación china», está estrictamente relacionado no solo con Made in China 2025, internamente, sino también, con el concepto básico de la política exterior de China; la construcción de las Nuevas Rutas de la Seda (Belt and Road Initiative – BRI).

Por tanto Made in China 2025 y las Rutas de la Seda son absolutamente innegociables.

No hay ninguna evidencia, en absoluto, que Made in USA 2025 esté en juego. La Casa Blanca prefiere enmarcar todo el proceso como una batalla contra la «agresión económica» de China. La Estrategia de Seguridad Nacional enmarca a China como el principal desafío al poder de Estados Unidos.

La Estrategia de Defensa Nacional del Pentágono considera a China como «un competidor estratégico que utiliza una economía depredatoria».

Entonces … ¿cómo hemos llegado hasta aquí?

Innovar o perecer

David Harvey, en The New Imperialism , toma prestado del libro The Global Gamble de P. Gowan, para enfatizar cómo ambos ven «la reestructuración radical del capitalismo internacional después de 1973 como una serie de apuestas por parte de los Estados Unidos para tratar de mantener su posición hegemónica en los asuntos económicos mundiales contra Europa, Japón y más tarde contra el Este y Sureste de Asia».

Antes que terminara el milenio, Harvey ya subrayaba cómo Wall Street y el Tesoro de Estados Unidos se desenvolvieron como «un formidable instrumento del arte de gobernar económico para impulsar tanto el proceso de globalización como producir transformaciones neoliberales en las naciones asociadas».

China, por su parte, desempeñó magistralmente este juego de reorientación capitalista: invertir sin restricciones en lo que puede describirse como «neoliberalismo con características chinas» y sacar provecho de la proyección del poder económico de EE. UU., a través de los mercados abiertos y de la OMC.

Ahora, finalmente a una velocidad vertiginosa China está lista para invertir en su propia proyección de poder económico. Como Harvey señaló hace más de una década, el próximo paso para el capitalismo de Asia Oriental sería «alejarse de la dependencia del mercado estadounidense» hacia el «cultivo de un mercado interno».

Harvey describió el enorme programa de modernización chino como «una versión interna del programa que los EE. UU., hizo internamente en los años 50 y 60 a través de la sub-urbanización y el desarrollo del llamado “Sun Belt «.

Secuencialmente, China estaría «desviando gradualmente el capital excedente de Japón, Taiwán y Corea del Sur y disminuyendo así los flujos hacia Estados Unidos». Esto ya está sucediendo.

El presidente Trump no es exactamente un geopolítico de mirada estratégica. La razón de estos aranceles puede forzar que las cadenas de suministro de las corporaciones estadounidenses se vuelvan menos dependientes de China, pero tal como ha constituido la economía global no se provocará la ruina de estas cadenas de suministro, como lo espera Trump con la vuelta a Estados Unidos de la producción deslocalizada.

En la ubicación, también rigen la lógica turbo-capitalista; las corporaciones siempre privilegiarán costos más bajos de mano de obra y de producción, donde sea que se encuentren.

Cuando se trata de la batalla por la innovación de primera línea, entre China y EE. UU., la estrategia del Grupo Chino de Desarrollo de Zhongguancun (ZDG) que ha invertido en alta tecnología en los centros de excelencia de los propios EE. UU. es un caso fascinante.

ZDG ha establecido una serie de centros de innovación en el extranjero. El Centro de Innovación ZGC clave se encuentra en Santa Clara, California, muy cerca de Stanford y los campus de Google y Apple. Luego ha instalado un nuevo centro en Boston a dos pasos de Harvard y MIT.

Estos centros ofrecen el “paquete completo”: desde laboratorios de última generación hasta capitales a través de un fondo de inversión. La matriz proviene del gobierno de Pekín, a través del distrito tecnológico de la ciudad. Y huelga decir que ZDG se alinea completamente con las Rutas de la Seda en su expansión para «aprender la experiencia en el extranjero de un ecosistema de innovación».

De que trata Made in China 2025. ¿Medio siglo de guerra comercial? Entonces, ¿qué pasa después?

En medio de un tsunami de histeria, el análisis serio de Li Xiao , decano de la escuela de economía de la Universidad de Jilin, es más que bienvenido.

Li apuesta por la yugular, destacando que «el progreso de China es esencialmente un aumento de estatus dentro del sistema impuesto por el dólar». Desde el punto de vista de Pekín, el cambio es imperativo, pero será gradual:

«El objetivo de la internacionalización del yuan no es reemplazar el dólar. El sistema del dólar es insustituible en el corto plazo. Nuestro objetivo para el yuan es reducir el riesgo y el costo en un sistema de este tipo «.

Li, de manera realista, también admite que «el conflicto entre dos grandes potencias podría continuar por lo menos 50 años o incluso más. Todo lo que sucede hoy es solo un telón de fondo de la historia «.

Implícito en el telón de fondo se encuentran los líderes chinos que parecen interpretar el primer disparo de Tump como la aceleración de la Estrategia de Seguridad Nacional de los EE. UU.

La conclusión a que ha llegado Beijing es forzosa: Estados Unidos ahora está amenazando el sueño chino.

Como el sueño chino incluye sin discusión «el rejuvenecimiento de la nación», el proyecto “Made in China 2025”, Las Rutas de la Seda, la multipolaridad y China como motor de la integración de Eurasia no son negociables, no es de extrañar que el escenario esté preparado para una inevitable e importante turbulencia.

(*) Escritor y periodista de Asia Times

En Medio de la Guerra Comercial: Inversión Extranjera Cayó 48% en Chile

por Martí Quintana

Aunque de manera menos pronunciada que a nivel mundial, la inversión extranjera directa (IED) cayó en América Latina por tercer año consecutivo y quedó en 161.673 millones de dólares, 20 % menos que en 2011, debido a tensiones comerciales, informó la Cepal.

«En América Latina y el Caribe cayó un 3,6 % anual cuando a nivel mundial lo hizo un 23 % en 2017. Disminuyen los flujos de inversión extranjera, y se reestructura hacia manufactura y servicios», dijo hoy la secretaria ejecutiva de la Comisión Económica para América Latina y el Caribe (Cepal), la mexicana Alicia Bárcena.

En la presentación en la Ciudad de México del informe anual «La inversión extranjera directa en América Latina y el Caribe», la representante del organismo indicó que la caída más pronunciada de la IED se dio en economías desarrolladas como Estados Unidos o Reino Unido. Pero la bajada fue generalizada en el mundo por una serie de «contratendencias» como las tensiones comerciales y las políticas industriales nacionalistas, que aumentan la incertidumbre, según la Comisión.

Además, las inversiones retrocedieron en China por restricciones propias y de economías receptoras, y a ello se suma que las economías avanzadas protejan sus tecnologías y activos estratégicos.

En América Latina y el Caribe, estos US$161.673 millones equivalen a cerca de 3 % del Producto Interno Bruto (PIB). Hay una «gran heterogeneidad» entre países, pues si Argentina, Haití o la Guyana tuvieron grandes incrementos en IED el pasado año, países como Chile, Brasil o México padecieron caídas.

Además, hay entradas de inversión «muy volátiles» en países del Caribe, apuntó. «El promedio es negativo porque hay economías muy grandes» en números rojos, detalló Bárcena.

La inversión extranjera directa cayó en Chile 48 %, en Brasil 9,7 % y en México 8,8 %. En cambio, en Colombia tuvo un crecimiento de 0,5 % anual, y Bárcena destacó que la nación supo diversificar su IED, cuando hace una década solo llegaba al sector petrolero.

Positivamente, en Centroamérica la inversión extranjera cerró 2017 con ocho años de subidas consecutivas, y alcanzó los US$13.083 millones, sustentándose en las manufacturas.

La caída continuada del IED desde 2011, de 20%, se explica en buena medida por los menores precios de los productos básicos de exportación, que redujeron significativamente las inversiones en industria extractivas, y por la recesión económica de 2015 y 2016.

Sobresale además un «cambio de estructura» de la IED, que disminuye en recursos naturales y aumenta en la participación de manufacturas y servicios.

De acuerdo con el informe de Cepal, en 2017 Europa siguió siendo el mayor inversionista en la región, donde aportó 42 %, junto con Estados Unidos con 28 %.

«Europa es un socio fundamental. La región se la jugó con América Latina para invertir en plantas, no solo adquirir empresas, sino instalarlas», puntualizó la diplomática.

Además, las empresas europeas ejecutan dos tercios de los proyectos en energías renovables con IED, mientras en telecomunicaciones el porcentaje de participación queda en un relevante 43 %.

Según el documento, las tendencias globales apuntan hacia una estabilidad de la inversión extranjera directa en 2018.

«El contexto internacional de incertidumbre favorece un patrón de crecimiento de los países líderes, en la cual la inversión doméstica y las capacidades locales son factores clave», subrayó.

En este sentido, el organismo no considera que, pese al alza de ciertas materias primas, se «repitan los grandes flujos de IED de recursos naturales de la última década». Por todo ello, Bárcena recomendó a los países tener «políticas activas, proactivas y claras» en materia industrial, e instó a apostar por una inversión de calidad en innovación y tecnología.

Mantuvo que, pese a la incertidumbre, la región crecerá 2,2 % este año, y quitó cierta importancia a la caída de la IED.

«Estamos en una etapa de madurez en la región en la que no necesitamos cualquier tipo de IED. A nosotros no nos preocupa tanto si cayó 3,6 %, porque la calidad de la inversión extranjera es mejor porque hay mejores resultados para desarrollar capacidades locales y empleo», concluyó.