Piñera no tiene vuelta ni remedio. No pasa un día sin que se sepa una nueva trapacería económica, un embeleco para ganancias tramposas o un conflicto de interés. Ahora apareció el antecedente, debidamente acreditado, que Bancard la sociedad matriz del holding de Piñera, declaró pérdidas tributarias por $ 44 mil millones, entre 2002 y 2004, para ahorrar $ 261,96 millones en impuestos. Para ello, compró cuatro empresas quebradas y endeudadas, del grupo Cruzat. ¿Puede ser Presidente un evasor de impuestos de semejante calaña? ¡¡¡Nica!!!.

Como se dijo, Piñera utilizó cuatro sociedades quebradas del grupo Cruzat para evadir impuestos. Usó estos cascarones entre 1995 y 2004, periodo en el que fue senador por Santiago Oriente (hasta 1998) y luego presidente de Renovación Nacional (2001-2004).

Sin embargo, solo una, Compañía de Desarrollo Industrial, fue investigada.

La adquirió en 1994 a través de Editorial Los Andes, pagando la $817,5 millones a la Comisión Progresa, encargada de administrar los pasivos del grupo Cruzat, en quiebra durante la crisis de 1982-83.

La Compañía de Desarrollo Industrial tenía una deuda de arrastre de más de $39 mil millones. Según el informe de Iván Lefort, de Lefort y Asociados, Auditores Consultores, registraba el siguiente patrimonio: activo circulante 0; activo fijo 0; otros activos 0.

A la cabeza de esta empresa quedó Gustavo Valdés, cuñado de Piñera. Y siguiendo un libreto que se observa con otras firmas, después de la compra, el cascarón fue rebautizado: Inversiones Bancard Limitada.

El siguiente paso fue que esta “empresa zombi” absorbió tres firmas clave del holding de Piñera: Inversiones y Asesorías Santa Magdalena S.A., Inversiones Libardón S.A. e Inversiones Santa Cecilia S.A.

Esa casi seguro que Piñera saltará al ruedo, con el argumento de que eran transacciones ejecutadas conforme a la ley.

Es su truco habitual. Sin embargo, una cosa es que se atengan al tenor literal y otra muy distinta es que se tuerza su espíritu para incurrir en acciones ilícitas, o al menos ilegítimas, como la evasión tributaria.

La evasión tributaria es, claramente, una trampa al fisco.

Y nuevamente se plantea la pregunta: ¿puede ser Presidente de Chile semejante tramposo?

La respuesta la tienen los chilenos el próximo 19 de noviembre, en caso que, contra toda evidencia, su nombre llegue a la pepeleta presidencial

Las “empresas zombis” que compró Piñera para ahorrar millones en impuestos

Juan Andrés Guzmán

En los ’90, exitosas empresas chilenas declararon ante el SII grandes pérdidas. No estaban en crisis. Compraban firmas quebradas y usaban sus pérdidas para borrar utilidades y ahorrar impuestos. El SII investigó y descubrió que de esta estrategia se beneficiaron los Cueto, los socios de Penta, sociedades de controladores de Falabella y una firma de Piñera, entre otros.

CIPER obtuvo documentos y escrituras que muestran cómo el ex presidente compró firmas de Manuel Cruzat que estuvieron años sin actividad y una de ellas la usó para que Inversiones Bancard Ltda. declarara pérdidas por $44 mil millones.

Para la mayoría de los chilenos una deuda es un problema que angustia de día y espanta el sueño por las noches. Para un súper rico, en cambio, una deuda puede ser una oportunidad; y una deuda enorme, un regalo del cielo. La razón: permite pagar menos impuestos o incluso recuperar los tributos pagados en años anteriores. Como sintetizó a CIPER un experto tributario, “una pérdida vale plata… siempre que se tenga una asesoría adecuada, claro”.

Precisamente esa experta asesoría fue la que tuvieron 20 grandes y pujantes empresas chilenas, al declarar entre 1996 y 2004 enormes pérdidas ante Impuestos Internos (SII).

Según documentos a los que accedió CIPER, entre esas firmas están: Inversiones Bancard Limitada, que en ese periodo era propiedad del ex presidente Sebastián Piñera y de sus hijos; Empresas Penta S.A. de Carlos Eugenio Lavín y Carlos Alberto Délano; Inversiones San Patricio S.A. e Inversiones Quitalmahue S.A., ambas vinculadas a los controladores de Falabella; e Inversora Costa Verde Limitada, que pertenecía a la familia Cueto, controladora de Latam.

Las pérdidas que informaron esa veintena de empresas eran de tal magnitud que parecían el resultado de una profunda crisis económica. Por ejemplo, Inversiones Bancard Ltda., declaró una pérdida tributaria de $44 mil millones; San Patricio, $940 mil millones; Penta, $54 mil millones. Pero no había crisis. Lo que había, según la definición de un ex alto funcionario del SII, era “un duro y masivo ataque de las empresas contra las arcas fiscales”.

El “ataque” –precisa el ex alto funcionario– partió a inicios de los ‘90 y tuvo su peak en los inicios del año 2000, cuando comenzaron a ser revividas empresas quebradas en la década de los ‘80, que en su mayor parte habían pertenecido a los grupos económicos liderados por Manuel Cruzat y Javier Vial.

Aquellas firmas que se desplomaron durante la peor crisis en Chile de los últimos 70 años, revivían, pero ahora en manos de otros dueños, para absorber las utilidades de los “dorados 90”, uno de los períodos de mayor bonanza y crecimiento de nuestra historia. “Empresas zombis”, las llamó el periodista Jorge Rojas, en una detallada investigación en The Clinic.

Recién en 2004, el SII (bajo la dirección de Juan Toro Rivera, 2002-2006) frenó esa ofensiva a través de una investigación llevada adelante por una “fuerza de tarea” integrada por funcionarios traídos desde distintos puntos de Chile.

CIPER accedió a parte de esa indagación, incluyendo una nómina de 60 empresas prósperas en las que el SII detectó la repentina aparición de pérdidas que calificó de “improcedentes”. De ellas, 20 usaron esas pérdidas para rebajar impuestos (las otras 40 no lo habían hecho en ese momento, pero estaban en posición de hacerlo).

Para esta investigación, CIPER seleccionó las 10 empresas en las que pudimos obtener tanto los montos de las pérdidas que sus dueños reclamaban, como la rectificación de impuestos que les exigió hacer la autoridad tributaria, cuando la hubo. La investigación permitió además identificar otras seis importantes firmas –alguna de ellas no investigadas por el SII– que también recurrieron a “empresas zombis” para intentar pagar menos impuestos.

En el caso de Inversiones Bancard Ltda., según fuentes del SII, en virtud de la prescripción vigente, solo se le cuestionaron las declaraciones de los años 2002, 2003 y 2004, totalizando un impuesto adeudado de $261,96 millones. En síntesis, el argumento del SII fue: mientras Inversiones Bancard Ltda., aseguró haber tenido en esos años pérdidas por $980 millones, la autoridad detectó utilidades por $547 millones.

Para propiciar el pago sin que mediara un conflicto judicial, fuentes del SII aseguran que se le ofreció a Bancard Ltda. –y a las otras empresas en su misma situación– una condonación que es la estándar en estos casos: entre el 50 y 70 por ciento de los intereses y multas. Los representantes de Inversiones Bancard Ltda., aceptaron, rectificaron sus declaraciones de impuestos y pagaron.

CIPER se comunicó con la oficina del ex presidente Sebastián Piñera el 6 de marzo. Le informamos a su encargado de prensa que estábamos haciendo una investigación sobre el uso de “empresas zombis” y queríamos su versión sobre el uso que Piñera hizo de al menos cuatro de ellas que habían pertenecido a Manuel Cruzat. Reiteramos nuestro pedido al menos en cinco oportunidades. No obtuvimos respuesta.

Lo mismo ocurrió ese año 2004 con Empresas Penta S.A. Según diversas fuentes consultadas por CIPER, el holding de Carlos Eugenio Lavín y Carlos Alberto Délano declaró pérdidas por $54.397 millones. En virtud de ello, Penta reclamó la devolución de cerca de $4.100 millones por tributos pagados en los años anteriores, de los cuales el SII devolvió $1.800 millones.

Tras la investigación hecha durante la gestión de Toro, el SII cuestionó más del 90% de las pérdidas que reclamaron por los años 2001, 2002 y 2003, y le exigió a Penta el pago de $5.800 millones ($5.778.756.439). Tras una larga negociación, que también incluyó una rebaja de intereses y multas, Délano y Lavín también pagaron (los detalles de la operación de Penta y la respuesta de la empresa se publicarán en la segunda parte de este reportaje).

En 2007, cuando el abogado Ricardo Escobar era director del SII (2006-2010), se hizo una estimación del daño al Fisco que este “masivo ataque” podría haber provocado. El resultado fue sorprendente: si las 60 empresas que declararon tener pérdidas hubieran tenido éxito en usarlas tributariamente, el Estado habría dejado de recibir $1 billón 36 mil millones ($1.036.070.209.607), tanto por reducción de impuestos como por tributos que las empresas habrían tenido derecho a recuperar.

Un importante tributarista de la plaza –quién afirma que en estos casos no había nada irregular–, dijo a CIPER que muchas empresas terminaron pagando lo que el SII pedía, pues se las amenazó con juicios, lo que finalmente solo se concretó en el caso de Vital S.A. (que intentó hacer valer pérdidas tributarias por $47 mil millones).

–Hoy, con tanto empresario desfilando ante la justicia, se ha perdido el impacto que tenía en ese momento la amenaza de verse expuesto públicamente. Eso pesó mucho, aunque no hubiera ningún delito y aunque el SII hubiera terminado perdiendo los juicios –argumentó el mismo experto tributario.

En las páginas que siguen se exponen antecedentes para que el lector se forme su opinión sobre la legalidad y la ética de estas operaciones.

EL MECANISMO

La estrategia usada por esas 60 empresas para ser a la vez pujantes y tener grandes pérdidas, consistió en comprar firmas que habían quebrado o habían sido sometidas a acuerdos preventivos en los años ´80. Eran lo que los expertos tributarios llaman “cascarones”. Sin empleados ni terrenos ni oficinas ni know how, esos cascarones eran apenas un RUT. ¿Qué había de valioso en ellos como para que Piñera, los Cueto, Délano y Lavín pagaran entre $ 500 y $900 millones por cada uno? Algo que estaba atado a ese RUT; una pérdida tributaria que les permitía declarar ante el SII que las utilidades de sus empresas habían desaparecido y por lo tanto no tenían que pagar impuestos, o podían recuperar los pagados en años anteriores.

Esas pérdidas tenían su origen, mayoritariamente, en deudas impagas de los años ´80. Pero 10 años después, cuando prósperos empresarios se interesaron en ellas, eran deudas muy distintas a las que angustian al ciudadano común. Primero, ya no tenían acreedor, pues a comienzos de los ‘90, cuando las empresas quebradas vendieron todos sus activos y los juzgados civiles determinaron que ya no había más nada a qué echar mano para pagar a los acreedores, se borraron las deudas que quedaban aún impagas. Así, aunque los compradores de estas empresas alegaban ante el SII tener una pérdida tributaria, nadie le exigía a Inversiones Bancard que pagara $44 mil millones ni a Vital S.A. que cancelara $47 mil millones. Esas empresas simplemente constataban que debían ese dinero y que no lo habían pagado. Y en función de esa declaración, reclamaban tener una pérdida que neutralizaba sus utilidades.

SII_01

Pero resulta evidente que Piñera no había perdido nada; y yendo hacia atrás, ni siquiera se puede sostener que la mayor parte de ese dinero lo haya perdido Cruzat (a quien Piñera compró al menos cuatro sociedades con pérdidas) ni Vial (quien vendió “empresas zombis” a los controladores de Falabella, entre otros). Los que sí habían perdido mucho eran los que le prestaron a Cruzat y Vial: los bancos que fueron intervenidos, los ahorristas que perdieron sus depósitos, el Fisco, que salió al rescate de la banca y a través del Fisco, todos los chilenos. ¿Qué justificación había para que los prósperos empresarios de los 90 y 2000 reclamaran haber perdido ese dinero y en función de eso pagaran menos impuestos por sus utilidades?

Aunque ese cuestionamiento es válido para todas las operaciones que se van a describir en esta investigación, desde el punto de vista de la “técnica tributaria” algunas están mejor hechas que otras: algunos abogados recurrieron a zombis “más frescos”, comprados pocos años después de que se cerraran sus acuerdos preventivos, zombis que tenían su contabilidad en orden (varias de las empresas Cruzat son de este tipo). En esos casos, aunque el SII cuestionó grandes montos relacionados con el cálculo de intereses y reajustes, no acusó delitos.

Como se verá más adelante, el abogado Fernando Barros, tributarista de cabecera de Piñera, se refiere a la reacción del SII ante esas operaciones como “correcciones monetarias”.

Pero hay otro tipo de zombis que llevaban décadas bajo tierra y revivirlos implicó un trabajo titánico para equipos de contadores y abogados. En ocasiones debieron forzar barreras éticas, legales e incluso desafiar la lógica: porque cuando no hay un acreedor, no hay quién diga exactamente cuanta es la deuda, ni quien calcule el interés.

En casos como los de las empresas Johnson´s y Vital S.A. fue el comprador del cascarón el que debió calcular minuciosamente cuánto debía. Investigaciones periodísticas que han revelado el uso de zombis para bajar impuestos –como las del periodista Carlos Tromben (Crónica secreta de la economía Chilena, Ediciones B, 2016 ) y la citada serie de Jorge Rojas–, describen equipos de contadores reconstruyendo deudas de empresas quebradas, hundidos en cerros de facturas impagas, movidos por el paradójico aliciente de que mientras más grande la deuda, mejor para el deudor. Una vez que esas cuentas estaban listas, se presentaban todas juntas ante el SII, en un solo acto, por lo que de un día para otro empresas con buenos números parecían en quiebra.

Pero no solo eso. Puesto que la deuda original se había borrado, la pérdida que se reclamaba era, en su mayor parte, el interés reajustado de la deuda original que se borró.

–La deuda que el Servicio cuestionó en muchas empresas fue el reajuste experimentado por lo que se llama la “pérdida de arrastre”, la cual estaba formada por un conjunto de intereses, reajustes y diferencias de cambio que estaban vinculadas con obligaciones y préstamos que nunca se pagaron –explicó a CIPER un experto tributario.

Es importante destacar que hay aspectos de estas operaciones que siempre han sido y siguen siendo incuestionables. Por ejemplo, si una empresa en 2016 tiene ganancias, puede no pagar los impuestos que corresponden echando mano a las pérdidas que tuvo en años anteriores. O también puede guardar esas pérdidas en una especie de “cuenta de ahorro” para deducir impuestos cuando lo estime conveniente. La razón de esto es que la ley considera que las empresas son unidades clave de la economía, por lo que el Fisco las apoya en las malas épocas (devolviéndoles los impuestos pagados, por ejemplo), para que tributen por las utilidades reales en el largo plazo.

La “innovación” que los avezados tributaristas intentaron fue reclamar el apoyo fiscal para cascarones cuyo único bien era el ahorro tributario que le podían generar a las prósperas firmas compradoras.

EL ORIGEN: COMISIÓN PROGRESA

No hay precisión sobre la fecha en que empezó a usarse esta estrategia. Un abogado tributarista dijo a CIPER que si firmas líderes se arriesgaron a usar las millonarias pérdidas de los cascarones de Cruzat y Vial, es porque el mecanismo se probó muchas veces antes.

–Las empresas de Cruzat y Vial fueron la apuesta final de una estrategia que se había chequeado muchas veces. Cuando te arriesgas a declarar pérdidas por $1.000 millones, es porque antes lo lograste al menos 20 veces por montos menores –dijo a CIPER el mismo abogado.

Otro abogado dijo a CIPER que a inicios de los ‘90 ya había literalmente un “mercado de cascarones”, y los tributaristas iban compañía por compañía ofreciéndolos para hacer desaparecer utilidades.

Buena parte de los primeros cascarones que se vendieron provenían de la Comisión Progresa, una entidad formada a mediados de los ‘80 por bancos acreedores del grupo Cruzat, que trataban de recuperar algo del dinero que le habían prestado, vendiendo las sociedades del grupo. El proceso fue lento y difícil, entre otras cosas porque durante mucho tiempo el mismo Cruzat tuvo poder de veto sobre las decisiones de la Comisión, recuerda el periodista Carlos Tromben, en su libro. En la segunda parte de esta serie se abordará en detalle el trabajo de Progresa, pero es importante tener claro que cuando los bancos terminaron de vender las acciones que tenía Cruzat, se quedaron decenas de sociedades vacías, cascarones llenos de pérdida. Eran las sobras del poderoso grupo. Y decidieron venderlas.

Fernando Barros, asesor tributario de Piñera desde comienzos de los ‘90, piensa que no hay nada irregular en el negocio de cascarones. De hecho, él no los llama así, pues le parece que sólo eran empresas que estaban liquidando los bienes de un periodo de su actividad económica. Estima, además, que el uso que se les dio a las pérdidas de esas empresas estaba “expresamente autorizado por la ley”, ya que reconocía las pérdidas como un activo del empresario, y no ponía límites a cómo estas pérdidas se originaban y vendían.

Fernando Barros

Fernando Barros

El abogado remarca también que, en el caso de las empresas del grupo Cruzat, al ser éstas vendidas por la Comisión Progresa, era como si las vendiera el Fisco.

–Los bancos que integraban esa comisión estaban intervenidos, lo que implica que reportaban todo a la Superintendencia de Bancos (SBIF); y cuando Progresa comenzó a ofrecer empresas con pérdida, es evidente que la SBIF lo sabía y aceptaba ese mercado –afirmó Barros a CIPER.

Aunque esa “aceptación” de la SBIF no fue oficializada en ningún documento público, para el abogado Fernando Barros fue suficiente para entender la venta de cascarones de comienzos de los 90 como parte de una política pública.

Recién en 2004, más de 10 o 15 años desde el inicio de estas prácticas, el SII las cuestionó con firmeza y, en algunos casos, obligó a importantes empresas a rectificar sus declaraciones argumentando que sus pérdidas eran inexistentes o estaban infladas por intereses y reajustes que no correspondían.

Pero los datos obtenidos por CIPER muestran que esta historia no se entiende si se la mira solo como un asunto de empresas astutas y fiscalizadores lentos. Y ello, porque parte de la argumentación que permitió el uso tributario de estas “sombras de deuda” fue proporcionada por el propio SII.

En efecto, a fines de los ’90, durante la gestión de Javier Etcheberry (1990-2002), el SII emitió pronunciamientos ante las astutas preguntas hechas por abogados tributaristas (“preguntas capciosas”, las llama un ex funcionario del SII). Así, a través de esas respuestas, proveyó a los abogados de argumentos para construir interpretaciones que permitieran a sus clientes acceder a beneficios impensados en la ley.

Si el SII se demoró tanto en reaccionar ante lo que lo que entendía como un “ataque”, eso se debe en parte a que estaba cazado en sus propias palabras.

LOS CASCARONES DE PIÑERA

En el caso de las empresas del ex presidente Sebastián Piñera, la investigación de CIPER detectó la compra de al menos cuatro cascarones de los ‘80 cargados de pérdidas. Solo uno de ellos fue investigado por el SII y debió rectificar sus impuestos.

El ex presidente usó estos cascarones entre 1995 y 2004, periodo en el que fue senador por Santiago Oriente (hasta 1998) y luego presidente de Renovación Nacional (2001-2004).

Uno de los cascarones más importante comprado por la estructura de negocios de Piñera fue la Compañía de Desarrollo Industrial. Lo adquirió en 1994 a través de Editorial Los Andes, pagando la $817,5 millones ($817.495.956) a la citada Comisión Progresa.

La Compañía de Desarrollo Industrial tenía una deuda de arrastre de más de $39 mil millones. Nada más. Según el informe de Iván Lefort, de Lefort y Asociados, Auditores Consultores, registraba el siguiente patrimonio: activo circulante 0; activo fijo 0; otros activos 0.

A la cabeza de esta empresa quedó Gustavo Valdés, cuñado de Piñera. Y siguiendo un libreto que se observa con otras firmas (ver recuadro “Las otras zombis de Piñera y Cueto”), después de la compra, el cascarón fue rebautizado: Inversiones Bancard Limitada.

El siguiente paso fue que esta “empresa zombi” absorbió tres firmas clave del holding de Piñera: Inversiones y Asesorías Santa Magdalena S.A., Inversiones Libardón S.A. e Inversiones Santa Cecilia S.A.

Compra, fusión y bautismo: todo se hizo en un solo acto, como consta en la escritura del 24 de abril de 1995 (Notaría de Andrés Rubio). Así, en pocas horas, una empresa que financieramente tenía 0, que tributariamente tenía una deuda de $39 mil millones, adquirió un capital social de más de $19 mil millones ($19.579.195.511).

Este caso es particularmente ilustrativo, porque CIPER accedió al detalle de cómo año tras año las pérdidas de Cruzat en los ’80, rebajaron los impuestos que debía pagar Piñera en los ‘90.

El periodo en que el cascarón de Cruzat le reportó mayores beneficios a la empresa de Piñera fue entre 1998 y el año 2000, cuando desaparecieron más de $40 mil millones de las utilidades de Inversiones Bancard Ltda. En ese momento, según quedó anotado en 1997 en el Registro de Comercio, la empresa había aumentado su capital social a $21.428 millones, aportados por Sebastián Piñera Echenique (88,06%); sus cuatro hijos con 2,42% cada uno y Editorial Los Andes S.A. (2,23%).

¿Cuál era el origen de esta sorpresiva y elevada pérdida tributaria? De acuerdo al análisis que hizo del SII, solo $12.465 millones correspondían a capital perdido por la empresa de Cruzat que compró Piñera (Compañía de Desarrollo Industrial); el resto (casi $30 mil millones), era una mera “corrección monetaria”: es decir, el reajuste de un conjunto de intereses y diferencias de cambio calculados sobre obligaciones y deudas que fueron borradas y nunca se pagaron.

Fue así como el SII aceptó como válidos solo los $12 mil millones, pero rechazó esta “corrección monetaria”. Al recalcular la situación de Inversiones Bancard Ltda., el SII estimó que legítimamente Piñera podría no haber pagado impuestos por esta empresa hasta 1997. Sin embargo, desde ese año y hasta 2004 debería haber cancelado en torno a los $2.500 millones en tributos.

¿Por qué Inversiones Bancard Ltda. rectificó sus impuestos sólo por $ 261,96 millones? Según fuentes tributarias, por el límite de tres años que tienen las investigaciones administrativas del SII. Así, aunque Bancard usó pérdidas por $39 mil millones (del cascarón Compañía de Desarrollo Industrial), la mayor parte de la operación estaba prescrita y el SII solo reclamó impuestos asociados a mil millones de pesos.

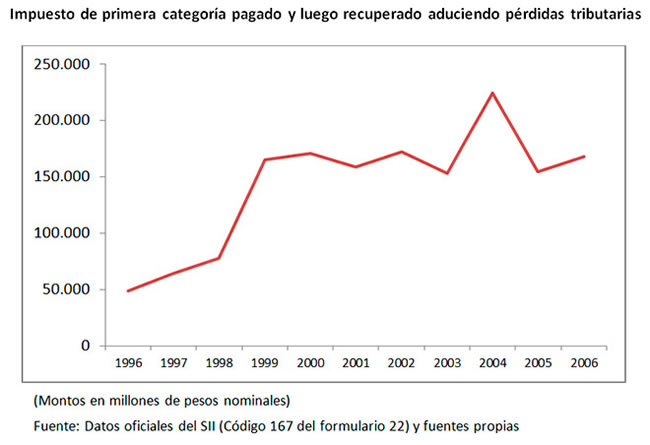

Este hecho plantea una gran interrogante: ¿cuán efectiva fue la fiscalización del SII en 2004? Dicho de otro modo, es posible que la autoridad haya fiscalizado cuando gran parte de las pérdidas de algunos cascarones ya había sido usada. Esta duda se acrecienta al observar la información del SII sobre el uso de las pérdidas tributarias entre 1996 y 2006.

Los datos sugieren que la intervención del SII en 2004 fue exitosa en reducir la cantidad de impuestos que las empresas recuperaron aduciendo pérdidas. Pero también indican que una gran cantidad impuestos pagados fueron devueltos entre 1996 y 2000, años que la investigación del SII examinó, pero en los que no se pidieron rectificaciones de impuestos debido a los tres años que fija el límite de la prescripción

La información tributaria a la que accedió CIPER muestra otro asunto delicado: entre 1997 y 1999 Piñera y su familia efectuaron “retiros” desde Inversiones Bancard Ltda. por un total de $91 mil millones ($91.084.276.251, ver cuadro). Y ello, a pesar de que ante el SII y en ese mismo período – gracias al uso del cascarón– esa misma sociedad declaró solo pérdidas.

Para entender este punto hay que tener claro otro de los efectos “cuestionables” del uso de los cascarones. Cuando una empresa tiene pérdidas y sus dueños sacan dinero de ella, tributariamente a eso se le llama “retiros en exceso”. Y esos dineros no pagan impuestos hasta que la empresa vuelva a tener utilidades tributables. Entre las fuentes consultadas por CIPER no hubo claridad de si Piñera y su familia pagaron o no impuestos por esos retiros. Y no fue posible clarificar este punto con el propio Piñera pues no accedió a responder nuestras preguntas.

Solo hay constancia de que pagaron $261,96 millones, monto resultante de la rectificación a la que los obligó el SII, como se dijo anteriormente.

Fuentes tributarias especulan que, con una asesoría adecuada, bien pudo Piñera haber mantenido Inversiones Bancard Ltda. sin utilidades, de modo de evitar el pago de impuestos. Si fue así, toda obligación de tributar por estos “retiros en exceso”, desapareció finalmente en 2014. Lo anterior, debido a que la reforma tributaria del actual gobierno –y que busca terminar con la práctica del “retiro en exceso”– permitía que, si la empresa se disolvía antes del 1 de enero de 2015, no pagara nada.

Justamente eso fue lo que ocurrió con Inversiones Bancard Ltda. El 18 de diciembre de 2014 la junta de accionistas de Los Andes Ltda. resolvió absorber Inversiones Bancard Ltda. Si había “retiros en exceso” en esa fecha, la obligación de pagar impuestos por ellos desapareció. Como resultado de esta absorción, el capital social de Los Andes Ltda. se empinó en más de $34.500 millones.

Fernando Barros, no quiso referirse a las operaciones de Inversiones Bancard Ltda., pues no comenta las inversiones que hacen sus clientes. En entrevista con CIPER solo se refirió en términos generales a las “empresas zombis” de Cruzat, que eran vendidas por la Comisión Progresa y que él conoció.

–No conozco ningún caso salido de la Comisión Progresa en que se le haya cuestionado las pérdidas. He sabido de algunos casos en que se han detectado correcciones, que tienen que ver con la “corrección monetaria” de activos y pasivos. Fueron temas de fiscalización más normal y rutinaria, pero nunca un cuestionamiento a la base de la operación. En ningún caso el SII dijo que esto fuera evasión o elusión.

–¿Usted reconstruyó las contabilidades de las empresas de Cruzat que compraron sus clientes?

–Las contabilidades que yo conocí estaban todas impecables. No hubo nada que reconstruir.

–¿Se refiere a Inversiones Bancard Ltda.?

–No, estoy hablando en términos generales. Las sociedades que me tocó evaluar estaban impecablemente al día, con todos sus resguardos contables. Yo vi estos temas desde el ‘88 al ‘92 aproximadamente, un periodo en que las sociedades estaban relativamente “frescas”, pues los convenios habían terminado el ‘86-‘87 e incluso el ‘90. Y lo que pasó luego es que a partir de esa experiencia otras personas intentaron hacer lo mismo en los años 2000, y a partir de documentos en cajas reconstruyeron contabilidades, revivieron a estos muertos. Yo no he participado, ni habría tenido la capacidad para reconstruir sociedades 20 años después.

AXXION, EL BUQUE INSIGNIA

Si bien Barros no habla de las asesorías de su cliente, hay dos sociedades a las que sí se refiere, pues en ellas aparece como comprador directo o como socio fundador. Una es Textiles Arltex S.A (que se examinará en la segunda parte de esta investigación). La otra es Inversiones COIA S.A., industria alimenticia que fue el corazón del grupo Cruzat-Larraín y sobre el cual Piñera levantó una sociedad clave de su imperio: Axxion S.A.

En 1996 COIA pasó a ser controlada por el abogado Barros a través de Inversiones La Plaza Ltda.

–La Plaza es una sociedad personal. Compré COIA porque pensé que podía ser de utilidad para mis clientes –dijo a CIPER.

En sus tiempos de gloria COIA había concentrado las acciones que el grupo Cruzat tenía de Copec y CCU, entre muchas otras empresas. Los bancos de la Comisión Progresa se cobraron las deudas con la venta de esas acciones y cuando llegó Barros, en COIA no quedaba nada, salvo una abultada pérdida: $52 mil millones. Pese a eso, Barros puntualiza que no corresponde calificar a COIA como cascarón, pues “era una sociedad anónima abierta, que nunca fue objetada ni por el SII ni por SVS. Aquí no estamos hablando de desenterrar muertos”.

–Pero su único activo era la pérdida.

–COIA tenía otros activos de valor. Su historia. Es una de las 10 empresas más antiguas de Chile. Nosotros compramos varias sociedades con muchos años de historia porque en determinados negocios decir que la empresa fue fundada en 1914 tiene importancia.

–Le cambiaron el nombre por Axxion. La historia no parece haber sido muy relevante.

–Está bien. Pero eso lo hicimos cinco años después de la compra, cuando cambió la ley.

Barros se refiere a la Ley Nº 19.738, “Normas para combatir la evasión tributaria”, promulgada en junio de 2001 y con la que el gobierno de Ricardo Lagos intentó restringir el uso de las pérdidas. Esa ley, dice Barros, hizo que cambiaran de plan: no era posible usar la pérdida.

–Nosotros cedimos COIA después de esa ley, por la vía de un aumento de capital –afirma.

Según consta en el acta de la junta de accionistas de Inversiones COIA (16 abril de 2001), Barros la rebautizó como Axxion y sugirió a la junta de accionistas un aumento de capital de $750 millones. Sebastián Piñera suscribió ese aumento de capital a través de su sociedad Santa Magdalena y llegó así al directorio de Axxion en octubre de 2001. Barros quedó como miembro del directorio.

El 1° de octubre de 2002, Axxion fue fusionada con FSC S.A., una sociedad que Piñera creó dos meses antes y donde puso buena parte de sus inversiones bursátiles, entre ellas, el 20% de Lan Chile. Como resultado de la fusión, Axxion pasó en un año a tener un capital de $63.500 millones. Durante el siguiente lustro, Axxion fue una de las principales sociedades de inversión de Piñera. En 2010, cuando fue electo Presidente de la República, la vendió al Grupo Bethia en US$462 millones.

Barros sostiene que Axxion nunca usó la pérdida de arrastre que tenía para reducir sus utilidades y pagar menos impuestos.

–Axxion nunca tuvo renta líquida imponible positiva. No tengo la cifra aquí. Puede que haya ocupado algo, pero el 95 % de esa pérdida no se ocupó así, porque esa sociedad fue una sociedad holding y nunca tuvo ingresos de primera categoría contra los cuales imputar su pérdida. Axxion no usó la pérdida para rebajar impuestos.

–¿Por qué entonces se reduce año a año los $52 mil millones de pérdida hasta desaparecer y Axxion no realiza provisión para impuestos a la renta?

AXXION PERDIDAS TRIBUTARIAS

–La pérdida se fue a cero substancialmente porque se la imputó contra dividendos que no tenían crédito –dijo a CIPER. Afirma que con ese uso no se redujeron utilidades ni se dejaron de pagar impuestos.

–Si no usó la pérdida ¿qué beneficio obtuvo Piñera al comprar esa sociedad en $700 millones?

–Primero, era una sociedad con historia, era un buque insignia, ideal para transformarse en una empresa holding. Y cumplió con esa misión. Segundo, él no pagó por COIA –dice Barros y explica que “cuando tomas el control de una sociedad aumentando el capital de 100, pasas a controlar los 100”.

–Pero COIA era suya. ¿Usted perdió dinero con la venta de COIA?

–Piñera nos pagó, pero a valor de libro. Tuvimos una pérdida. Le achuntamos a algunas operaciones y a otras no. Porque nos cambió la ley entre medio y se perdió la oportunidad de traspasar la pérdida.

LAS OTRAS ZOMBIS DE PIÑERA Y CUETO

La investigación de CIPER detectó otras dos empresas que el ex presidente Piñera construyó sobre los restos de firmas quebradas en los ‘80 y que confirman el uso frecuente que hizo de esta estrategia.

En 1994 compró Administración e Inversiones El Bosque Ltda., que originalmente también formó parte del imperio Cruzat. Esta vez, Piñera asumió su control (el 50% a través de Inversiones Santa Cecila S.A.) en conjunto con la Familia Cueto (adquirió el 33% a través de Inversiones Tulúm S.A.). Luego de que este cascarón absorbiera un grupo de sociedades controladas por Piñera (Inmobiliaria Valle Escondido, Asesorías e Inversiones Santiago S.A., Servicios Las Condes S.A., Promotora de Negocio S.A. entre otros), la empresa resultante fue bautizada como Inversiones Bancard S.A. Su capital social: $8.126 millones.

(Una precisión: si bien esta nueva empresa lleva el mismo nombre de una ya mencionada –Inversiones Bancard Limitada–, esta es una sociedad anónima, lo que tiene un efecto tributario distinto).

Lo que sigue a continuación es el dato interesante. Porque junto a su capital social, la nueva empresa dejó registrada en sus balances una pérdida tributaria de arrastre de $21.030 millones ($21.029.721.309), cifra que avaló el ya citado Iván Lefort de Lefort y Asociados, Auditores Consultores.

Y su justificación: venta de activos a un precio inferior a su valor contable. Ese ejercicio le permitió a Inversiones Bancard S.A. adueñarse de una importante “pérdida tributaria de arrastre”

La escritura de traspaso del cascarón Administración e Inversiones El Bosque Ltda., registra que Piñera compró su pérdida tributaria en casi $300 millones ($299.434.590), mientras que los Cueto pagaron por su parte poco más de $200 millones. Así consta en la escritura del 9 de noviembre de 1994 (Notaría de Andrés Rubio).

La indagación de CIPER no logró determinar si los accionistas de la nueva empresa usaron esas cuantiosas pérdidas para rebajar sus impuestos. Lo que sí es claro es que esta sociedad no aparece entre las 60 empresas que investigó el equipo “fuerza de tarea” del SII.

Piñera volvió a usar una sociedad con la familia Cueto para comprar un cuarto cascarón que había pertenecido a Cruzat: Los Lirios S.A., empresa que estuvo sometida a un convenio extrajudicial desde diciembre de 1984 hasta junio de 1991.

El ex presidente compró en $192 millones su 50% (a través de Inversiones Libardón), mientras que los Cueto se hicieron del 33,5% pagando $61 millones (a través de Inversiones Tulúm), según la escritura del 31 de agosto de 1992 (ver extracto de escritura inscrita en Notaría de Raúl Undurraga Lazo). Luego del traspaso, Piñera transformó Los Lirios en una nueva empresa: Inversiones y Servicios Los Andes Ltda.

Fuente: CIPER