por Wim Dierckxsens , Walter Formento, Andrés Piqueras.

La actual crisis mundial del capital y del capitalismo plantea redefinir la geopolítica mundial, redefinir la forma del Estado y por lo tanto la del capital dominante. El cuadro geopolítico hoy es complejo con muchas contradicciones y alianzas posibles.

El futuro del mundo dependerá en buena medida de la correlación de fuerzas existente entre las diferentes fracciones del capital y, también de las luchas sociales que sin duda emergerán en una batalla que hasta nos puede poner en peligro de una guerra mundial.

Los imperios financieros y la geopolítica

1.– La fracción financiera estadounidense conservadora

Si la política de los globalistas apunta al desmantelamiento de la soberanía nacional, hay un fuerte bloque conservador dentro de los EUA que se opone a ello. Estas fracciones conservadoras buscan perpetuar el viejo imperialismo del país central y para ello promueven la estrategia de un unipolarismo unilateral, sustentado por el fuerte brazo del Pentágono y el complejo industrial y militar.

Las empresas proveedoras de este complejo son Lockheed, Boeing, General Dynamics y Northrop, entre otras.

Este bloque de poder cuenta con una fracción financiera liderada por de J.P. Morgan Chase (la primera banca comercial de los EUA), y el Bank of América (la segunda). Luego está Goldman Sachs (uno de los mayores grupos de banca de inversión y valores del mundo).

Este capital financiero depende de la sobrevivencia del dólar, moneda internacional de referencia, defendida por su complejo industrial y militar. Su proyecto es ir por otro siglo americano y conservar un mundo unipolar junto con otros bloques continentales subordinados la hegemonía estadounidense (como la UE).

A este capital financiero pertenecen las grandes empresas multinacionales del imperio Rockefeller. El JP Morgan Chase (de la dinastía Rockefeller) tienen una influencia decisiva con complejo industrial y militar y el Pentágono.

Los Rockefeller controlan Halliburton y empresas petroleras como Exxon Mobil, Chevron Texaco, BP Amoco y Marathon Oil. Últimamente sus corporaciones están orientadas a la producción de energía mediante la extracción de gas de esquisto en EUA y sus países vecinos del NAFTA. Asimismo los Rockefeller controlan la constructora de aviones Boeing, las aerolíneas United Airlines, Delta y Northwest Airlines y grandes empresas farmacéuticas.

En términos políticos los Rockefeller ha sido mejor representados por el Partido Republicano. Estas fuerzas conservadoras al vincular sus inversiones al territorio nacional o continental (NAFTA) defienden a toda costa la soberanía nacional frente a las políticas del capital financiero globalizado. Por tanto el imperio Rockefeller bajo ninguna circunstancia acepta perder el poder de Estados Unidos como potencia hegemónica.

Sin embargo durante la era de la globalización el capital financiero conservador ha perdido competitividad económica y política frente a los globalistas. Su proyecto político está a la defensiva pues se aferra más al concepto Estado-nación o Estado-región hegemónica con fuertes controles geográficos.

Su proyecto es detener el avance de la fracción del capital financiero global, que pretende finiquitar con la soberanía del propio Estados Unidos.

La gran fracción conservadora del capital financiero y unipolar debe su poderío a crecientes inversiones en el complejo industrial militar. Sus gastos no solo se dan en el desarrollo tecnológico de la industria militar, sino cada vez más en la instalación y mantenimiento de numerosas y costosas bases militares en el mundo entero.

Después de la caída del Muro de Berlín dicho gasto militar se realiza, sobre todo, a partir de una creciente deuda en dólares. Lo hacen mediante la emisión de bonos del Tesoro, es decir, a partir de determinada forma de capital ficticio. Al colocar sus bonos del Tesoro en el exterior, están transfiriendo este capital ficticio a manos de terceros países.

A partir de principios de los años setenta los países importadores de petróleo estaban obligados comprar petróleo en dólares. Mientras las naciones del mundo compren petróleo y su precio se mantenga alto, la demanda de dólares se mantiene alta. A partir de ello el capital financiero Estado continental y unipolar ha tratado de mantener el control sobre el petrodólar y de ser “necesario” desatar una guerra. Estas guerras se han dado en Oriente Medio donde se concentra la compra/venta de petróleo en dólares.

Hoy en día el petrodólar sufre la competencia de la alianza entre Rusia (mayor productor de energía fósil) y China (mayor consumidor de dicha energía) y los países que compran y venden gas y petróleo fuera del ámbito del dólar.

A esta política también se ha integrado Irán que ha dejado de vender petróleo en dólares. Si bien los medios de comunicación hablan de una amenaza nuclear iraní lo cierto es que Irán ha sido sancionado por vender petróleo fuera del ámbito del dólar. En 2018 las nuevo sanciones norteamericanas contra este país esperan provocar una alza en el precio del petróleo y con esto aumentar el precio del dólar.

Debido a la potencia económica y militar que es Irán, los Estados Unidos no ha podido repetir la invasión del Irak de Sadam Hussein y la Libia de Gadafi. Es un hecho que las actuales sanciones han tenido un efecto contrario a lo esperado, ya que desde entonces Irán ha vendido más petróleo hacia Asia en yuanes chinos y menos a Occidente en dólares.

Al igual que Rusia, China e Irán, hay cada vez más naciones de Eurasia y también de África que están dejando de negociar el petróleo y gas en dólares.

Con la reciente introducción y rápida aceptación del Petro-yuan-oro la “confianza” en el petrodólar se vino hacia abajo. Los países con gran superávit comercial con Estados Unidos, que poseen grandes cantidades de bonos del Tesoro de EUA (China sobre todo) tienen un gran poder sobre una eventual manipulación del precio del dólar porque realizan ventas menos o más masivas de los bonos del Tesoro.

China ya no solo exige la compra y venta de petróleo en Petro-yuanes, sino también lo hace para el comercio en materias primas y sobre todo para los metales.

André Gunder Frank sostenía con certeza que al desestabilizar uno de los dos pilares del poder hegemónico de EUA (el dólar como moneda de referencia) se acaba también el otro pilar: el sostén militar ya que esta maquinaria de guerra depende de la capacidad de endeudamiento de Estados Unidos (Vea Uncle Sam without clothes, www.archivochile.cl, 13.01.2005).

Cuando los bonos del Tesoro dejen de tener demanda irremediablemente caerá la capacidad de financiar el complejo industrial y militar y quedará de manifiesto su carácter improductivo y estéril, o sea ficticio. Por ende Estados Unidos no podrá mantener el gasto militar y sobre todo el gasto de mantenimiento de sus bases militares en el exterior.

En síntesis está en juego el gran poder económico, político y militar que le permite dominar el mundo de manera unilateral y unipolar.

2.- La fracción financiera anglo-americano globalizada.

Hay empresas transnacionales ubicadas en la nueva economía (computación, comunicación, etc.) que no sujetan sus inversiones dentro de su Estado-nación como suelen hacerlo las industrias vinculadas con el complejo industrial y militar. Tales empresas funcionan mejor sin compromiso con las fronteras nacionales y, tampoco sin compromiso con sus ciudadanos (W. Dierckxsens, Los límites de un capitalismo sin ciudadanía, DEI, 1998).

Entre estas empresas están los principales medios de comunicación como CNN, BBC, Deutsche Welle, Reuters News, Associated Press, ABC, CBS, NBC, CNBC, y otros grandes canales de televisión y prensa en todo el mundo.

No es extraño entonces que las inversiones globalizadas y entrelazadas controlan el llamado “Cuarto Poder”. Son los promotores y defensores de la globalización. En el ámbito de la producción hay empresas como Apple, Microsoft, Google, Facebook, Amazon, Netflix, Uber, etc. Este capital está integrado con bancos de inversión que tiene una mayor movilidad fuera de sus fronteras que la banca comercial tradicional.

Mencionamos aquí bancos como City Group (el mayor banco de inversiones en el mundo), con sede en Nueva York, HSBC (el segundo banco de inversiones más grande) con sede en Londres, Lloyd’s (el principal mercado de seguros y reaseguramientos, con sede en Londres) y Barclays (el cuarto mayor banco de inversiones del mundo) con sede igualmente en Londres.

Para entender este puzle es preciso saber que la dinastía Rothschild controla el Banco de los Bancos Centrales ubicado en Basilea, Suiza y con ello ha logrado integrar una red financiera globalizada. Pese ha no tener control sobre el Pentágono este capital financiero transnacionalizado ha podido injerir en la CIA y la OTAN , que ha llegado a utilizar como un brazo armado.

Esta nueva forma del capital necesita renegar del estado-nación, incluso en el país central del capitalismo (EUA), como modo de organizar y producir un poder-valor sin vínculo territorial. Su proyecto político es la gobernanza de un Estado en Red Global formado básicamente por de Cities Financieras con centros en Wall Street, la City de Londres y, también Hong Kong, Bombay, Frankfurt, Paris, Buenos Aires, Sao Paolo, etc.

El aumento del crédito a cero tasa de interés para la banca financiera, otorgada por la Reserva Federal, el Banco Central Europeo, el Banco de Inglaterra, etc., le ha permitido al capital financiero global invertir directamente a través de sus empresas transnacionales ubicadas en países emergentes y primero que nada en China.

Cuando este capital se vincula a inversiones productivas (hasta 2008) se transforma en capital real global. Este proceso de financiar mediante endeudamiento crea capital ficticio de tipo uno, pero finalmente se transformarlo en capital productivo globalizado.

3.- Nuevas Formaciones Sociales Emergentes

China, Rusia, India, Brasil y Sudáfrica (BRICS) nacen como países “emergentes” por ser territorio de deslocalización de los capitales financieros globales. Este proceso se pone en marcha particularmente a partir del año 1995. Los BRICS expresaron en un primer momento una relación subordinada a los intereses financieros globalistas.

Pero cuando el peso de la economía china creció a nivel mundial China se transformo en una competencia no deseada. Por tanto no fue aceptada como socio auténtico en el Fondo Monetario Internacional (FMI). Este rechazo obligó a China a buscar su propio espacio geopolítico.

Originalmente, el FMI había propuesto anunciar la inclusión del Yuan en 2010. Sin embargo bajo la presión de los globalistas la inclusión del Yuan en la canasta de monedas de reserva internacional fue postergada en varias ocasiones. La aceptación del Yuan finalmente ocurrió el 30 de septiembre del 2016. Este fue el primer paso en firme para que el Yuan sea considerado una moneda de reserva internacional.

A China y a los BRICS los podemos caracterizar como un proyecto no-financiero, una opción estratégica de países dependientes-subdesarrollados-periféricos y no alineados. En nuestra opinión el proyecto ha aprovechado la guerra económica y política entre globalistas y continentalistas que ha aflorado en los Estados Unidos.

El mundo “dependiente – emergente” desde hace un tiempo es nuevo centro de producción y consumo de riqueza social; un lugar donde impera el trabajo productivo y el capital real en fuerte contraste con las dos formas de capitales financieros unipolares y esencialmente ficticios.

La presencia de Rusia y el acuerdo militar con China y otros países de Asia, otorga mayor fuerza geopolítica disuasiva al proyecto BRICS-Ampliado frente a los proyectos unipolares. La propuesta cuenta con un Banco de Desarrollo y Fomento (como Fondo de Compensación), con el Banco Asiático de Inversiones en Infraestructura y con un Plan económico- comercial-industrial y estratégico llamado la Nueva Ruta de la Seda (NRS).

El proyecto de la Ruta de la Seda es una especie de keynesianismo/desarrollismo productivo a escala mundial. China y Rusia agregan, a su nueva arquitectura financiera y política estratégica, una nueva arquitectura económica , financiera, comercial y productiva.

4.- La Unión Europea, Estado-Continente

En este entorno la Unión Europea (UE) constituye un bloque regional de poder (Estado-Continente), conformado hoy por 27 países. Al finalizar la Guerra Fría el capital europeo no tenía mayor necesidad de migrar hacia otros países en busca de mano de obra barata o mercados para sus productos. Los grandes capitales financieros alemanes (Deutsche Bank en primer lugar) junto con los Bancos de Francia (Crédit Agricole, BNP Paris), se separan de su base nacional y se transforman en capitales financieros de la UE, para hegemonizar este bloque continental.

La integración de Europa del Este y la del Sur a la UE no requirió que el capital europeo migrara por el mundo como lo hizo el capital financiero unipolar norteamericano con su proyecto de crear un Estado global por encima de EUA y sin respetar soberanía o ciudadanía alguna.

Tampoco a la UE le hizo falta la inmigración de fuerza de trabajo barata desde países fuera de la UE ya que los ciudadanos de los países del Sur y sobre todo del Este (a menudo bien calificados), tenían libertad de movilización hacia el Norte de la UE.

El capital financiero continental europeo no necesitó buscar nuevos mercados más allá de la UE ya que sus empresas grandes concentradas en el Norte lograron ´conquistar´ los mercados del Este y del Sur a costa de empresas de menor talla en el Sur y el Este.

La integración de la UE permitió al capital alemán en primer lugar mantenerse vinculado a la economía real con una tasa de ganancia relativamente favorable. La consecuencia ha sido que el capital fijo en los países de la UE (y no solo en Alemania) no se ha envejecido a partir de los años setenta, todo lo contrario a lo que pasó en EE.UU y Japón. (Ver, Bernd Görzig, Depreciation in EU member states, http://www.euklems.net; abril de 2007, pp21).

A partir de la Crisis Griega, Alemania y Francia no solo lograron controlar a Grecia sino en toda la Unión Europea avanzando hacia un “Estado-UE”. Para ampliar su mercado, la UE y primero que nada Alemania, buscan su integración económica con Eurasia y China, a fin de integrarse a las Nuevas Rutas de Seda, apuntándose con ello al mundo multipolar, muy a disgusto de los globalistas en la City de Londres y de Nueva York.

Hoy Alemania, Francia y Rusia están procurando desbloquear los conflictos creados por los globalistas, tanto en Ucrania como en Siria, con el brazo armado la OTAN y algunas fuerzas terroristas locales. Estos conflictos existen todavía porque las fuerzas globalistas tratan de impedir el desarrollo de las Rutas de la Seda y la integración de la UE a las mismas.

Con Gran Bretaña fuera de la Unión Europea (a partir del Brexit) y con Trump en la Casa Blanca, los intereses para sostener militarmente a la UE han disminuido notoriamente y con ello el poder de la OTAN. Francia y Alemania están liderando la iniciativa de fortalecer la capacidad europea de dirigir sus propias operaciones de seguridad.

Los planes para una cooperación a nivel europeo a nivel militar y en materia de defensa mutua son más concretos que nunca. Esto significaría una derrota para los globalistas que dominan aun actualmente la OTAN. Lo anterior sumado al proteccionismo de Trump significaría también el aislamiento cada vez más seguro de EUA. En otras palabras el triunfo del multipolarismo sobre el unipolarismo está a la vista.

La Geopolítica: ¿hacia un Mundo Multipolar de Monedas?

1. La guerra de monedas con el control sobre las criptomonedas

La batalla geopolítica entre las principales fracciones de capital a nivel mundial adquiere una nueva dimensión especial con la introducción de las criptomonedas. Con la llegada de criptomonedas como el Bitcoin, el sistema monetario se ha ampliado de manera notoria y hoy esto tiene su expresión en una guerra de monedas.

Toda forma de dinero es una construcción social y con ello también expresión de intereses económico-sociales y de poder. Lo que hace que las criptomonedas es potencialmente diferentes ya que están permitiendo que sus usuarios tengan independencia del sistema monetario actual dominado por el dólar, el procedimiento SWIFT, etc.

La criptomoneda permitiría imponer una nueva construcción social, una nueva mediación en las relaciones sociales de producción sí se utiliza para eludir los poderes económicos, políticos y sociales dominantes. Pero esto no podrá ser realidad sin una gran batalla con y entre los diferentes poderes existentes, entre los que ascienden ganando posiciones de poder y los que declinan cediendo posiciones de poder económico, político y estratégico.

Lo anterior se expresa hoy ya en América Latina con la introducción de la primera criptomoneda nacional en Venezuela (el Petro) que se implanta para evadir las sanciones económicas impuestas al país por EUA , por haber negociado la venta de petróleo fuera del ámbito del dólar. A raíz de esto Washington cerró las posibilidades de crédito buscando asfixiar la economía de modo financiero.

La compra de bonos venezolanos por China y la reestructuración de la deuda del país con Rusia fueron pasos paliativos. Hay visos de mayor alivio con la introducción de la criptomoneda Petro frente a la soga que Washington le colocó al cuello a Venezuela. Desde el 20 de febrero de 2018 se vende el Petro Venezolano anclado y respaldado por el petróleo.

En el plano mayor observamos que las fuerzas globalistas empiezan a utilizar las criptomonedas al emitir contratos a futuro en bitcoin a partir del 17 de diciembre de 2017, cuando el Chicago Mercantile Exchange (CME) (el mercado de contratos a futuro más grande del mundo) pone en marcha el comercio de futuros en bitcoins.

Esta medida abrió el camino para manipular los precios de las criptomonedas. Las empresas de Wall Street compran y venden en Chicago contratos a futuro (derivados) en bitcoins y con ello este “activo digital” hace su entrada en el gran mundo de las finanzas.

Bancos y comerciantes institucionales (como fondos de pensiones, entre otros) pueden comprar y vender contratos a futuro en bitcoins, pero solo unos pocos entre ellos podrán tener criptomonedas en stock y comercializar con bitcoins reales. Lo anterior, aluden, se hace por motivos regulatorios, o dicho de otra forma para mantener el poder sobre dicho mercado.

La élite financiera unipolar y global, y sus CEO´s en los directorios de los bancos centrales y el Banco de los bancos centrales en Basilea (BIS), controlado por la familia Rothschild, lanzaron en setiembre de 2017 el proyecto de imponer una criptomoneda global. El proyecto se denomina ‘Utility Settlement Coin’ (USC) que fue impulsado por entidades financieras como Barclays, HSBC, Santander, Credit Suisse, Deutsche Bank, entre otros.

El objetivo del proyecto es preparar el camino para que los bancos centrales tengan criptodivisas en el futuro, facilitando a las entidades mundiales realizar una amplia variedad de transacciones entre sí mediante la utilización de activos garantizados en una cadena de bloques. Con ello el capital financiero globalizado inauguraría una fase decisiva de la guerra de las criptomonedas.

Las criptomonedas en manos de los bancos centrales se transformarían en tal caso en una extensión del sistema mundial actual basado en la deuda, pero no más a partir del dólar. Quién maneja el poder sobre tal criptomoneda, se vuelve en dominante, en otras palabras se trata de un asunto específicamente de geopolítica del poder.

China comenzó la cruzada contra la aparición de criptomonedas en el mes de setiembre de 2017. El Banco Central de China decidió emitir su propia moneda digital de manera pública y soberana. Se buscaba garantizar un sistema seguro de registración y transferencia contra la evasión tributaria y el lavado de dinero. A fines de 2016 China ya había realizado su primer ensayo en este campo.

El dinero digital chino tiene un carácter geopolítico como medio de intercambio en la nueva Ruta de la Seda ya que reemplazaría al dólar y más importante aún, cortaría a la vez el paso a los globalistas en su plan de introducir su moneda a nivel global. Los globalistas están además en confrontación con los intereses continentalistas norteamericanos que buscan introducir el Fed-coin.

Es de esperar que China no ataque frontalmente al dólar como afirman los medios globalistas. Lo que hace el capital globalista es tratar de ocultar la violencia que ellos mismos desarrollan en la guerra de monedas. La amenaza para el dólar, en otras palabras, proviene de las fuerzas globalistas por más que los grandes conglomerados de comunicación lo presentaran de manera invertida.

2. ¿Hacia un Mundo Multipolar de Monedas?

Está claro que el dólar está a punto de dar un importante paso hacia atrás. En 1944/45 el Dólar-Oro se impuso luego de ser EUA uno de los ganadores de la segunda guerra mundial. Estados Unidos logró imponer su moneda desplazando a la Libra Esterlina de moneda de referencia mundial. A principios de los años setenta se produce la crisis del Dólar-Oro cuyo origen es alrededor de 1967.

En 1971 el dólar dejó de estar anclado al oro. Se introduce a partir de entonces el petrodólar con un acuerdo realizado por el ex secretario de Estado de EUA Henry Kissinger y la Casa de los Saud de Arabia Saudita. El Petrodólar fue la moneda que vino a articular los intereses de las corporaciones multinacionales norteamericanas ya expandidas en ese entonces por Europa y Japón.

Eran las corporaciones multinacionales norteamericanas las que dominaban la producción, el comercio internacional y el consumo mundial de energía basada en el petróleo. Por ello pudieron pactar e imponer una nueva moneda de referencia mundial, el petrodólar, como herramienta de extorsión que obligó a todos los países a cambiar producto y trabajo real por una moneda sin respaldo, creada a base de promesas de pago, o sea, basada en la deuda del Tesoro de Estados Unidos.

Hoy existen cada vez más países que cuestionan el dominio del dólar porque lo consideran un obstáculo para su soberanía y su buen desenvolvimiento dentro de la economía global. Este cuestionamiento muestra su actual crisis de hegemonía.

En el pasado reciente países relativamente pequeños como Irak y Libia fueron invadidos al pretender negociar el petróleo fuera del ámbito del dólar, y hoy existe una amenaza de invasión sobre Venezuela porque también está negociando su petróleo fuera del ámbito del dólar.

Es preciso saber que en esta misma coyuntura países multipolares, como China con Rusia e Irán, el eje con mayor crecimiento económico en los años recientes, han lanzado el Petro-Yuan-Oro como una moneda de referencia mundial. En octubre de 2016 el Yuan fue reconocido como moneda internacional por el FMI con ello, por primera vez desde 1944, se podrá hablar con propiedad de un próximo desplazamiento del dólar como moneda dominante, pues ya ha perdido la hegemonía.

El Petro-Yuan-Oro es un esquema de moneda mundial que no solo esta respaldada por la materia prima más importante, el Petróleo, sino también está anclado en el oro, algo que EUA ya no puede hacer a estas alturas. La ventaja de la moneda china no solo radica en ser un esquema integral de las economías más dinámicas, sino que es la moneda de los principales productores y compradores de oro. China y Rusia han conformado unas gigantescas reservas para respaldar al Yuan en esta movida.

El 26 de marzo de 2018 China tomó la decisión de lanzar en la Bolsa Internacional de Energía el esquema de cambio Petro-yuan-oro y en mayo el Metal-yuan-oro. Este hecho que cambiará el sistema monetario internacional de fondo. Los chinos ofrecen cambiar los Yuanes recibidos en oro, no solo contra entrega de petróleo sino también al comprar metales. La Bolsa de Valores de Hong Kong emitirá también contratos a futuro en yuanes en materia de petróleo y metales derivados que serán convertibles en oro. Los exportadores de petróleo incluso podrán retirar dichos certificados de oro fuera de China, es decir, el ´petro-yuan’ estará disponible para pagarse hasta en los llamados “Bullion Banks” en Londres.

Para la fijación de los precios del petróleo en yuanes (junto con el plan de la Bolsa de Valores de Hong Kong para vender contratos de oro físico valuados en yuanes) se ha creado un sistema por medio del cual los países podrán eludir el sistema bancario estadounidense ( y no solo el sistema global de pagos interbancarios basada en dólares llamado Swift) sino también todo el sistema creado por los acuerdos de Bretton Woods.

Por tanto no solo se trata que entren en este nuevo sistema de comercio internacional del petróleo, el gas y los metales sino mañana otras materias primas. Esto puede significar que China se deshaga de manera un tanto más acelerada de los bonos del tesoro estadounidense, cambiando a estos certificados (en dólares) por yuanes.

Para evitar lo que le sucedió al dólar a principios de los años setenta, cuando esta moneda tuvo que abandonar el patrón oro, es de esperar que China introducirá paso a paso el yuan como moneda de cambio (materia prima por materia prima) manteniendo el volumen de oro suficiente como respaldo.

La estrategia de la China-Multipolar no es atacar frontalmente a los petro-dólares, sino que ocupar con el Yuan un espacio suficiente para poder operar con la soberanía necesaria. Por está razón esta construyendo un Mundo Multipolar de Monedas sin sumisión y ya hay acuerdos entre el Banco Central de China (PBoC) y el Banco Central de la Unión Europea (BCE) para permitir intercambios directos entre el yuan y el euro.

Estos acuerdos se han firmado para hacer posible que ambas monedas se fortalezcan mutuamente de manera autónoma y provocar la inter-penetración de los sistemas financieros de ambas regiones. Lo anterior es una clara señal que la Unión Europea mantiene la puerta abierta para integrarse al Mundo Multipolar.

No solo China tiene grandes proyectos para dejar fuera al dólar en su quehacer económico. El 20 de setiembre de 2017, el presidente ruso Vladimir Putin dio instrucciones para que a finales de ese año el dólar dejara de ser la moneda de pago en todos los puertos del país.

El 14 de febrero de 2018 Arkady Dvorkovich, Primer Ministro Suplente anunció que las instituciones financieras rusas están preparadas para funcionar sin acceso a la red global de pagos interbancarios basada en dólares (The Society for Worldwide Interbank Financial Telecommunication o SWIFT). Este es un mecanismo por excelencia para bloquear pagos bancarios internacionales afectando países o personas considerados ´non gratas´ por EUA. De esta manera Rusia procura evitar la aplicabilidad de las sanciones impuestas a su economía.

¿Habrá (otras) nuevas Formas Sociales Emergentes?

1.- China ¿primera y última Gran Formación Social Emergente?

El claro éxito de la economía china esta representado por una fulminante tasa de crecimiento del producto interno bruto (PIB) . De hecho, ha sido el más alto del mundo en las últimas tres décadas y ha instalado a la república asiática en el papel de líder de los países del Sur global. Este situación ha provocando que en los grandes medios y en la literatura académica se propague una idea errónea respecto a China calificándola como “una nación que ha emergido recientemente”.

A pesar de las disfunciones del sistema mundial capitalista, tan visiblemente desfavorable para los países del Sur, en general, el concepto de “países emergentes” (utilizado también para los “BRICS”) fue ideada por los think tanks de las altas finanzas estadounidenses ) para sugerir que el “despegue” fue factible en el marco de la actual globalización,

Cuando se acepta la idea que la economía china habría “emergido” o “despegado”, después de la desaparición de Mao, se está admitiendo, de manera implícita, que la economía china solo se habría comenzado a desarrollarse gracias a su “apertura” al sistema mundial capitalista.

En esta afirmación hay tres realidades fundamentales ocultas. La primera de ellas, es la profundidad milenaria de la historia de China cuyo peso podría haber alcanzado hasta un tercio del PIB mundial a principios del siglo XIX.

La segunda realidad deja de lado que el crecimiento del PIB de China comenzó regularmente a superar el 10% en la década de 1980 cuando la mayoría de las estructuras e instituciones del socialismo todavía estaban en su lugar.

El tercer hecho es la alta velocidad de la tasa de crecimiento del PIB chino provenía de antes de la muerte de Mao. Es cierto que el crecimiento económico se aceleró después de la década de 1980, sin embargo entre 1963 y 1978 ya había un crecimiento del 8,2 por ciento.

Entre 1970 y 1979 la tasa de crecimiento económico de China fue del 6,8%, o sea, más del doble que los Estados Unidos durante el mismo período (el 3,2%). Durante el largo período de 1952 a 2015 la tasa anual media de crecimiento del PIB chino fue de 8.3%; 6.3% entre 1952 y 1978 y, 9.9% entre 1979 y 2015.

Al analizar las series temporales de stocks de capital físico para China durante el largo período (1952-2015), observamos siempre altas tasas de crecimiento. El crecimiento promedio del stock de capital que llamamos “productivo” (incluye equipos, maquinarias, herramientas, edificios industriales e instalaciones, pero no edificios residenciales y el valor de la tierra) fueron de un 9.7% para el período 1952-1978 y de un 10.9% para el período 1979-2015.

Si seleccionamos un stock de capital , que además de los inventarios, contemple los edificios residenciales construidos y sus tierras (componentes no directamente productivos), la tasa de crecimiento anual medio de capital fue de 9.1% entre 1952 y 1978 y de 10,9% entre 1979 y 2015. Con estas cifras queda claro que la ´emergencia´ china resulta en fechas muy anteriores al período del neoliberalismo.

Tomando en cuenta series temporales largas (1949-2015) de indicadores de niveles de recursos educativos de la población china, las tasas anuales de crecimiento medio de los recursos educativos chinos en ambos períodos fueron extremadamente parecidos: 4.19% durante el período 1949-1978 y 4.22% en el período 1979-2015.

Al considerar el stock educativo “productivo” (calculados a partir de la fuerza de trabajo), las tasas medias anuales de crecimiento de los recursos educativos fueron 5.07% entre 1949 y 1978 y 3.55% entre 1979 y 2015, es decir, un crecimiento más intenso en el periodo anterior a las llamadas reformas de 1978.

Durante el período 1949-2015, los (flujos de) gastos de investigación y desarrollo (I+D) muestran tasas anuales medias de crecimiento superiores al 14%. El crecimiento promedio de estos gastos en I+D fue mucho mayor en el período 1949-1978 que en el siguiente periodo (de 1979 a 2015). En otras palabras, el nivel de desarrollo científico y tecnológico de China no es de estas fechas recientes y hoy en día no tienen nada que envidiar a los países capitalistas industrializados más avanzados.

Lo que estamos queriendo decir es que la estrategia de desarrollo de la revolución ha establecido las condiciones para el éxito actual de la economía china, que este mismo éxito es una continuidad del pasado y, más importante aún, la supuesta “emergencia” no es transferible a otras naciones como la India por ejemplo que no cuenta con este período previo.

Los datos muestras que en el caso que el capital aplique el “outsourcing” privilegiando otras naciones o continentes (la llamada “enfermedad japonesa”) China no sufrirá con la aplicación de estas política. De cualquier manera una medidas de este tipo dejaría claro los límite del proceso de globalización.

Hemos de agregar que , hoy en día en China, la propiedad de la tierra sigue siendo estatal o colectiva en China –incluso sí está bajo un control privado efectivo. El acceso a la tierra para el campesinado hasta ahora, es tal vez la contribución más valiosa del patrimonio revolucionario maoísta ya que ha evitado el desalojamiento masivo de los campesinos de sus tierras (una de las consecuencias del proceso de la acumulación originaria capitalista) hacia las ciudades grandes, fenómeno que se observa en todos los países periféricos.

2.- China, ¿ último bastión del capital productivo?

Los economistas Herrera y Long han estudiado diferentes indicadores para deducir la tasa de ganancia a nivel micro y macro de la economía de China, entre 1952 y 2014. (Rémy Herrera y Zhiming Long, Capital accumulation, profit rates and cycles in China from 1952 to 2014, Journal-of-innovation-economics, 2017).

Los resultados obtenidos por ambos métodos (Micro y macro) son relativamente originales y muestran una clara tendencia a la baja de la tasa de ganancia en el largo plazo. En el corto plazo hay altibajos de coyuntura. Este fenómeno se atribuye al incremento en la composición orgánica del capital que como tendencia empuja la tasa de ganancia hacia abajo.

Como ya vimos, el desarrollo tecnológico de China no es de fecha reciente , tal como tratan de mostrarnos los grandes medios occidentales. En el año 2013 no menos de 629.612 patentes fueron publicados en China, 200 mil más que las publicadas por EEUU en el mismo año. El ´World Intellectual Property Indicators´ reportó que el 32% de los 2,57 millones de patentes registrados mundialmente durante el año 2014, correspondían a China.

China considera esta estrategia clave para ser un gran jugador mundial en los sectores de innovación tecnológica, al igual que Japón en los años setenta y ochenta del siglo pasado. Esta carrera de renovación tecnológica conlleva a una rotación cada vez más grande del capital fijo. Al mismo tiempo esta rotación implica una alza permanente en los costos de Innovación y Desarrollo para la producción manufacturera del país, y hace cada vez más difíciles de transferir al producto final.

En resumidas cuentas, en China la tasa de ganancia del capital productivo muestra claras tendencias a la baja. Si a esto hay que agregar el costo ascendente de la mano de obra que demanda una fuerza de trabajo cada vez más calificada el resultado final es el abandono relativo del capital de la esfera productiva y por ende una tasa de crecimiento económico a la baja.

¿Es posible un nuevo ciclo de crecimiento económico?

En 2014, China oficialmente reportó una tasa de crecimiento de algo más de 7%, la más baja en 24 años. Esta cifra, en la opinión de Kurt Cobb, está claramente sobreestimada. Cuando se observa la tasa de crecimiento en el consumo de electricidad, que solo creció en un 3.8%, la tasa real debería ser probablemente más baja. (Según Bloomberg, el PIB de China, expresado en dólares, subió de un 4.25% durante el cuarto cuatrimestre de 2015 (Vea, China’s Other Growth Figure Is Flashing a Warning, 2 de marzo de 2016).

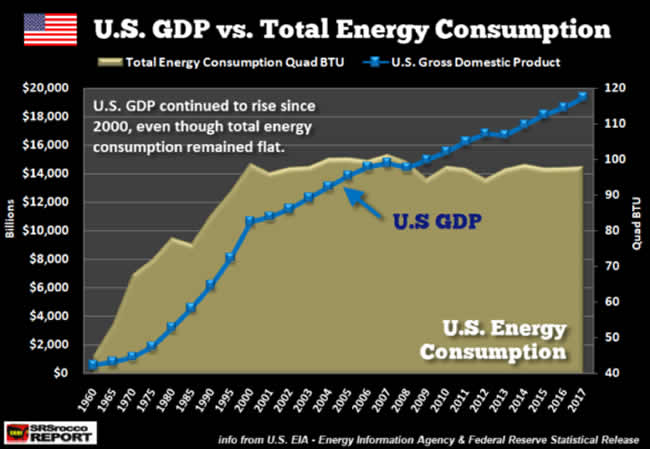

Pues bien, el consumo de energía (electricidad) pareciera ser un instrumento más confiable para medir la evolución del crecimiento económico del país. Históricamente, la evolución en el consumo de energía y el crecimiento económico han sido muy paralelos en China, pues, para un crecimiento en el PIB del 1% se solía requerir un aumento de 1.09% en el consumo de electricidad.

A partir de este procedimiento una tasa de crecimiento de 3.5% resulta una cifra más que probable. En el año 2015 el consumo de electricidad de febrero bajó 6.3% respecto del mes anterior y en marzo mostró otro descenso del 2.2%. En otras palabras, el crecimiento económico de China tiende a la baja (Fuente: Steve Angelo, Why U.S. GDP hasn´t really increased since 2000, www.srsroccoreport.com, 28 de febrero de 2018).

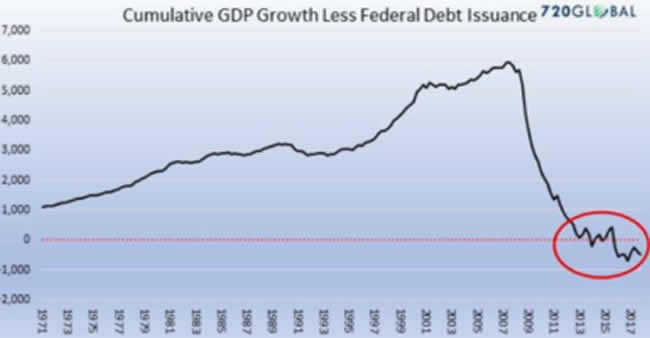

La tendencia a la baja en el consumo de energía (petróleo en este caso) se observa a nivel mundial. La reducción del crecimiento en el uso de energía es señal de estancamiento en el crecimiento económico a nivel mundial como puede verse en el gráfico 1.

De ser así parece que las posibilidades de obtener plusvalía relativa está agotándose no solo a nivel global sino también en la Formación Social Emergente de China, es decir las perspectivas de una nueva reconexión con la economía real parecen agotarse a nivel de la economía globalizada.

Debido a la tendencia a la baja de la tasa de ganancia a nivel más global y la creciente imposibilidad de reconectarse con el ámbito productivo, el capital da la fuga hacia el ámbito financiero, realizando sus ganancias prescindiendo del factor trabajo.

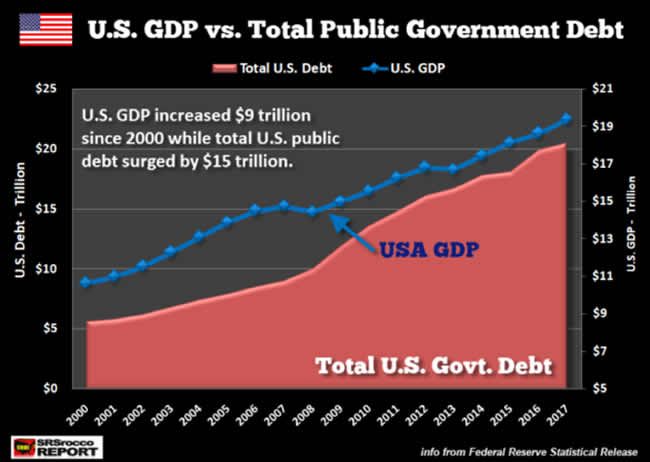

En el gráfico 2 observamos una correlación estrecha entre el crecimiento de la deuda norteamericana y la tasa de crecimiento económico.

La realidad es que la deuda pública no se destina a la creación de riqueza nueva.

Y aunque parezca un recurso mágico hoy los inversionistas obtienen ganancias (ficticias) sin crear riqueza alguna. Es un hecho que en EUA ( desde fines de los años noventa) no se observa un crecimiento en el consumo de energía aunque las “cuentas nacionales” registren tasas de crecimiento económico como se observa en el gráfico 3.

El crecimiento económico registrado por las cuentas nacionales en EUA a partir de mediados de los noventa sin crecimiento en la demanda de energía registrado en el gráfico 3 en nuestra opinión es un crecimiento ficticio.

La explicación es que el crecimiento del endeudamiento a tasas de interés casi cero permitió al capital financiero obtener crédito sin costo para adquirir sus propias acciones en la bolsa de valores alzando así artificialmente la cotización de las mismas y obteniendo altos beneficios que también son ficticios y especulativos, como se puede ver en el gráfico 4.

El gráfico 4 permite observar que el crecimiento real de EUA actualmente es negativo pues la deuda del Banco Central (la FED) supera al Producto Interno Bruto del país (21billones versus 19 billones de dólares). Bill Holter caracteriza esta situación como un “momento de saturación de la deuda que implica un elevado riesgo de colapso” (Bill Holter, One Of Two Things Is About To Happen Now That We’ve Reached ‘Debt Saturation’, www.silverdoctors.com, 3 de mayo de 2018).

No solo en las economías capitalistas más avanzadas se observa una tendencia a la baja de la tasa de ganancia en el ámbito productivo, también este proceso se reproduce en la Formación Social emergente que es China.

Al parecer el mundo está ante la imposibilidad de volver a reconectarse con el ámbito productivo, lo que significa no solo una crisis de la globalización sino una crisis sistémica.

1.- ¿Es posible la reconexión del capital con la economía real?

Ante la baja de la inversión en la economía real el endeudamiento ha sido la receta para fomentar la demanda interna China a un ritmo sin precedentes. Entre noviembre de 2014 y octubre del año 2015, el Banco Central Chino rebajó seis veces los tipos de interés, además redujo en cinco ocasiones los coeficientes de caja -las reservas que los bancos están obligados a no prestar. De esta manera los bancos chinos prestaron en el mes de enero de 2016 un 70,2 % más de lo que hicieron en enero de 2015. En otras palabras, China se ha vuelto otro país adicto a la deuda.

El Banco Popular de China aplica hoy en día la misma política de comprar de sus propios bonos para emitir dinero sin respaldo. Es un hecho que el endeudamiento de China lleva ya varios años aumentando a un ritmo ascendente. Uno tras otro los Bancos Centrales en todo el mundo se han visto forzados a imprimir dinero sin respaldo, aumentando el crédito a tasas de interés cero o negativas y China no es la excepción.

Dadas las limitaciones de generar altos rendimientos económicos(en la economía real) el capital comienza a buscar áreas de inversión alternativas de carácter especulativo que no requieran tanto del factor trabajo. En China ,por ejemplo , las inversiones a gran escala en proyectos de edificación urbana se hicieron sin garantía alguna de su ocupación.

Al quedar vacíos ( barrios enteros), estas inversiones no enlazan con la economía real. Hay crecientes inversiones sin encadenamiento posterior con la economía real, lo que presiona la tasa de crecimiento económico de China hacia abajo. La burbuja inmobiliaria se observa mejor a partir del creciente número de edificios y grandes torres vacías sin terminar. Como consecuencia, los precios de los inmuebles en China han caído en 66 de las 70 ciudades más grandes de acuerdo con la Oficina de Estadísticas Nacionales del país. Solo en el año 2014 los precios de inmuebles cayeron en un 7.6%.

En un momento en que el crecimiento económico de China ha comenzado a disminuir , varias burbujas podrían estallar. Sin embargo, en esta coyuntura China ha elegido, en contraste con el desarrollo del capital ficticio puramente financiero (globalistas) o militarista (continentalistas), un keynesianismo productivo a escala mundial.

Los beneficios de un desarrollo del complejo industrial y militar podría estar garantizada por el Estado pero no lograría transferir este gasto improductivo a terceras naciones ya que el Yuan no es una moneda internacional de referencia con una posición monopólica a como ha sido hasta el momento el dólar estadounidense. No es extraño entonces que el gasto militar de China en 2015 es tres veces más pequeño que el gasto militar de EUA siendo las dos economías más o menos igualmente grandes.

Lo que la Nuevas Formas Sociales de Países Emergentes , bajo liderazgo de China, buscan es un keynesianismo productivo a escala mundial y primero que nada a nivel de Eurasia. Con la creación del Banco Asiático de Inversiones en Infraestructuras (BAII) China ha puesto en marcha un proyecto a escala global.

Habiéndose convertido en la fábrica del planeta sin un tener el mayor mercado de consumo interno como los Estados Unidos, la determinación de China es construir una nueva Ruta de la Seda más afín con a un New Deal a escala global. Lo que procura China de esta forma es consolidar al menos Eurasia como una sola economía.

Ante esta nueva realidad económica los europeos se han apresurado en aceptar la invitación de China a participar en el Banco Asiático de Inversiones en Infraestructura el “BAII”(Londres en primer lugar, seguido inmediatamente por París, Roma y Berlín -hasta por Israel se ha apuntado). En efecto los EEUU (Wall Street) y Japón son los grandes ausentes del BAII.

Por tanto la Nueva Gran Formación Social Emergente, con China a la cabeza, ya ha creado las condiciones para reinventar un sistema multi-monetario internacional, sin que las naciones soberanas participantes se subordinen a una sola nación hegemónica.

Con bancos multi-polares como el BAII lo que China está ofreciendo es un acuerdo potencialmente global. En los hechos, la Nueva Ruta de la Seda implica una inmensa infraestructura de oleoductos, gasoductos, carreteras, ferrocarriles, aeropuertos y puertos que se propone integrar a Eurasia como una sola economía, a través de fuertes inversiones en infraestructuras. El objetivo es conectar a China con Rusia, Europa, África , Oceanía y América Latina fomentando la economía real con producción y comercio.

La Nueva Ruta de la Seda terrestre tiene como punto inicial el oeste de China y atraviesa todo el país . El centro de la ruta de la seda será la capital de XinJiang y no es casual . Es la capital de la provincia musulmana de China situada en el noroeste del país, justamente ahí donde el capital financiero anglo-americano globalizado pretendió desestabilizar a China con los mercenarios del “ISIS”.

China está adentrándose en la isla mundial en un intento de rediseñar los fundamentos geopolíticos del poder mundial. Al establecer una elaborada y costosísima red de líneas ferroviarias de alta velocidad (para el transporte de grandes volúmenes de mercancías) y oleoductos y gasoductos a través de la amplia extensión de Eurasia, la Nueva Formación Social Emergente pretende materializar la visión geopolítica de MacKinder para la actualidad.

Las autoridades de Beijing esperan trasladar el centro neurálgico del poder geopolítico desde la periferia marítima al interior del continente, “el heartland”.

Pero, con una deuda pública en rápido ascenso la integración de Eurasia está por hoy encima de las capacidades financieras de China, por tanto China ha buscado aliados para capitalizar y desarrollar estas obras infraestructurales. Estos aliados ven en el proyecto de la Nueva Ruta de la Seda la posibilidad de un keynesianismo productivo a nivel euroasiático, dejando fuera justamente a EEUU y Japón que se han opuesto de manera recalcitrante a la integración de Eurasia. Para evitar que Europa mire hacia el Este, la OTAN (globalista) está instalando con cada vez una mayor cantidad de equipos y efectivos militares en Europa del Este.

Es preciso anotar que en el mundo no hay ninguna línea ferroviaria de alta velocidad que funcione con ganancias. España es un buen ejemplo de esta afirmación. A costa de gigantescas deudas el país ibérico ha invertido en mejorar sus infraestructuras y hoy los beneficios de esta inversión no alcanzan para sufragar los costos de la deuda, asunto que hay que tomar muy en cuenta a la hora de estudiar la factibilidad del ´New Great Deal´ propuesto por China.

La pregunta clave es ¿podrá impulsar “el keynesianismo productivo a nivel transcontinental” una nueva tendencia a la alza de la tasa de ganancia ? Creemos que el ´New Great Deal´ morirá probablemente en el intento al no lograr elevar la tasa de ganancia. Lo anterior nos impulsar a pensar que para salir de la actual crisis capitalista, aparentemente no hay otra alternativa que salir del capitalismo.

El capitalismo no logra salir de su propia crisis

Con el gobierno de Trump no solo se manifiesta claramente la crisis agónica, turbulenta y conflictiva del capitalismo, sino se evidencia cada vez más la imposibilidad de salir de la misma. Expresando un nacionalismo industrialista anti-oligarquía financiera, Trump procura de salir de la crisis norteamericana a costa de todo. Esto implica en primer lugar una confrontación total con las fuerzas del esquema de poder globalista (representadas en EUA por el Partido Demócrata).

En forma secundaria se enfrenta con el esquema continentalista (el establishment del Partido Republicano y sobre todo el Tea Party). Con el partido Republicano como tal no le queda de otra que acordar una coalición para garantizar la gobernabilidad. Esta confrontación interna en EUA obstaculiza la posibilidad de exportar la crisis a otras naciones.

Lo anterior se observa en la posición de Trump frente a los grandes tratados comerciales: su primera medida fue la salida de El Acuerdo Transpacífico de Cooperación Económica (TPP) y de el Acuerdo sobre el Comercio de Servicios (TISA), en busca de desarmar el diseño geoestratégico globalista de su predecesor Obama. Su confrontación con proyectos continentalistas se deriva de su salida de El Tratado Transatlántico de Comercio e Inversiones el Acuerdo sobre el Comercio de Servicios (TTIP por sus siglas en inglés).

La administración Trump solo ha mostrado una mayor precaución con el tratado con México y Canadá (NAFTA) que quiere renegociar e incluso con negociaciones por separado con México y Canadá. Enterrar el NAFTA encontrará mucha resistencia al interior del partido Republicano. El denominador común de todas estas políticas es lograr la relocalización en territorio estadounidense de las grandes transnacionales en su afán de “Make America Great Again”.

Las empresas estrellas del globalismo en comunicación y computación, muy a menudo con fuertes inversiones en China, son atacadas a su vez por intervenciones verbales de Trump, quien ha comenzado una guerra económica no tanto contra China como país sino en primer lugar contra dichas empresas trasnacionales con fuertes inversiones fuera del país con la finalidad que se relocalicen en EUA. En las últimas sesiones de marzo, los números rojos en la Bolsa de Nueva York impusieron su ley arrastrando no solo a Facebook sino también a Twitter, Netflix, Alphabet, Apple, Amazon y Microsoft. Todas ellas han sufrido fuertes pérdidas en Bolsa.

Facebook, la red social que provocó el seísmo en el sector tras conocerse la fuga de datos de 50 millones de usuarios, ha sido la gran perdedora, al haber perdido desde entonces cerca del 20% de su capitalización. El temor a una mayor regulación tras el escándalo de Cambridge Analytica casi se ha provocado una tormenta perfecta. La malas noticias para este sector se van sumando: Trump se propone cambiar el régimen fiscal de Amazon y considera imponer un impuesto sobre el comercio local de Amazon y Netflix. Google (Alphabet) ha sufrido un duro revés en la batalla judicial que mantenía por patentes con Oracle (www.cincodias.elpais.com 28 de marzo de 2018).

La crisis bursátil de los ‘valores estrella’ de la Bolsa ha hecho caer las esperanzas de un nuevo ciclo tecnológico, dirigido por el capital financiero globalista. En primer lugar, este proceso es una muestra que el capitalismo actual no está en condición de generar un ciclo expansivo en el ámbito de la producción. Las repentinas caídas de los “valores estrella” en la bolsa de Nueva York y de todas estas empresas de punta del globalismo operan sobre todo con capital deslocalizado fuera de EUA y con sus inversiones concentradas en China, en segundo lugar son una manifestación de la política anti globalista de Trump, que espera que estas empresas transnacionales regresen a EUA.

El recurso a la guerra comercial implica un reordenamiento de las cadenas de valor transnacionales de la globalización.

Estas cadenas ya no se integran sin conflictos geopolíticos. Cuando se llegue a la reestructuración de la cadena de valor chino-americana, la UE y más concretamente Alemania, bien podría llegar a ser el ´afectado´ a quien se le podrían endosar entonces los costos de esta crisis. La UE y Alemania en particular son conscientes de la tormenta que se avecina sobre la zona euro y sin duda persistirán en realizar su propio juego mirando más hacia el Oriente que nunca.

El proteccionismo de Trump podría brindar oportunidades temporales a la economía real norteamericana ya que disminuiría su déficit comercial con China y Alemania, por ejemplo. La respuesta de los bloques y países afectados no se dejaran de esperar y pronto veremos un proteccionismo generalizado con una política más nacionalista y netamente anti-globalista.

Al generalizarse el proteccionismo y instaurarse cada vez más barreras arancelarias, se producirá un crecimiento negativo del comercio internacional y por ende del crecimiento económico global. En conclusión habrá menores ganancias o incluso importantes pérdidas, causando una crisis generalizada, es decir, una recesión mundial. Sí esto se produce habrá que esperar un colapso bursátil en el mundo entero y el colapso de toda clase de burbujas (inmuebles, automóviles, tarjetas de crédito, etc.) a nivel internacional.

Con una crisis global sin perspectiva capitalista de salida, la indignación y la revuelta popular podría ser global. En este escenario será posible incrementar el combate por la soberanía popular. Una soberanía popular que este en oposición a la soberanía nacionalista burguesa de las clases dominantes. Desde ya se puede decir que en China, incluso en Rusia , existe un nacionalismo antiimperialista extendido en la población. Este nacionalismo antimperialista no tiene que nada que ver con el discurso demagógico del nacionalismo local que considera al vecino más débil como su enemigo y que siempre ha terminado por integrar a su país en la globalización dominada por el imperio.

La lucha por una soberanía popular concebida como un vehículo de liberación, hace retroceder primero que nada la globalización unipolar contemporánea que suprime toda clase de soberanía nacional a escala mundial. La soberanía popular también arremete contra la construcción de bloques económicos y políticos como la Unión Europea.

La lucha por la soberanía popular tiene como objetivo transferir un máximo de poderes reales a las clases populares, construyendo realmente una democracia.

El proteccionismo creará condiciones objetivas para que el intento de salir de la crisis capitalista conlleve la posibilidad de una salida del capitalismo mismo.

Desde el punto de vista económico, la imposibilidad de salir de la crisis capitalista se encuentra, en última instancias, en la incapacidad de acortar la vida media del capital fijo ( maquinarias y edificios ). En este nuevo contexto, será estrictamente necesario alargar la vida media útil del capital fijo, ante las pérdidas que se producirían a escala global.

Retomar la inversión en la economía real conlleva inevitablemente a un aumento en la vida media del capital fijo de todas las empresas y primero que nada en las grandes corporaciones. Con un ciclo de reproducción del capital más largo, se reducirá el costo tecnológico y se podrá sacar eventualmente a las empresas de las pérdidas. Lo anterior es más factible al cerrar mis fronteras, o sea con más proteccionismo, hecho que a su vez puede provocar un espiral hacia abajo.

Tal como el proteccionismo de los gremios medievales fue opresivo y finalmente significó la muerte su economía facilitando el ascenso del capitalismo, el proteccionismo en esta esta fase del capitalismo senil asfixiará el sistema y bien podría inaugurar el camino hacia la salida del capitalismo.

No hay salida a la crisis con la racionalidad económica capitalista

En medio de la Gran Depresión del Siglo XXI, cualquier salida dentro de la racionalidad económica capitalista parece agotarse. Es el momento preciso de toma de conciencia de que no hay expectativa de un mayor bienestar económico y social dentro de este sistema que no para de acortar la vida media de todos sus productos.

Alargar la vida media de todo lo que producimos conllevará, al debilitamiento de una economía monetizada y justamente así y solo así será posible lograr un mayor bienestar genuino. Lo mismo sucede si primero se satisfacen las necesidades colectivas por encima de las individuales: habrá menos creación de riqueza en términos de valor de cambio ( capitalista) pero más riqueza en términos de satisfacción de necesidades reales de las personas.

En medio de esta crisis sistémica están dadas las condiciones para crear consciencia que las necesidades deberán formularse más desde el “sujeto comunitario” por encima de las necesidades particulares e individuales. El uso duradero de los bienes y la priorización de la satisfacciones colectivas debería permitir que la naturaleza se pueda reproducirse otra vez a sí misma, acabando así con la lógica de destrucción del medio ambiente y de los recursos naturales. Igualmente si las innovaciones tecnológicas no tiene como fin la competencia y el lucro estos avances podrán ser declaradas patrimonio común de la humanidad, con acceso libre para todos.

Al darle mayor vida media de los productos en general y al sustituir el consumo individualizado por el consumo más colectivo de bienes y servicios, se liberarán sobre todo recursos naturales en el Norte, región en la que estos precisamente escasean.

Hoy se destina para el consumo individual del 20% de la población mundial concentrada en el Norte, el 80% de los recursos naturales, existentes principalmente en los países del Sur. Si la vida media de los productos en el Norte se multiplicara por dos, se liberaría más del 40% de los recursos naturales explotados en el planeta. Otro tanto sucedería si los productos y servicios fuesen dos veces más colectivos. El gran efecto positivo de una “formula económica combinada” de este tipo habla por sí misma.

Así como en el Norte es preciso generar una “economía de lo suficiente” eliminando la economía de lo superfluo (hacia lo que los movimientos ecologistas apuntan), es preciso fomentar en el Sur una “economía de lo necesario” (hacia lo que los movimientos sociales en el Sur también deben apuntar). Estos dos tipos de economías, de lo suficiente y lo necesario en combinación, mejorarán la calidad de vida de las grandes mayorías y ampliaran las fronteras ecológicas planetarias.

En lo político, se requiere la instauración de una democracia participativa que implica una política de la mayor descentralización posible de la producción y, sobre todo, una mayor democratización en el proceso de toma de decisiones sobre qué, cómo, dónde y para quién se produce. Si en tiempos del socialismo real semejante planificación padecía de errores y hasta horrores operacionales, en la actual era digital ya no parece una Utopía y en un futuro no lejano bien podrá ser realidad.

Fuente: Krítica